HMM 매각 걸림돌 치우나…정부 'CB 처리방안' 검토 나서

주식 전환 시 전체 지분의 30%를 차지할 정도로 큰 CB·BW의 조기 상환, 매각에 따른 손익과 시장 영향을 검토해 전체 경영권 매각 작업에 반영한다는 방침이다.

산업은행과 한국해양진흥공사가 보유한 CB 및 BW 미상환 물량은 HMM의 매각을 어렵게 하는 핵심 요인으로 꼽혀왔다. HMM은 산업은행(20.69%)과 해양진흥공사(19.96%), 신용보증기금(5.02%) 등 공공부문이 45.67%의 지분을 보유하고 있다.

현재 HMM이 산업은행과 해양진흥공사를 상대로 발행한 CB 및 BW 미상환물량은 2조6800억원 규모다. 양 기관이 이를 모두 주식으로 전환할 경우 공공 지분 비율은 74.08%까지 높아진다.

인수자가 산은과 해진공이 보유한 지분 40.65%를 모두 인수한다고 해도 CB·BW가 전량 주식으로 전환되면 지분율이 19.39%로 내려가게 된다. 이 때문에 HMM의 원활한 매각을 위해선 CB·BW를 조기 상환해 인수자 측 부담을 줄여줘야 한다는 지적이 제기돼왔다.

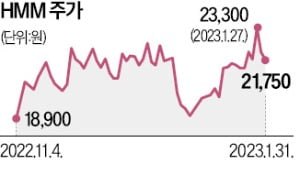

정부는 이번 컨설팅을 통해 매각 가능성은 높이면서도 적절한 수익을 확보하는 지점을 모색한다는 방침이다. HMM CB·BW의 주식 전환가액은 각각 5000원이다. HMM 주가가 2021년 5만원대에서 현재 2만원대 초반으로 하락했지만, 여전히 전환가액은 주가의 4분의 1 수준에 불과하다.

황정환 기자 jung@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![물가 지표 초읽기…다시 파월의 시간이 온다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202405/B20231109084118397.jpg)