'오픈뱅킹 시대'…앱 하나로 모든 은행 출금·이체

은행들 주도권 선점 경쟁

신한·하나, 타행 이체 '수수료 0'

국민, 고가 스마트폰 경품 걸어

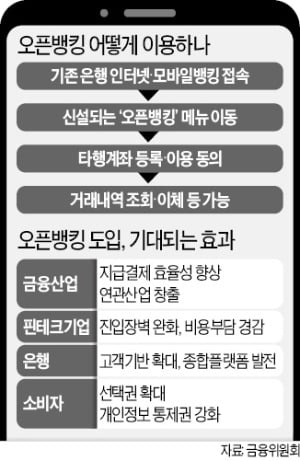

30일 가동하는 오픈뱅킹의 파급 효과를 놓고 금융권에서 다양한 전망이 나오고 있다. 오픈뱅킹은 은행이 주도권을 갖고 폐쇄적으로 운영하던 지급결제 전산망을 은행과 핀테크 기업 모두에 표준화된 기술방식(오픈API)으로 개방한 것이 핵심이다. 오픈뱅킹에 참여하는 금융회사는 은행과 일일이 제휴하지 않아도 모든 계좌의 조회·이체 업무를 구현할 수 있다.

금융위원회가 오픈뱅킹 도입 방침을 밝힌 올초에는 토스, 페이코, 뱅크샐러드 등 핀테크 스타트업(신생 벤처기업)에 유리할 것이란 해석이 많았다. 하지만 소비자들이 ‘주거래은행 앱(응용프로그램) 하나’로만 쏠리면서 대형은행의 장악력이 더 강해질 수 있다는 관측도 나온다.

소비자가 체감할 수 있는 오픈뱅킹의 최대 장점은 하나의 앱으로 모든 은행 거래가 가능해진다는 것이다. 은행들은 오픈뱅킹 초기부터 주도권을 선점하기 위해 대대적인 마케팅에 나서고 있다.

신한은행은 모바일뱅킹 앱 ‘쏠’을 신한은행 계좌가 없어도 이용할 수 있도록 개방한다. 타행계좌를 등록해 이체할 때 수수료를 받지 않는다. KEB하나은행도 ‘하나원큐’ 앱에 타행계좌 조회·이체 기능을 추가하고 이체수수료를 면제하기로 했다.

국민은행은 타행계좌 등록 후 마케팅 활용에 동의한 이용자에게 고가 스마트폰 400대를 경품으로 준다. 농협은행은 노트북, 경남은행은 현금, 전북은행은 상품권 등을 내걸고 타행계좌 등록을 유도한다. 송현도 금융위 금융혁신과장은 “기존 은행의 모바일뱅킹은 자사 고객만을 위한 것이어서 ‘종합 금융 플랫폼’으로 성장하지 못했다”며 “은행들이 타행 가입자를 끌어와 고객 기반을 넓히는 기회가 될 수 있을 것”이라고 했다.

은행들은 오픈뱅킹을 기반으로 한 통합 자산관리와 전용 상품도 내놓을 예정이다. KEB하나·국민·기업은행 등은 타행계좌 조회·이체에 이어 환전, 외화송금 등으로 오픈뱅킹 기능을 확장할 계획이다.

핀테크 스타트업 수익성도 좋아져

오는 12월부터 오픈뱅킹에 합류하는 핀테크 기업들은 비용 절감 효과를 톡톡히 누릴 전망이다. 간편결제·송금업체들은 은행 결제망을 이용하는 조건으로 건당 400~500원의 수수료를 내왔다. 오픈뱅킹에선 이 수수료가 20~50원으로 대폭 낮아진다.

토스, 페이코, 뱅크샐러드 등은 거래액이 폭발적으로 늘었음에도 불구하고 수수료가 불어난 탓에 만년 적자를 기록해왔다. 일부 업체는 ‘오픈뱅킹 효과’에 힘입어 내년부터 흑자 전환까지 가능할 것으로 보고 있다. 절감한 비용은 공격적인 마케팅에 집중 투입할 전망이다.

정부는 오픈뱅킹에 참여하는 금융회사의 범위를 상호금융, 저축은행, 우체국 등 2금융권으로 확대하는 방안을 추진하고 있다. 업계에는 해킹, 보이스피싱 등의 사고에 대비해 보안 강화를 지속적으로 강조하고 있다. 금융위 측은 “금융보안원 등의 보안점검을 통과한 핀테크업체에 한해 오픈뱅킹 참여를 허용할 것”이라고 설명했다.

금융위는 오픈뱅킹의 개념을 오프라인 창구(대면거래)로 확대하는 방안도 검토하고 있다. 은행 점포에서 다른 은행 업무도 처리할 수 있게 한다는 것이다. 금융위 관계자는 “모바일뱅킹 이용이 어려운 고령자, 은행이 많지 않은 농어촌 거주자 등에게 도움이 될 것”이라며 “은행 간 협의를 거쳐 내년쯤 도입할 전망”이라고 밝혔다.

임현우 기자 tardis@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 예술인 QUIZ : 그의 그림 속 인물은 설명되지 않는다](https://timg.hankyung.com/t/560x0/photo/202405/AA.36699526.3.jpg)