은행지주사 자본건전성 개선… 6월말 BIS 비율 12.38%

지난해 금융위기 영향으로 급격히 악화됐던 국내 은행지주사들의 자본건전성이 3분기 연속 개선된 것으로 나타났다.

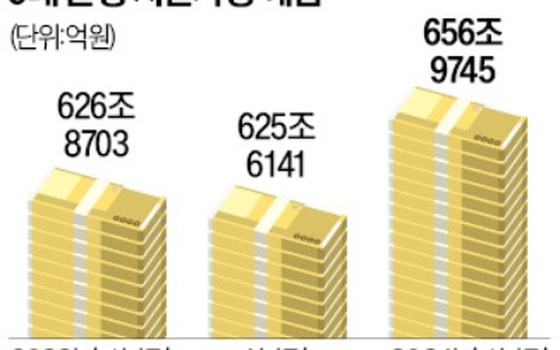

금융감독원이 29일 발표한 '금융지주회사 경영건전성 현황 및 향후 감독방향'에 따르면 올 6월말 현재 국내 5개 은행지주사의 연결 국제결제은행(BIS) 기준 자기자본비율은 12.38%로 지난해 9월에 집계된 10.24%에 비해 2.14%p 상승했다.

연결 기본자본비율(Tier1) 역시 8.18%를 기록하며 같은 기간 1.45%p 높아졌다. 연결 BIS비율과 연결 Tier1비율 모두 지난해 9월 최저치를 기록한 뒤 3분기 연속 상승한 것이다.

실제로 지난해 9월 이후 지주사들과 은행자회사들은 적극적인 자본확충에 나서며 자기자본을 큰 폭으로 늘려왔다.

이들은 7조3000억원 규모의 후순위채를 발행하거나 3조7000억원 가량의 신종자본증권을 발행했고, 1조3000억원 규모의 유상증자에 나서기도 했다.

이 기간 위험가중자산이 19조3000억원 증가했지만, 대대적인 자본확충 영향으로 자본건전성에 별다른 악영향을 끼치지는 않았다.

그러나 지주사들의 연결 BIS비율은 은행자회사의 BIS비율(14.15%)에 비해 상대적으로 낮은 수준이다. 금감원 관계자는 "지난해 지주사들이 부채를 조달해 은행자회사의 자본을 확충하면서 지주사의 연결 BIS비율이 낮아졌다"고 설명했다.

반면 은행지주사의 부채비율과 이중레버리지비율은 각각 22.4%와 116.2%로 집계됐다. 지난해 9월에 기록한 18.9%와 113.1%에 비해 모두 상승했다.

이중레버리지비율이란 자회사에 대한 지주사의 자기자본 대비 출자가액(장부가액)을 나타내는 비율로, 100%를 초과할 경우 지주사의 부채를 통해 자회사에 대한 출자가 이뤄졌다는 걸 의미한다.

지주사들이 차입을 통해 은행자회사의 자본확충을 지원하면서 부채비율과 이중레버리지비율은 지난해 말 급격히 상승하기도 했다. 그러나 올해 들어 유상증자와 차입금 상황이 잇따르며 점차 개선되는 추세라고 금감원은 설명했다.

금감원은 또 지난 7월 금융지주회사법이 개정되면서 지주사의 자회사 지원기능이 강화되는 등 지주사의 경영건전성 확보에 위험요인이 증대하고 있다고 지적했다.

이를 보완하기 위해 이번달부터 은행지주사의 연결 Tier1 레버리지 비율을 현행 연결 BIS 비율의 보완지표로 도입하는 등 다양한 지표를 활용할 방침이다.

은행지주사의 핵심자본비율이 4% 이하일 경우 추가로 발행되는 신종자본증권을 기본자본에서 제외하는 등 자기자본 관리 요건을 보다 강화할 계획이다.

금감원 관계자는 "앞으로 그룹의 자본적정성과 은행지주사의 재무안정성을 평가하기 위한 계량지표를 도입해 적극적인 지도에 나서겠다"고 말했다.

한경닷컴 박세환 기자 greg@hankyung.com

기사제보 및 보도자료 open@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[포토] 수협銀 ESG경영 강화](https://img.hankyung.com/photo/202405/AA.36665028.3.jpg)

![화웨이에 반도체 수출금지 '직격탄'...인텔 2.2% 급락 [출근전 꼭 글로벌브리핑]](https://timg.hankyung.com/t/560x0/photo/202405/B20240509064730400.jpg)