"LIG넥스원, 수주 잔고만으로도 투자매력 충분"-미래

이 증권사 정동호 연구원은 "단기 모멘텀(상승 동력)이 부족해 보일 수 있지만 수주 잔고와 이익 체력만 봐도 투자 매력이 있다"며 "루마니아, 미국, 사우디아라비아에 신궁, 천궁, 비궁 등을 추가 수출할 것으로 기대된다"고 말했다. 이어 "장거리지대공유도무기(L-SAM), 장사정포 요격체계(LAMD), 함대공유도탄 등 차기 제품들의 개발도 한창 진행 중"이라고 했다.

정 연구원은 향후 5년간 LIG넥스원이 꾸준히 성장할 것으로 봤다. 수주 잔고가 충분하다는 이유에서다. 그는 "1분기 기준 수주잔고는 전년 동기 대비 63.2% 늘어난 19조2000억원"이라며 "수주 잔고 내 수출 비중은 55%대로 추정되는데, 2026~2027년부턴 성장이 가팔라질 것이며 수출 비중이 늘어나며 영업이익률은 10%를 웃돌 전망"이라고 했다.

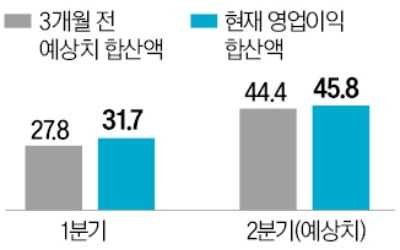

1분기 LIG넥스원의 영업이익은 670억원을 기록했다. 전년 동기 대비 2% 줄었지만, 컨센서스를 16% 웃돌았다. 국내 사업의 마진이 개선됐다. 매출액은 7635억으로 전년 동기 대비 40% 늘었다.

진영기 한경닷컴 기자 young71@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![높아진 금리인하 기대감…3대지수 사상 최고치 [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202405/01.36729080.1.jpg)

![[단독] '전기차 끝판왕' GV90 내년 12월 출격](https://timg.hankyung.com/t/560x0/photo/202405/01.36722134.1.jpg)

![[단독] "1억이 7억 된다" 달콤한 유혹…교수도 넋놓고 당했다](https://timg.hankyung.com/t/560x0/photo/202405/01.36700558.3.jpg)