영원무역홀딩스 '밸류업 유망주'로 떠오른 이유 [최만수의 스톡 네비게이션]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

영원무역홀딩스 극단적 저평가

복잡한 지배구조, 승계과정에서 할인

성래은 부회장 승계 사실상 마무리

'밸류업' 압박, 넉넉한 현금 배당확대 기대

복잡한 지배구조, 승계과정에서 할인

성래은 부회장 승계 사실상 마무리

'밸류업' 압박, 넉넉한 현금 배당확대 기대

이런 영원무역홀딩스가 지금까지 주식시장에서 낮은 평가를 받아온 건 다 이유가 있다. 최대 주주가 아닌 일반 주주입장에선 ‘나쁜 주식’이었기 때문이다. 하지만 최근 정부의 기업 밸류업 프로그램 발표와 금융감독원의 압박을 계기로 여러 주주환원책을 내놓을 것이란 기대가 커지고 있다.

영원무역홀딩스 저평가의 원인은 영원그룹의 복잡한 지배구조에서 기인한다. 이름만 보면 지주사인 영원무역홀딩스가 그룹 지배구조의 정점에 있는 회사 같지만 그위에 YMSA라는 비상장장 회사가 또 있다. YMSA는 성래은 부회장이 지분 50.01%를 보유 중이다.

‘성래은 부회장→YMSA→영원무역홀딩스→영원무역·영원무역아웃도어’로 이어지는 구조다. YMSA가 사실상 지주사 역할을 하는 이른바 ‘옥상옥 지배구조’를 갖고 있다. 이 때문에 비상장사 실적을 높이기 위해 지주사와 계열사의 기업가치를 훼손할지 모른다는 우려가 꾸준히 제기됐다.

옥상옥 지배회사를 만드는 이유는 대부분 승계 목적이다. 승계 과정에서 상장 지주회사 주가가 낮을수록 유리하기 때문에 일부러 주가를 억누르는 게 아니냐는 의혹을 받는다.

실제 이 회사는 작년 3월 기존 ‘연결재무제표 기준 당기순이익의 10%를 배당’에서 ‘별도 재무제표 기준 당기순이익의 50% 내외’로 변경한다고 공시했다. 원래대로라면 주주들은 주당 3790원을 받을 것으로 예상됐지만 이로인해 3050원만 받을 수 있게 됐다. 공시 다음날 영원무역홀딩스 주가는 7.8% 급락했다.

![영원무역홀딩스 '밸류업 유망주'로 떠오른 이유 [최만수의 스톡 네비게이션]](https://img.hankyung.com/photo/202403/01.36002851.1.jpg)

말도 많고 탈도 많았지만 승계과정이 마무리된만큼 증권가에선 주가할인 요인이 더 이상 발생하지 않을 것이란 기대가 있다. 성 부회장이 YMSA로부터 빌린 돈을 갚기 위해 영원무역홀딩스가 배당을 늘릴 것이란 전망도 나온다. 영원무역홀딩스는 지난해 9월 창사이래 처음으로 중간배당을 실시했다.

복잡한 내부 사정을 떠나 영원무역홀딩스의 실적은 탄탄한 흐름을 보이고 있다. 노스페이스 룰루레몬 파타고니아 등의 판매가 꾸준히 늘고 있기 때문이다.

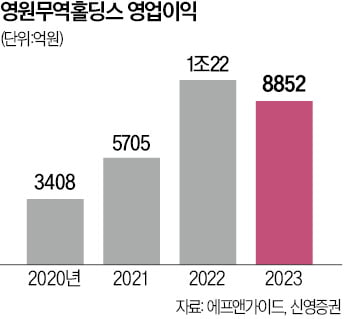

이 회사의 영업이익은 2020년 3408억원, 2021년 5705억원, 2022년 1조22억원으로 매년 급증했다. 지난해에도 1조원 안팎의 영업이익을 거둔 것으로 추정된다. 서정연 신영증권 연구원은 “종속회사 및 보유자산 가치 고려하면 매력적인 주가”라고 말했다. 영원무역홀딩스는 지난달 29일 2.67% 하락한 9만1200원에 마감했다. 올해 들어서는 16.92% 올랐다.

최만수 기자 bebop@hankyung.com

!["네이버 주가가 왜 이래"…中직구앱 습격에 '비상' [최만수의 스톡 네비게이션]](https://img.hankyung.com/photo/202403/01.36009636.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)