"유가 상승·실적 부진 전망…목표가 하향"

"유가상승, 손익 영향…벌크선 등 해운업황 부진"

강성진 KB증권 연구원은 "유가 상승에 따라 3분기 급유단가 가정치를 기존 대비 8.1% 상향했다"며 "유가상승은 4분기 손익에 더 많은 영향을 줄 것으로 전망된다"고 전했다.

그러면서 "벌크선 등 해운업황이 부진하기 때문에 비용 증가분을 고객에게 전가하기 어려웠을 것으로 보인다"고 덧붙였다.

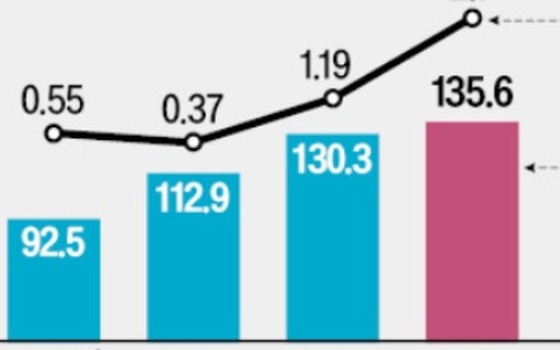

KB증권은 3분기 팬오션의 영업이익이 934억 원으로 전년 동기 대비 58.4% 하락할 것으로 내다봤다. 이는 시장 컨센서스 대비 19.2% 낮은 수치이다.

이에 더해 KB증권은 팬오션의 내년 영업이익도 시장 컨센서스를 29.0% 하회하는 4,072억 원으로 부진할 것으로 내다봤다.

2023년 중국의 석탄과 철광석 수입이 빠르게 증가해 2024년에는 벌크선 물동량 증가율이 둔화될 것이며, 벌크선 해체가 증가하더라도 공급이 수요보다 빠르게 증가할 것이란 설명이다.

끝으로 강 연구원은 팬오션에 대한 투자의견의 리스크 요인 3가지로 중국 경기 부양과 환경 규제, 전쟁 등으로 인한 선반운항 제약을 꼽았다.

그는 "중국 경기 부양 정책이 조기에 벌크선 수요를 부양할 수 있다"며 "선박 관련 환경규제가 예상보다 강하거나 전쟁 등으로 운항이 제약될 경우 공급 축소 효과가 나타날 수 있다"고 지적했다.

정호진기자 auva@wowtv.co.kr

-

기사 스크랩

-

공유

-

프린트

![[단독] '2조' 도박사이트 덮쳤는데…비트코인 1500개 실종](https://timg.hankyung.com/t/560x0/data/service/edit_img/202405/00bf91532a4bd70bc2adbaf17c8232a8.jpg)

!["한국 가면 꼭 들러야할 곳"…3대 쇼핑성지 '올·무·다' 잭팟 [설리의 트렌드 인사이트]](https://timg.hankyung.com/t/560x0/photo/202405/01.36761565.1.jpg)