"美 기업 실적 좋다…투자자, 시장 불안해도 연말연초까지 Stay"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

마켓리더의 시각

우현철 플레인바닐라투자 이사

우현철 플레인바닐라투자 이사

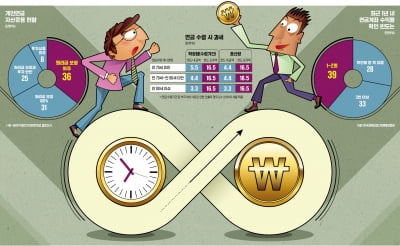

현재 주식 투자에서 가장 큰 우려는 금리다. 최근 장기 금리가 급등하며 주식 투자의 상대 매력을 끌어내리고 있다. 미국 10년 만기 국채 금리가 연 5% 전후로 오르더라도 이 정도가 한계가 아닐까 생각한다. 단기와 장기 인플레이션이 둔화하고 있어서다. 3개월 내 단기 관점에서는 금리 변동성과 방향에 대해 다소 충격이 있을 수 있다. 10년 만기 금리가 일시적으로 연 5%를 넘어설 수 있지만, 6개월 이상 장기 관점에서는 안정을 보일 것으로 예상된다.

S&P500지수와 EPS 추이를 보면 이익 성장은 우상향하는데 주가는 지난 8월부터 꺾인 상황이다. 주가는 이익의 함수인 만큼 일정 수준에서는 주가가 이익을 캐치업할 것으로 보는 게 정상이다. 섹터별 이익 성장 추정치를 보면 상위 ‘빅5’(애플, 구글, MS, 아마존, 엔비디아) 종목은 지난 3분기에 작년 같은 기간보다 34% 성장했을 것으로 추정된다. 빅5는 S&P500 시가총액의 약 25%를 차지하고 있어 증시에 긍정적인 영향을 줄 가능성이 높다.

중동 상황이 격화하느냐 진정되느냐는 이번주와 다음주 증시에 큰 영향을 미치겠지만 큰 연속성은 없다고 본다. 시장의 예측 범위를 넘어서는 데다 이런 내용을 듣다 보면 판단만 혼미해진다. 전쟁 때문에 증시가 급락한다면 매수 대응할 기회라고 판단한다.

실적 기반의 회복이 강할 것으로 예상되는 만큼, 레버리지 ETF나 선물옵션 같은 파생 투자자가 아닌 이상 현물 투자자는 그대로 유지하는 게 최선이라고 본다. 반등이 10월 말일지, 11월일지 그 타이밍은 모르겠지만 투자를 유지하고 기다릴 명분은 충분하다.

금리가 높은 상황에서 장기 채권 투자는 여전히 매매 관점에서는 접근하기 쉽지 않다. 자산 배분 목적으로 하는 투자자라면 채권을 일부라도 가지고 가는 게 당연하다.