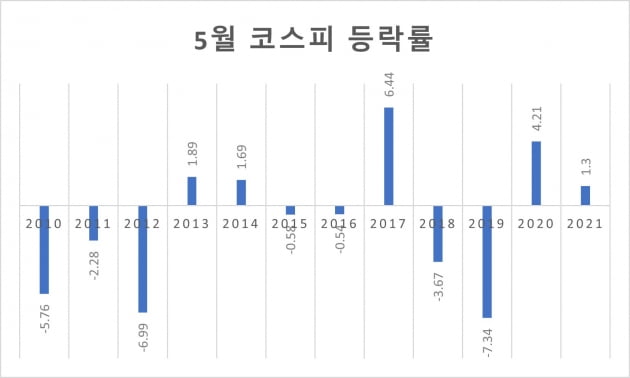

5월은 팔아야 하는 달일까…"유틸리티, 필수소비재 담을만"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

외국인 실제로 5월에 더 팔아

전문가들은 "해외 요인이 더 커"

전문가들은 "해외 요인이 더 커"

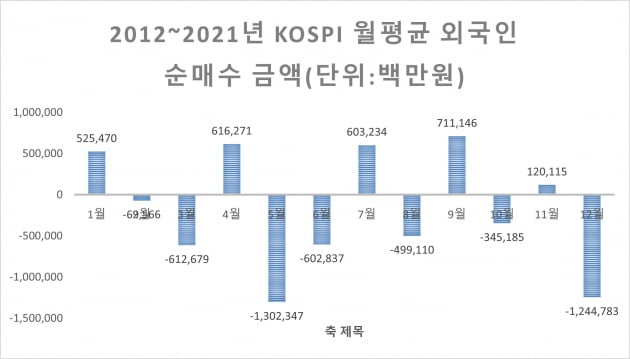

외국인도 5월에 매도세가 몰린 것으로 나타났다. 최근 10년(2012년 1월~2021년 12월)사이 외국인들의 월평균 순매수·순매도 금액을 살펴보면 5월은 순매도 1조3023억원으로 가장 순매도 규모가 컸다. 12월은 순매도 1조2447억원으로 그 다음이었다. 반면 9월은 10년 평균 순매수 금액이 7111억원으로 외국인들이 가장 한국 주식을 많이 산 달로 나타났다.

이정빈 하나금융투자 연구원은 “2010년은 미국 서브프라임 사태의 여파와 남유럽 재정위기 등으로 국내 기업들의 실적이 비교적 견조했음에도 외국인들의 ‘팔자’가 이어졌던 시기”라며 “국내 기업의 실적 부진과 증시 부진이 함께 나타난 해는 2019년도뿐이었다”고 설명했다.

이달인 올해 5월의 경우 외부적 요인이 크게 작용해 ‘셀인메이’가 될 것이라는 게 증권가의 전망이다. 미국 연방준비제도(Fed)의 금리 인상이 예정돼 있고, 러시아·우크라이나 전쟁이 장기화되는 등 외부 악재가 지속되고 있어서다. 이에 따라 방어주 성격을 띤 주식을 담아야 한다는 것이 전문가들의 조언이다.

이 연구원은 “달러 강세가 이어져 외국인 자금 이탈이 계속 돼 증시에 긍정적인 요인은 적은 편”이라며 “과거 사례들을 볼 때 5월달 수익률이 양호했던 주식들은 유틸리티, 필수소비재 등 방어주와 가치주들에 많이 분포돼 있다”고 조언했다.

배태웅 기자 btu104@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)