대기업대출 1년반 만에 최대폭 증가

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

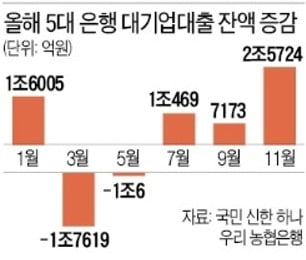

5대銀 11월 대기업대출 잔액

2조5000억 늘어 84조2600억

회사채 시장 위축에 차입 확대

2조5000억 늘어 84조2600억

회사채 시장 위축에 차입 확대

2일 금융권에 따르면 국민·신한·하나·우리·농협 등 5대 은행의 11월 대기업 대출 잔액은 84조2635억원으로 전달보다 2조5724억원 늘었다. 코로나19 확산 초기인 지난해 3~4월 대기업 대출이 두 달 새 14조원 늘어난 이후 가장 큰 증가폭이다. 당시 글로벌 경기 침체 우려가 커지면서 유동성 위기에 대비하려는 기업들이 앞다퉈 현금 확보에 나선 여파였다.

이후 금융시장이 안정을 되찾으면서 대기업 대출도 다시 줄었다. 2018년 이후 5대 은행의 대기업 대출은 코로나19 사태 초기를 제외하면 월평균 900억원 감소했다. 올 상반기에도 전월 대비 잔액이 감소한 경우가 더 많았다. 특히 결산을 앞둔 연말에는 대출 잔액이 줄거나 늘어도 소폭에 그치는 게 통상적이다. 이번처럼 한 달 만에 2조5000억원 넘게 증가한 것은 이례적이라는 평가다.

금융권은 최근 시장금리 급등으로 회사채 시장이 얼어붙은 영향이 크다고 분석한다. 대기업은 통상 은행 차입보다 회사채 발행을 선호한다. 금리 조건이 더 유리하기 때문이다. 한 시중은행 관계자는 “회사채 발행을 통한 자체 자금 조달이 어려워진 대기업의 은행 차입이 늘어난 것으로 보인다”며 “금리가 급등한 와중에 수출은 증가하면서 결제 수요가 급한 일부 기업이 ‘마이너스 통장’ 형태의 한도 대출을 늘렸다”고 말했다.

회사채(신용등급 AA- 3년물) 금리는 지난달 연 2.62%대를 기록하며 3년3개월 만에 최고로 치솟았다. 올 6월 말에는 연 1.97% 수준이었다. GS 현대중공업지주 등 대기업도 적정 시장금리보다 0.2%포인트 안팎 더 높은 금리를 주고서야 발행이 확정되는 사례가 잇따르자 최근 회사채 시장에서는 발행 시도조차 보기 어려워졌다. 지난 10~11월 연속 회사채 순발행 규모는 마이너스를 기록했다.

가계대출 총량 규제에 묶인 은행들이 기업 대출을 적극적으로 늘리고 있는 것도 한 가지 요인이다. 지난달 5대 은행의 가계대출은 2조3622억원 늘어나는 데 그쳤다. 올 6월 이후 가장 작은 증가폭이다.

빈난새 기자 binthere@hankyung.com

![IRP 계좌, 이제 절세보다 투자로 주목받는다 [퇴직연금 톡톡]](https://img.hankyung.com/photo/202111/99.14325568.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)