위태로운 '삼천피'…항공·레저·에너지 꽉잡아라

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

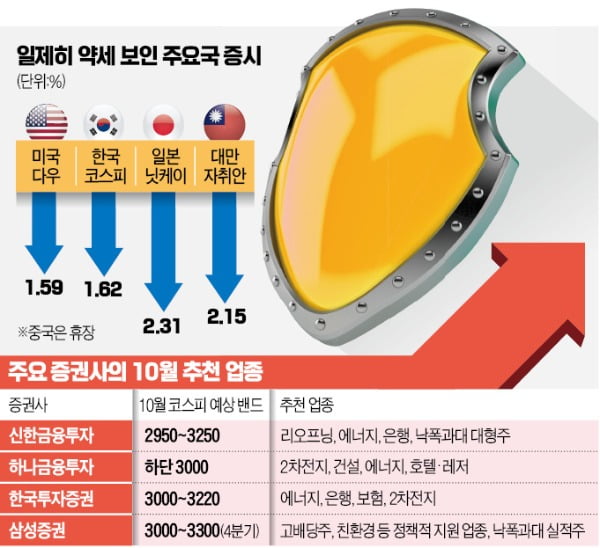

증권사들 10월 투자 전략

신한 "WTI 가격 80달러 육박

정유업종 겨울난방 수요 기대"

하나금투 "실적전망 좋아지는

호텔·에너지·건설·2차전지 주목"

한투, 은행·보험 등 금융주 추천

삼성, '위드코로나' 수혜주 꼽아

신한 "WTI 가격 80달러 육박

정유업종 겨울난방 수요 기대"

하나금투 "실적전망 좋아지는

호텔·에너지·건설·2차전지 주목"

한투, 은행·보험 등 금융주 추천

삼성, '위드코로나' 수혜주 꼽아

3010선으로 후퇴한 코스피

길어지는 공급망 병목현상에 따른 스태그플레이션 우려가 투자자의 공포 심리를 자극했다. 미국 홈퍼니싱 업체 베드배스앤드비욘드가 컨센서스를 크게 밑돈 2분기 실적을 발표하면서 “8월부터 공급망 문제가 커지면서 매출과 이익을 잠식했다”고 언급한 게 발단이었다. 미 중앙은행(Fed)은 수개월 전부터 “공급 병목 현상과 이에 따른 인플레이션은 일시적”이라고 설명해왔지만 공급망 문제가 결국 실물 경기에까지 악영향을 주기 시작한 것이다.

미 재정 정책을 둘러싼 불확실성도 투자 심리를 위축시켰다. 미 상·하원이 연방정부에 예산을 지원하는 임시지출 예산안을 통과시켜 셧다운 사태는 막았지만 연방정부 디폴트(채무 불이행) 우려는 여전히 남아 있다. 3조5000억달러 규모의 인프라 법안 처리도 지연되고 있다. 정명지 삼성증권 투자정보팀장은 “테이퍼링(양적 완화 축소) 시행이 코앞에 다가온 시점에서 추가 재정지출이 통화정책의 충격을 완충해줄 수 있을 거라는 기대감이 회의감으로 바뀌면서 지수가 하락했다”고 말했다.

“리오프닝·에너지 종목에 기회”

악재가 쌓이면서 코스피지수가 3000선을 밑돌 가능성도 제기되고 있지만 증권가에선 리오프닝과 에너지 업종에서 여전히 기회가 있을 것으로 내다봤다. 신한금융투자는 서부텍사스원유(WTI) 가격이 배럴당 80달러에 육박하는 등 고유가가 지속되는 환경에 주목했다. 최유준 신한금융투자 연구원은 “공급차질, 수요 증가가 한꺼번에 이뤄지면서 정제 마진이 우상향되고 있다”며 “겨울 난방 수요까지 겹치면서 정유 업종에 우호적 환경이 조성되고 있다”고 말했다. 에쓰오일은 지난달 대비 19.33% 올랐다.하나금융투자는 실적 측면에서 올해 유가증권시장에서 수익률이 높았던 업종 중 상반기보다 하반기 이익 증가율이 높으면서, 내년 연간 이익 추정치가 올라가고 있는 업종을 추렸다. 유동성 공급이 줄어들면 주식시장은 실적으로 승부할 수밖에 없다고 분석했다. 호텔·레저와 에너지, 건설, 2차전지가 이에 해당했다. 호텔·레저 업종은 올 하반기 흑자전환하는 데 이어 내년 영업이익 추정치도 0.2% 상향됐다. 에너지 업종 역시 내년 영업이익 추정치가 0.5% 올랐다.

한국투자증권은 10월 전망 보고서에서 에너지와 금융 업종을 추천했다. 김대준 한국투자증권 연구원은 “인플레이션이 높아지면서 금리 상승을 자극하고 있다”며 “은행, 보험 등 금융주 투자를 고려할 만하다”고 말했다.

삼성증권은 정책 수혜주에 눈길을 돌리라고 조언했다. ‘위드 코로나’로 방역 체계가 전환되면 리오프닝 관련주가 4분기에 크게 오를 수 있다는 분석이다. 각국 정부가 친환경 지원 정책을 경쟁적으로 내놓으면서 증설 경쟁에 들어간 2차전지도 높아진 밸류에이션 조정을 거치며 다시 투자 매력도가 올라갈 수 있다고 분석했다.

심성미 기자 smshim@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)