자녀가 부모 빚 상속 포기해도…생명보험금은 받을 수 있다

특정자녀 지정 생명보험

상속재산 포함 안돼

그래도 상속세는 부과

즉시연금보험 받을 때

연금·해지 환급금 수령

둘 중 선택 가능하지만

금액 높은 쪽 상속세 내야

생명보험금은 상속재산에서 열외

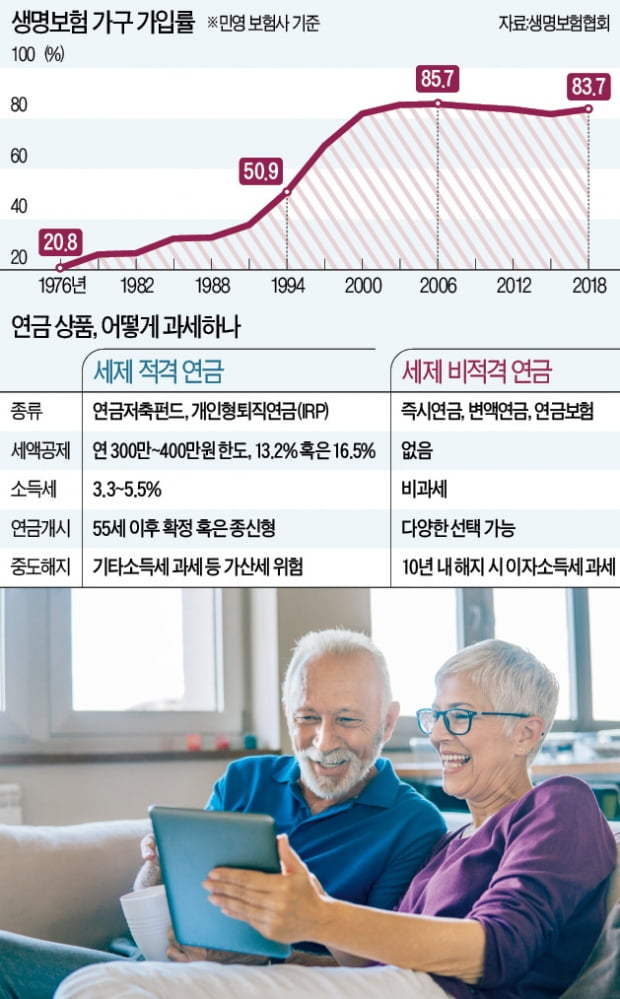

한국경제신문사가 지난 6월 발간한 《김앤장 변호사들이 풀어 쓴 궁금한 상속·증여》에서는 보험상품 상속 과정에서 감안해야 할 여러 변수에 대해 상세히 설명했다.우선 가장 일반화된 보험상품인 생명보험은 상속재산 중에 지위가 특별하다. 부모가 생명보험을 가입하면서 본인 사망 보험금 수령인을 자녀 중 한 명으로 지정하면 해당 보험금은 상속 재산에 포함되지 않는다. 민법상 보험 계약 시점에 이미 자녀인 수익자의 고유 권리가 결정된 것으로 판단하기 때문이다. 이에 따라 부모 사망에 따라 발생한 생명보험금 역시 상속재산과는 별도로 이미 지정된 수익자가 취득한 고유재산으로 간주한다.

이 같은 법적 특수성 때문에 생명보험금은 상속재산 분할 과정에 포함되지 않는다. 예를 들어 부친이 사망하며 생명보험금 수익자를 둘째 아들로 지정했더라도 다른 가족이 해당 보험금을 나눠 가질 수 있는 권리가 없다. 둘째 아들은 생명보험금을 수령하더라도 재산 분할 과정에 참여할 수 있다.

상속포기 절차를 밟더라도 생명보험금은 수령할 수 있다는 점도 다른 상속재산과 비교해 중요한 차이다. 부모의 별세로 받을 수 있는 재산보다 부채가 많을 때 상속포기를 통해 부채를 승계하지 않는 사례가 종종 있다. 하지만 이 경우에도 자녀를 수익자로 지정한 보험금은 수령할 수 있다.

이처럼 상속과정에서 생명보험을 활용할 여지가 많지만 상속세만큼은 다른 재산과 동일하게 부과된다. 보험금 취득으로 상속인이 얻는 경제적 혜택이 다른 상속 재산과 동일하다고 판단하기 때문이다.

헷갈리는 연금보험 상속세

일정 금액을 보험료로 한꺼번에 납입하고 가입자가 정해진 기간에 매달 연금을 받을 수 있는 즉시연금보험 상품 역시 상속과정에서 살펴야 할 것이 있다. 연금보험 상품은 가입자가 피보험자를 지정할 수 있다. 아버지가 한꺼번에 보험료를 내고 즉시연금보험 계약을 체결한 뒤 피보험자를 자녀로 지정할 수 있는 것이다. 생명보험 사례에서 살펴봤듯이 이때도 해당 금액 상속에 따른 상속세를 내야 한다.문제는 즉시연금보험 상품의 경우 두 가지 형태로 보험금을 수령할 수 있다는 점이다. 우선 계약 당시 규정된 시점부터 연금을 받는 경우다. 다음으로 보험을 해지하고 이에 따른 환급금을 받는 것도 가능하다. 상속세를 납부해야 하는 입장에서는 둘 중 어떤 금액을 기준으로 세금을 계산해야 할지 고민할 수 있다.

결론부터 말하면 보험사와 상담을 통해 둘 중 높은 금액을 기준으로 내야 한다. 즉시연금보험 상품 상속과 관련해 “세무당국이 가장 높은 금액을 기준으로 상속세를 부과할 수 있다”는 판결을 대법원이 내렸기 때문이다. 이에 따라 향후 계약된 대로 연금을 받는 선택을 하더라도 상속 시점에 연금 수령 총액보다 해지 환급금이 많다면 환급금을 기준으로 상속세가 부과된다.

만약 즉시연금보험 청약 철회 기간 내에 상속이 개시된다면 계산이 조금 달라진다. 이때는 계약 해지 없이 냈던 돈을 돌려받을 수 있는 만큼 납입보험료 전액과 향후 연금 수령 총액을 비교해 많은 쪽을 기준으로 상속세가 부과된다.

노경목 기자 autonomy@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[special]글로벌 자산 배분이 성패 갈라…MVP펀드 등 수익률 주목](https://img.hankyung.com/photo/202108/01.27118644.3.jpg)

![높아진 금리인하 기대감…3대지수 사상 최고치 [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202405/01.36729080.1.jpg)

![[단독] '전기차 끝판왕' GV90 내년 12월 출격](https://timg.hankyung.com/t/560x0/photo/202405/01.36722134.1.jpg)

![[단독] "1억이 7억 된다" 달콤한 유혹…교수도 넋놓고 당했다](https://timg.hankyung.com/t/560x0/photo/202405/01.36700558.3.jpg)