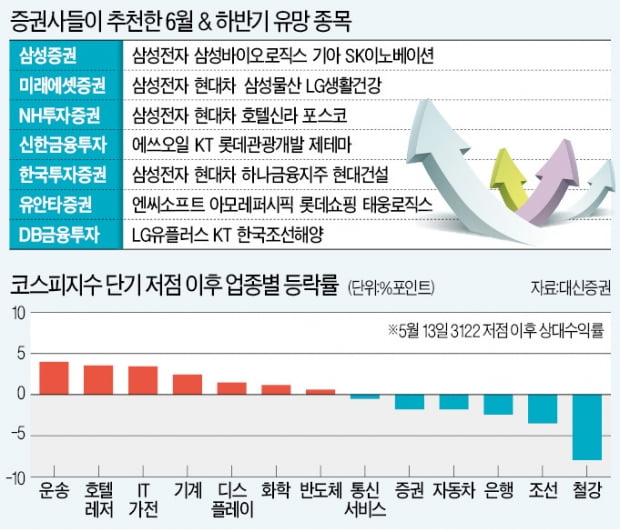

6월은 대형주의 시간…"삼성전자·아모레 톱픽"

삼성증권 "이익 모멘텀 커져

대형주 랠리 기대해 볼 때"

한투 "車·유통·금융 관심 가져야"

미래에셋 "수익성 개선폭이 좌우"

와이지엔터·현대백·호텔신라 주목

6월에도 투자 셈법은 복잡할 전망이다. 테이퍼링(유동성 축소) 리스크, 업종별 이익 차별화, 거래대금 감소세 등 고려해야 할 변수가 여럿이기 때문이다. 하반기 시장을 대비해야 할 시간으로 삼아야 한다는 시각이 많다. 증권사들은 6월과 하반기 투자 대응 전략을 속속 내놓고 있다.

6월엔 대형주 주목

31일 코스피지수는 0.48% 오른 3203.92에 거래를 마쳤다. 5월을 3127로 시작한 코스피지수는 5월 10일 3249까지 올랐지만 13일 3122로 주저앉는 등 요동쳤다. 대형주보다는 중소형주가 강세를 보였다는 점이 대형주를 중심으로 투자하는 투자자들의 고민을 깊게 했다.6월에도 이 같은 변동성 장세는 이어질 전망이다. 문제는 주도주다. 5월까지가 중·소형주 무대였다면 6월에는 대형주 약진을 전망하는 시각이 많다.

증권업계에서는 경기민감주에 대한 전망이 엇갈린다. 테이퍼링 논의가 하반기 불거질 것을 대비하면 여전히 경기민감·가치주를 갖고 가야 한다는 의견이 있다.

하지만 6월엔 경기민감주 비중을 줄여야 한다는 반론도 나온다. 박승영 한화투자증권 연구원은 “2분기 들어서 이익 눈높이가 이미 높아지면서 어닝 서프라이즈 가능성은 낮아진 상황”이라고 말했다.

경기민감주 비중을 유지하되 투자 대상을 더 넓히라는 조언도 나온다. 한국투자증권은 경기소비재(자동차·유통)와 금융(은행·증권)주를 6월 유망 업종으로 추천했다. 김대준 한국투자증권 연구원은 “성장주로의 이동은 4분기 테이퍼링 신호가 본격 나타나야만 가능할 것”이라고 했다.

엇갈리는 외국인 수급 전망

6월 증시의 또 다른 관전 포인트는 외국인 수급이다. 외국인은 5월 한 달간 9조원어치 이상 순매도하며 올 들어 가장 많이 팔았다. 12조원 넘게 순매도한 지난해 3월 이후 최대 규모다. 외국인 순매도 규모가 정점을 찍은 것이 아니냐는 기대가 많다. 지난해 11~12월처럼 외국인 수급 개선에 따른 상승 랠리가 펼쳐질 가능성이 있기 때문이다.주요 근거는 환율이다. 달러 약세가 이어지는 국면에서는 외국인이 한국 주식을 더 내다팔 이유가 없다는 진단이다.

아직은 시기상조라는 반론도 있다. 테이퍼링 우려가 커지는 상황에서 신흥국 증시는 약세일 수밖에 없다는 것이다. 유럽 시장의 급격한 회복도 글로벌 자금 흐름 차원에서 한국 증시에 불리한 요인으로 꼽힌다.

수익성 개선주에 주목

변동성 장세에서도 주가가 비교적 양호했던 기업들의 공통점은 ‘실적 개선’이다. 미래에셋증권은 올해 매출 증가율이 지난해 대비 10% 이상인 상장사 비중은 54%, 같은 기간 영업이익 증가율이 30% 이상인 상장사 비중은 31%로 추정했다. 특히 영업이익률이 지난해 대비 2%포인트 이상 오른 기업은 올해 40.8%에서 내년 11%로 크게 줄어들 것으로 예상했다. 희소성 관점에서 보면 앞으로는 실적 개선주가 아니라 수익성 개선주에 집중하라는 조언이 나온 배경이다.예를 들어 에너지·소재 관련주는 하반기 영업이익이 상반기보다 줄어들 가능성이 높다. 코로나19로 인한 기저효과로 전년 대비로는 오르지만 이익 증가 모멘텀은 갈수록 약해진다는 얘기다. 유명간 미래에셋증권 연구원은 “과거 실적 장세를 보면 수익성 개선폭이 결국 주가를 좌우했다”며 “내년에도 올해 대비 영업이익 증가율이 높을 것으로 예상되는 종목은 와이지엔터테인먼트, 현대백화점, 아모레퍼시픽, 포스코케미칼, 현대건설 등”이라고 분석했다.

고윤상/구은서 기자 kys@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["현금 비중 늘리되 조정 땐 무서워 말고 주식 매수" [허란의 경제한끼]](https://img.hankyung.com/photo/202105/01.26475232.3.jpg)

!["대형 기술주보다는 소형주 및 금융·에너지주에 주목" [독점 UBS리포트]](https://img.hankyung.com/photo/202105/01.26370535.3.jpg)

![[단독] 홈플러스, 슈퍼마켓 사업 부문 매각한다](https://timg.hankyung.com/t/560x0/photo/202406/AA.36922731.3.jpg)

![[오늘의 arte] 예술인 QUIZ : 가택 연금됐던 러시아의 '反푸틴' 감독](https://timg.hankyung.com/t/560x0/photo/202406/AA.36920360.3.jpg)