토종 사모펀드, '테일러메이드' 인수…세계 3대 골프업체 중 2곳이 한국품에

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

센트로이드, 창사 최대 거래 성사

우즈·존슨 등이 쓴 드라이버 유명

글로벌 기업들 제치고 '빅딜'

휠라, 타이틀리스트 인수 10년 만에

세계 골프업계 또 한국發 '파란'

우즈·존슨 등이 쓴 드라이버 유명

글로벌 기업들 제치고 '빅딜'

휠라, 타이틀리스트 인수 10년 만에

세계 골프업계 또 한국發 '파란'

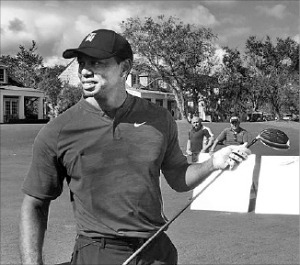

테일러메이드는 더스틴 존슨, 타이거 우즈(사진) 등 세계 골프 선수들의 클럽 등 골프용품을 생산하는 회사다. 메탈우드·아이언 등 골프장비 부문에선 글로벌 1위, 골프공 분야에선 글로벌 3위 점유율을 보유하고 있다. 현재 회사 매출 구성 대부분도 메탈우드(39%), 아이언(30%), 골프공(13%)에서 나온다.

전통적인 강자로는 드물게 빠른 성장 속도와 추가적인 사업영역 확대 가능성 등이 과감한 베팅의 배경으로 꼽힌다. 2015년 5억4300만달러 수준이던 테일러메이드 매출은 올해 10억달러를 내다볼 정도로 빠르게 성장했다. 2015년 17%였던 골프용품 분야 점유율은 23%로 늘었고, 같은 기간 골프공 시장 점유율도 4%에서 11%로 상승했다. 미국 외 세계시장 매출 비중이 54%인 글로벌 업체로 자리매김했다. 상각 전 영업이익(EBITDA)은 지난해 1265억원, 올해는 1500억원으로 예상된다. 이번 거래에 적용된 이 회사의 ‘몸값’은 올해 EBITDA 대비 약 12배 수준에서 결정됐다.

센트로이드는 지난해 말 18홀 대중제 골프장 사우스스프링스CC를 깜짝 인수하면서 업계의 주목을 받은 PEF다. 이 거래는 홀당 거래가 기준 95억원에 성사되면서 역대 골프장 거래 중 최고가를 경신했다. 당시 투자은행(IB) 업계에서는 신생 PEF가 ‘겁 없이 질렀다’는 뒷말도 나왔지만, 센트로이드 측은 그 이상의 가치를 끌어낼 수 있다는 자신감을 나타냈다. 아직 조(兆) 단위 거래 경험은 없지만, 대기업 계열사를 잇따라 사들이면서 차곡차곡 업력을 쌓아 왔다. 대표 거래로는 웅진그룹의 웅진북센, 코오롱그룹의 코오롱화이버 등이 있다.

센트로이드는 테일러메이드를 인수해 한국 등 아시아에서 낮은 시장점유율을 높일 예정이다. 또 테일러메이드 브랜드를 활용해 사업 영역을 확장할 계획이다. 기존 대주주였던 아디다스가 2017년 회사를 매각하면서 매각 대상에서 제외한 골프 의류 사업을 재개하는 방안도 검토하고 있다. 휠라코리아도 과거 아쿠쉬네트 인수 과정에서 의류 부문 등에 힘을 실어 기업 가치를 빠르게 끌어올렸다.

KPS캐피털은 인수 4년 만에 투자금 회수에 성공했다. KPS캐피털은 2017년 5월 스포츠용품 업체 아디다스로부터 4억2500만달러(약 4828억원)에 테일러메이드를 인수했다. 아디다스는 1997년 인수 이후 20여 년 만에 골프사업을 접었다. 이번에 매각이 성사되면 KPS캐피털은 최소 5배가 넘는 투자 차익을 거둘 것으로 보인다.

김채연/차준호 기자

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)