KB 제시가격 1천억 낮았지만…푸르덴셜은 '빠른 거래' 택했다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

KB금융, 푸르덴셜생명 인수 막전막후

푸르덴셜 예비입찰 때 몸값 3兆

코로나로 2兆 초반까지 하락

푸르덴셜 예비입찰 때 몸값 3兆

코로나로 2兆 초반까지 하락

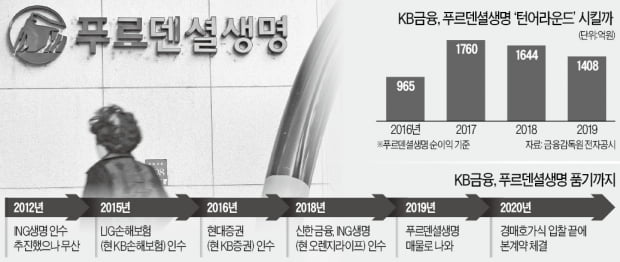

8년 만에 이룬 쾌거였다. KB금융은 2012년부터 ING생명 등 굵직한 생보사 인수전마다 뛰어들었지만 번번이 실패했다. 이번 인수는 절치부심 끝에 철저한 준비와 협업으로 이뤄낸 성과라는 게 시장의 평가다. KB금융은 다른 후보보다 1000억원가량 덜 쓰고도 승자가 됐다. 신종 코로나바이러스 감염증(코로나19) 사태 악재 속에서 신뢰를 강조한 전략이 통했다는 평가다.

경매 방식인데 되레 금액 낮춘 KB

KB금융은 지난해 말 푸르덴셜생명이 매물로 나왔을 때부터 가장 강력한 인수 후보로 꼽혔다. 상대적으로 취약한 생보 비중을 확대해야 하는 과제를 안고 있었기 때문이다. 2018년 신한금융이 ING생명(현 오렌지라이프)을 인수한 이후 ‘리딩금융그룹’ 타이틀을 내준 것도 강한 동기로 작용했다.

지난 1월 예비입찰까지만 해도 매각 측은 3조원 정도의 가격을 원했다. 인수 후보도 몰려들었다. 본입찰을 앞두고 상황이 급변했다. 코로나19 사태가 터지면서 ‘빅 컷’(기준금리 0.5%포인트 인하)이 단행됐다. 유례없는 초저금리로 보험회사 수익성 악화 우려가 커졌다. 금융 시장마저 얼어붙으면서 사모펀드(PEF)의 자금 조달에 빨간불이 켜졌다. PEF들이 보수적으로 입찰에 나서면서 본입찰 가격은 2조원대 초반으로 떨어졌다.

매각 측은 가격을 높이기 위해 경매호가식 입찰(progressive deal)에 나섰다. KB금융을 비롯해 MBK파트너스, 한앤컴퍼니 등 인수 의지가 강한 후보의 추가 입찰을 받았다. PEF들은 KB금융을 의식해 본입찰에서 가격을 높였다. 정작 KB금융은 반대로 움직였다. 본입찰 때보다 금액을 소폭 낮췄다. KB금융 관계자는 “코로나19 사태 영향으로 회사 가치에 변동이 생긴 만큼 합리적으로 가격을 써낸 것”이라고 말했다. 최종 가격 경쟁에서는 밀렸다. PEF 한 곳은 KB금융이 제시한 가격(약 2조3000억원)보다 1000억원가량 높게 써낸 것으로 알려졌다.

KB금융이 더 낮은 가격을 써내고도 승자가 된 것은 위기를 기회로 활용한 측면이 컸다. 코로나19 사태로 글로벌 경기가 급변하면서 매각 측은 ‘높은 가격’보다 ‘빠른 거래 종결’로 무게추를 옮겼다. 돈을 덜 받더라도 최대한 신속하고 뒤탈 없이 매각을 끝마쳐야 한다는 판단이었다.

매각 측은 입찰 과정을 마칠 때 본계약까지 마무리 짓자는 조건을 내걸었다. 우선협상대상자를 선정한 뒤 한 달여간 실사 후 본계약을 맺는 통상의 거래와 달랐다. 이례적으로 입찰과 실사가 함께 이뤄졌다. IB업계 관계자는 “KB금융이 빠르게 거래를 끝내겠다는 의사를 매각 측에 여러 번 전달하며 신뢰를 쌓은 것이 승기를 잡은 요인”이라고 분석했다.

국내 거래에서는 생소한 거래 시점-가격 고정(locked-box) 계약 방식이 도입된 것도 양측이 ‘깔끔한’ 거래를 원했기 때문이다. 거래 종료 시점과 가격을 미리 못 박아두는 방식이다. IB업계 관계자는 “통상 매도자가 가격을 올릴 때 요구하는 방식으로 국내 적용 사례는 많지 않다”고 설명했다.

이사회 전폭적 지지도 한몫

거래를 완주한 데는 KB금융 경영진과 이사회 간 협업도 큰 영향을 미쳤다. ‘생보사 인수를 더 이상 지체할 수 없다’는 공감대가 바탕이 됐다. KB금융 경영진은 2018년부터 푸르덴셜생명에 관심을 뒀다. 매물로 나오기 전에 찾아가 먼저 매각을 권유한 것으로 알려졌다. 외부에는 ‘반드시 인수할 필요는 없다’고 ‘표정 관리’도 했다.

보험사 전 대표, 회계사, 법률가 출신 등이 포진한 이사회도 실무적인 조언으로 보탬이 됐다. 최종 입찰 가격도 이사회에서 제시한 범위 내에서 결정됐다.

정소람/이상은 기자 ram@hankyung.com

![[포토] KB금융, 창립 기념식 유튜브 생중계](https://img.hankyung.com/photo/202009/AA.23942392.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)