6년만에 2000만원이하 임대소득도 과세하자 문의·항의 '빗발'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

국세청 "'소득 있는 곳에 세금' 원칙…2013년 전에도 모두 과세"

"상가임대업 등 다른 업종과의 형평성 문제도 고려"

올해부터 2천만원이 넘지 않는 주택임대소득에도 조건에 따라 세금이 부과되자 월·전세를 놓은 임대인들이 소득세 대상 여부, 신고·납부 절차 등을 정확히 알지 못해 혼란을 겪고 있다.

바로 1년 전까지만 해도 비과세 대상이었기 때문에 불만도 고조된 상태다.

정부는 '소득 있는 곳에 세금 있다'는 원칙에 따른 과세라는 점, 갑자기 세금을 새로 매기는 것이 아니라 5년간의 '한시적' 비과세 제도가 종료된 것이라는 점 등을 설명하는 데 주력하고 있다.

19일 국세청에 따르면 최근 일선 세무서에는 주택임대소득 신고에 관한 문의가 쇄도하고 있다.

세무서뿐 아니라 본청 소득세과 등 관련 부서에도 문의 전화가 끊이지 않는다.

국세청 한 간부는 "납세자들의 공식 문의가 많을 뿐 아니라 개인적으로 임대소득세 관련 내용을 묻는 지인들의 전화도 하루에 수 십통씩 받는다"며 "그 중 상당수는 안 내던 세금을 내게 됐다는 오해로 약간 화가 난 상태"라고 분위기를 전했다.

주택임대인들이 혼란을 겪는 가장 큰 이유는 2018년 귀속분까지만해도 비과세 대상이었던 2천만원 이하 주택임대소득이 2019년 귀속분부터 과세 대상이 됐기 때문이다.

따라서 기준시가 9억원이 넘는 국내 주택 보유자, 2주택 이상 보유자 중 월세 소득이 있는 사람, 보증금 합계가 3억원을 넘는 3주택 이상 보유자는 임대소득 규모에 상관없이 모두 세금을 내야 한다.

다만 소형주택(주거전용면적 40㎡ 이하이면서 기준시가도 2억원 이하)의 경우 2021년 귀속분까지 전세금에 대한 간주임대료 과세 대상에서 제외된다.

소형주택이라도 월세는 과세 대상이다.

일단 1년 전(2018년 귀속분)보다 2019년 귀속분 주택임대소득의 과세 대상자가 늘어난 것은 사실이다.

하지만 '주택임대소득 전면 과세'가 새로 시작된 것은 아니다.

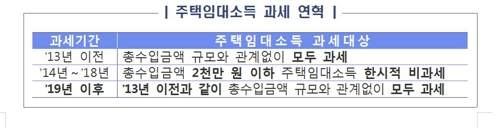

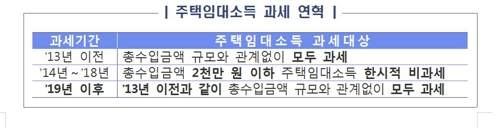

이미 2013년 이전까지는 2천만원 이하 주택임대소득도 모두 과세 대상이었다.

다만 2014∼2018년 귀속분까지 5년간 일시적 전·월세 임대시장의 수급 불균형을 해소하기 위해 2천만원 이하 주택임대소득에 대해서는 '한시적'으로 비과세 제도를 운용했다는 게 정부의 설명이다.

국세청 관계자는 "상가임대업 등 다른 업종과의 형평성 문제도 있기 때문에 한시적 비과세 제도를 종료한 것이니 국민들의 이해와 협조를 부탁한다"고 말했다.

그는 "하지만 기준시가 9억원 이하 1주택 보유자, 전세금만 있는 2주택 이하 보유자 등에는 여전히 비과세가 적용된다"고 덧붙였다.

소득세 납부 대상 주택임대소득자들은 오는 5월 1일부터 6월 1일까지 '2019년도 주택임대 소득세'를 주소지 관할 세무서에 신고·납부해야한다.

주택임대소득세 신고를 누락하거나 일부러 줄여 과소 신고·납부하는 경우 가산세를 물어야 한다.

주택임대 총수입금액이 2천만원 이하인 경우 종합과세(세율 6∼42%)와 분리과세(세율 14%) 중 선택해 신고할 수 있다.

주택임대 총수입금액이 2천만 원을 넘는다면(초과) 다른 종합과세 대상 소득과 합산(세율 6∼42%)해 신고해야 한다.

집주인은 임대 개시일로부터 20일 이내에 사업장 관할 세무서에 임대사업자등록을 신청하는 것이 가산세, 감면 혜택 등을 고려할 때 유리하다.

지난해 12월 31일 이전 주택임대를 시작하고 올해에도 계속 임대하는 경우에는 이달 21일까지 사업자등록 신청을 마쳐야 한다.

임대사업자 미등록자의 경우 임대 개시일부터 등록 신청 직전일까지 수입금액의 0.2%를 가산세로 내야 한다.

가산세가 부과될 뿐 아니라 세금 감면 혜택도 받지 못한다.

예를 들어 임대수입이 2천만원인 경우, 등록자라면 60%인 1200만원을 '필요경비'로 인정받고 기본공제액 400만원까지 빼 400만원(2천만원-1천200만원-400만원)에만 소득세가 붙는다.

하지만 미등록자의 경우 경비 인정률이 50%(1천만원)밖에 되지 않고 기본공제액도 200만원이기 때문에 과세표준(세율이 적용되는 대상 금액)이 800만원으로 임대사업 등록자의 두 배에 이른다.

/연합뉴스

"상가임대업 등 다른 업종과의 형평성 문제도 고려"

올해부터 2천만원이 넘지 않는 주택임대소득에도 조건에 따라 세금이 부과되자 월·전세를 놓은 임대인들이 소득세 대상 여부, 신고·납부 절차 등을 정확히 알지 못해 혼란을 겪고 있다.

바로 1년 전까지만 해도 비과세 대상이었기 때문에 불만도 고조된 상태다.

정부는 '소득 있는 곳에 세금 있다'는 원칙에 따른 과세라는 점, 갑자기 세금을 새로 매기는 것이 아니라 5년간의 '한시적' 비과세 제도가 종료된 것이라는 점 등을 설명하는 데 주력하고 있다.

19일 국세청에 따르면 최근 일선 세무서에는 주택임대소득 신고에 관한 문의가 쇄도하고 있다.

세무서뿐 아니라 본청 소득세과 등 관련 부서에도 문의 전화가 끊이지 않는다.

국세청 한 간부는 "납세자들의 공식 문의가 많을 뿐 아니라 개인적으로 임대소득세 관련 내용을 묻는 지인들의 전화도 하루에 수 십통씩 받는다"며 "그 중 상당수는 안 내던 세금을 내게 됐다는 오해로 약간 화가 난 상태"라고 분위기를 전했다.

주택임대인들이 혼란을 겪는 가장 큰 이유는 2018년 귀속분까지만해도 비과세 대상이었던 2천만원 이하 주택임대소득이 2019년 귀속분부터 과세 대상이 됐기 때문이다.

따라서 기준시가 9억원이 넘는 국내 주택 보유자, 2주택 이상 보유자 중 월세 소득이 있는 사람, 보증금 합계가 3억원을 넘는 3주택 이상 보유자는 임대소득 규모에 상관없이 모두 세금을 내야 한다.

다만 소형주택(주거전용면적 40㎡ 이하이면서 기준시가도 2억원 이하)의 경우 2021년 귀속분까지 전세금에 대한 간주임대료 과세 대상에서 제외된다.

소형주택이라도 월세는 과세 대상이다.

하지만 '주택임대소득 전면 과세'가 새로 시작된 것은 아니다.

이미 2013년 이전까지는 2천만원 이하 주택임대소득도 모두 과세 대상이었다.

다만 2014∼2018년 귀속분까지 5년간 일시적 전·월세 임대시장의 수급 불균형을 해소하기 위해 2천만원 이하 주택임대소득에 대해서는 '한시적'으로 비과세 제도를 운용했다는 게 정부의 설명이다.

국세청 관계자는 "상가임대업 등 다른 업종과의 형평성 문제도 있기 때문에 한시적 비과세 제도를 종료한 것이니 국민들의 이해와 협조를 부탁한다"고 말했다.

그는 "하지만 기준시가 9억원 이하 1주택 보유자, 전세금만 있는 2주택 이하 보유자 등에는 여전히 비과세가 적용된다"고 덧붙였다.

주택임대소득세 신고를 누락하거나 일부러 줄여 과소 신고·납부하는 경우 가산세를 물어야 한다.

주택임대 총수입금액이 2천만원 이하인 경우 종합과세(세율 6∼42%)와 분리과세(세율 14%) 중 선택해 신고할 수 있다.

주택임대 총수입금액이 2천만 원을 넘는다면(초과) 다른 종합과세 대상 소득과 합산(세율 6∼42%)해 신고해야 한다.

집주인은 임대 개시일로부터 20일 이내에 사업장 관할 세무서에 임대사업자등록을 신청하는 것이 가산세, 감면 혜택 등을 고려할 때 유리하다.

지난해 12월 31일 이전 주택임대를 시작하고 올해에도 계속 임대하는 경우에는 이달 21일까지 사업자등록 신청을 마쳐야 한다.

임대사업자 미등록자의 경우 임대 개시일부터 등록 신청 직전일까지 수입금액의 0.2%를 가산세로 내야 한다.

가산세가 부과될 뿐 아니라 세금 감면 혜택도 받지 못한다.

예를 들어 임대수입이 2천만원인 경우, 등록자라면 60%인 1200만원을 '필요경비'로 인정받고 기본공제액 400만원까지 빼 400만원(2천만원-1천200만원-400만원)에만 소득세가 붙는다.

하지만 미등록자의 경우 경비 인정률이 50%(1천만원)밖에 되지 않고 기본공제액도 200만원이기 때문에 과세표준(세율이 적용되는 대상 금액)이 800만원으로 임대사업 등록자의 두 배에 이른다.

/연합뉴스

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)