비츠로시스 매각 예비입찰에…코스닥 상장사 등 5곳 출사표

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

법정관리(회생절차) 중인 비츠로시스의 매각 예비입찰에 코스닥시장 상장사를 포함해 다섯 곳이 참여했다.

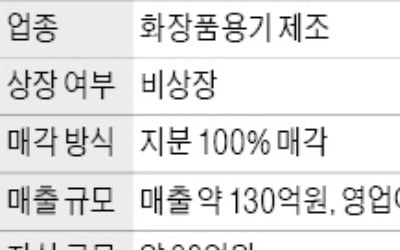

23일 구조조정업계에 따르면 비츠로시스의 매각주관사인 삼일PwC회계법인이 지난 20일까지 진행한 예비입찰에 다섯 곳이 인수의향서(LOI)를 냈다. 스토킹 호스(stalking-horse: 우선매수권자가 있는 공개경쟁입찰) 방식으로 진행 중이다. 우선매수권자는 코스닥시장에 상장한 부동산업체로 알려졌으며, 이외에 네 곳이 인수 의사를 추가로 밝혔다. 인수 희망자들이 2주 동안 예비실사를 하고, 다음달 8일 본입찰을 할 예정이다. 비츠로시스 매각 가격으로는 130억원 이상이 책정된 것으로 알려졌다.

1989년 설립된 비츠로시스는 전력자동화 시스템, 스마트그리드, 지하철 승강장 안전문과 같은 공공안전 시스템 등의 사업을 하는 회사다. 한국전력공사, 코레일 등 공기업과 지방자치단체 등의 사회기반시설 구축 사업에 참여해왔으며, 코스닥시장에는 2001년 상장했다. 하지만 비츠로미디어, 비츠로애드컴 등 관계사의 발행사채 변제와 자금보증 확약에 따른 보증의무가 발생하면서 수백억원대 보증채무가 발생했고 경영난을 맞았다. 결국 지난 4월 서울회생법원에 회생절차 개시를 신청했고, 같은 달 개시 결정을 받은 데 이어 회생계획안 인가 전 매각에 나서게 됐다. 비츠로시스는 지난 3월부터 코스닥시장에서 거래가 중단됐고, 7월엔 감사의견 거절을 받으며 상장폐지 사유가 발생했다.

한 구조조정 업계 관계자는 “비츠로시스의 회생절차가 마무리 되고 매매가 가능해지면 실적 개선 효과가 반영될 것”이라며 “비상장사에 비해 투자금 회수가 용이하다는 강점이 있다”고 전했다.

김리안/황정환 기자 knra@hankyung.com

23일 구조조정업계에 따르면 비츠로시스의 매각주관사인 삼일PwC회계법인이 지난 20일까지 진행한 예비입찰에 다섯 곳이 인수의향서(LOI)를 냈다. 스토킹 호스(stalking-horse: 우선매수권자가 있는 공개경쟁입찰) 방식으로 진행 중이다. 우선매수권자는 코스닥시장에 상장한 부동산업체로 알려졌으며, 이외에 네 곳이 인수 의사를 추가로 밝혔다. 인수 희망자들이 2주 동안 예비실사를 하고, 다음달 8일 본입찰을 할 예정이다. 비츠로시스 매각 가격으로는 130억원 이상이 책정된 것으로 알려졌다.

1989년 설립된 비츠로시스는 전력자동화 시스템, 스마트그리드, 지하철 승강장 안전문과 같은 공공안전 시스템 등의 사업을 하는 회사다. 한국전력공사, 코레일 등 공기업과 지방자치단체 등의 사회기반시설 구축 사업에 참여해왔으며, 코스닥시장에는 2001년 상장했다. 하지만 비츠로미디어, 비츠로애드컴 등 관계사의 발행사채 변제와 자금보증 확약에 따른 보증의무가 발생하면서 수백억원대 보증채무가 발생했고 경영난을 맞았다. 결국 지난 4월 서울회생법원에 회생절차 개시를 신청했고, 같은 달 개시 결정을 받은 데 이어 회생계획안 인가 전 매각에 나서게 됐다. 비츠로시스는 지난 3월부터 코스닥시장에서 거래가 중단됐고, 7월엔 감사의견 거절을 받으며 상장폐지 사유가 발생했다.

한 구조조정 업계 관계자는 “비츠로시스의 회생절차가 마무리 되고 매매가 가능해지면 실적 개선 효과가 반영될 것”이라며 “비상장사에 비해 투자금 회수가 용이하다는 강점이 있다”고 전했다.

김리안/황정환 기자 knra@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![[마켓인사이트] 유암코 첫 인수기업 세하, 5년 만에 매물로](https://img.hankyung.com/photo/201909/AA.20507070.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)