[마켓인사이트] 초대형 IB, 신용등급 '적색 경보'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

한투·미래에셋·NH증권 등

기준 느슨한 新 NCR 믿고

공격 영업…재무건전성 부실

기준 느슨한 新 NCR 믿고

공격 영업…재무건전성 부실

![[마켓인사이트] 초대형 IB, 신용등급 '적색 경보'](https://img.hankyung.com/photo/201907/AA.20176857.1.jpg)

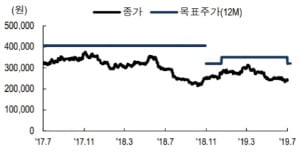

한국투자증권, 미래에셋대우, NH투자증권 등 초대형 투자은행(IB)의 신용등급에 ‘경고등’이 켜졌다. 옛 영업용순자본비율(구 NCR)을 적용할 경우 금융당국의 ‘경영개선 권고’ 조치 대상에 해당할 만큼 재무 건전성이 부실해졌기 때문이다.

일부 신용평가사가 올 하반기부터 구 NCR을 잣대로 등급 강등을 검토하겠다고 밝히면서 초대형 IB들의 건전성 관리에 비상이 걸렸다.

한투·미래·NH ‘위험 수준’

![[마켓인사이트] 초대형 IB, 신용등급 '적색 경보'](https://img.hankyung.com/photo/201907/AA.20178305.1.jpg)

금융당국이 1997년 도입한 NCR은 위험투자 금액 대비 자본비율로, 증권사의 재무 건전성을 파악하는 지표다. 구 NCR은 영업용순자본을 총위험액으로 나눈 뒤 100을 곱해 구한다. 개별재무제표 기준 150%를 밑도는 증권사는 2014년 이전까지 ‘시정조치(경영개선 권고)’ 대상이었다.

자기자본 4조원 이상 초대형 IB 다섯 곳 가운데 한국투자증권의 구 NCR이 126.5%로 가장 낮은 것으로 나타났다. 이어 미래에셋대우(138.2%), NH투자증권(148.7%) 순이었다. 삼성증권(183.3%), KB증권(206.6%)은 상대적으로 여유로웠다. 연결 기준으로는 한국투자증권이 150%를 밑돌고 미래에셋대우와 NH투자증권은 160%대였다.

금융당국은 구 NCR이 지나치게 보수적인 잣대라는 지적을 받아들여 2014년 말부터 순자본비율(신 NCR) 체제로 개편했다. 신 NCR은 구 NCR과 달리 영업용순자본에서 총위험액을 뺀 값을 분자에 놓고, 필요유지 자기자본을 분모에 둬 대형사에 유리한 숫자가 나오도록 수정됐다. 한국투자증권, NH투자증권, 미래에셋대우의 신 NCR은 각각 803%, 1290%, 1781%다.

“계속 밑돌면 강등 검토”

국내 신용평가사들은 초대형 IB의 위험자산이 기존 우량등급 지위를 위협할 수준까지 차올랐다고 판단하고 있다. 한국기업평가는 최근 상반기 정기평가를 마치고 “구 NCR이 연결재무제표 기준 150%를 밑돌 경우 신용등급 강등을 검토할 수 있다”고 발표했다. 안나영 한국기업평가 수석연구원은 “앞으로 일정 기간 NCR 150%를 밑돌면 등급평정위원회의 심의 대상에 오를 수 있다”고 경고했다.

다른 신용평가사들도 구 NCR을 신 NCR보다 재무 건전성 파악에 유용한 지표로 판단하고 있어 비슷한 조치를 검토할 가능성이 높다. 김영훈 한국신용평가 선임연구원은 “신 NCR과 달리 구 NCR은 자본 적정성 지표 하락과 증권사의 위험 확대를 명확하게 파악할 수 있다”고 설명했다.

신 NCR 도입에 힘입어 공격적으로 파생결합증권 판매 및 자기자본투자(PI)를 확대해온 초대형 IB엔 비상이 걸렸다. 한 대형 증권사 관계자는 “발행어음을 포함한 사업 확대로 위험노출이 늘었지만 신용감시 및 사후관리 강화로 위험의 질을 적절히 통제하고 있다”고 말했다.

이태호 기자 thlee@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![[마켓인사이트] 하이일드 펀드 내년까지만 공모株 배정…주관사 자율배분 물량 늘린다](https://img.hankyung.com/photo/201907/AA.20178330.3.jpg)

![[마켓인사이트] 오픈마켓으로 전환하는 위메프…'결제대행' 페이플레이스 인수합병](https://img.hankyung.com/photo/201907/AA.20177849.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)