6조원 굴리는 헤지펀드 라임…펀드 수익률 '돌려막기' 의혹

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

증권사 낀 CB거래로 수익률 조정

금융당국, 조만간 조사 나설 듯

금융당국, 조만간 조사 나설 듯

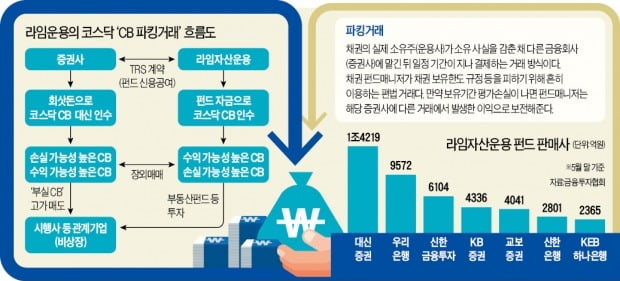

22일 금융감독원과 자산운용업계에 따르면 라임운용은 조 단위 자금을 수십 개 코스닥 기업의 메자닌(주식으로 바꿀 수 있는 채권)에 투자한 뒤 광범위한 파킹거래를 해온 것으로 파악됐다. 파킹거래는 채권 펀드매니저들이 보유 한도를 맞추기 위해 소속 운용사가 아니라 다른 증권사 명의로 채권을 매수한 뒤 수수료를 지급하는 편법 행위다.

한 운용사 컴플라이언스본부장은 “한 펀드에서 문제가 터지면 도미노식으로 다른 펀드로 손실이 전이되는 기형적 구조”라며 “지난해부터 코스닥시장이 얼어붙자 CB 편법 거래로 손실을 회피하면서 기존 펀드 투자자 중심으로 수익을 몰아줬을 가능성이 있다”고 지적했다. 금융당국도 이 같은 거래를 포착해 조사에 나설 예정인 것으로 알려졌다.

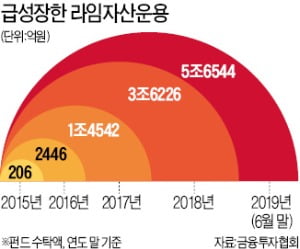

국내 헤지펀드 시장에서 라임자산운용의 성장 속도는 독보적이었다. 최근 2년 사이 운용 자산을 눈덩이처럼 불렸다. 2017년 1조원, 2018년 3조원을 잇따라 넘어선 데 이어 올해 6조원 돌파를 눈앞에 두고 있다. 올해 상반기에만 2조원 넘는 자금을 빨아들였다. 연기금 같은 대형 기관이 아니라 대부분 개인 ‘큰손’ 자금이다.

라임운용은 메자닌(주식으로 바꿀 수 있는 채권) 운용 전략을 쓰는 헤지펀드를 많이 팔았다. 조단위 자금으로 코스닥 한계기업 전환사채(CB)까지 공격적으로 쓸어담아왔다. 하지만 지난해 코스닥시장 곳곳에서 상장폐지 위험이 불거지고 주가가 고꾸라지면서 ‘CB 파킹거래’(펀드 내 편입한도 초과를 피하기 위해 중개인을 내세워 CB를 거래하는 것)와 같은 무리수를 두기 시작한 것으로 파악되고 있다.

‘부실 CB’ 잇단 장외 매각

22일 금융감독원과 운용업계에 따르면 라임운용의 수상한 CB 거래는 지난해부터 시작됐다. 작년 3월 코스닥 게임업체인 파티게임즈가 감사의견 거절로 상장폐지 사유가 발생한 지 1주일 만에 라임운용은 대형 증권사들을 통해 400억원 규모 신주인수권부사채(BW)를 아이엠지인터내셔널 엘씨인터내셔날 등에 넘겼다. 각각 자본금 1000만원인 화장품 도매업체다. 이들은 거래정지된 파티게임즈 BW를 권면총액 수준에 사갔다.

라임운용은 올해 2월에도 상장폐지 이슈가 발생한 바이오빌 CB를 장외업체에 넘겼다. 부동산 시행사인 메트로폴리탄 등은 부실이 발생한 250억원 규모 CB를 225억원(할인율 10%)에 매입했다. 메트로폴리탄 메트로폴리탄씨앤디 등은 한 달 뒤인 3월엔 폴루스바이오팜 CB 110억원어치도 매입했다. 메트로폴리탄씨앤디가 매입한 70억원어치 CB(25회차)는 한 달도 되지 않아 원금상환 불이행에 따른 기한이익상실(EOD) 사유가 발생했다.

메트로폴리탄(자본금 3억원) 메트로폴리탄씨앤디(1000만원)는 라임운용의 부동산펀드 관련 시행 등을 맡고 있는 회사다. 앞서 파티게임즈 부실 BW를 매입한 아이엠지인터내셔널 엘씨인터내셔날과도 무관하지 않다. 최모씨 함모씨 등이 이들 회사의 등기임원을 겸직하고 있다.

한계기업 CB 거래는 이 밖에도 적지 않다. 한류타임즈 상장폐지 사유가 발생하기 한 달 전인 지난 5월 말에는 50억원 규모 CB를 한류AI에 넘기기도 했다.

커지는 코스닥 CB 운용 의혹

라임운용의 이 같은 메자닌 장외 거래는 감춰져 있다. ‘5% 지분 공시’ 보고 주체가 대부분 라임운용이 아니라 대형 증권사이기 때문이다. 증권사와의 파생 계약에 따른 것이다. 증권사에서 파생상품을 다루는 부서(델타원솔루션부)는 라임운용 펀드와 총수익스와프(TRS) 계약을 맺고 펀드 규모의 30%가량을 신용공여(대출)해준다. 그만큼 증권사 자기자금으로 라임 운용지시를 받아 코스닥 CB를 대신 사주는 것이다. 가장 활발한 한 증권사 델타원솔루션의 라임 TRS 규모는 한때 7000억원을 넘는 수준이었다.

라임운용이 이 증권사와 함께 사들인 CB만 해도 수십 개에 이른다. 제이씨케미칼 지투하이소닉 한류타임즈 팍스넷 SG 슈펙스비앤피 에너전트 동양네트웍스 네패스신소재 디에이테크놀로지 리드 블러썸엠앤씨 폴루스바이오팜 범양건영 등 수두룩하다.

증권사는 라임운용 지시를 받아 편입 CB를 라임의 자펀드 또는 장외업체로 넘긴다. 거꾸로 라임의 자펀드가 보유한 CB를 증권사에 넘기는 사례도 적지 않다. 블러썸엠앤씨 리드 에너전트 디에이테크놀로지 SG 등이 대표적이다. 운용업계에선 ‘헤지펀드↔증권사↔장외업체’ 구조로 CB 파킹거래가 광범위하게 이뤄지고 있다고 보고 있다. 한 운용사 임원은 “코스닥 한계기업 CB 상당수가 유동성이 거의 없어 공정가격을 산출하기 힘들다”며 “주가가 급락해도 원금상환 권리를 토대로 한 장부가로 거래되고 있어 운용 투명성이 많이 떨어진다”고 말했다. 두 달 전 라임운용은 사모펀드(PEF)를 통해 한국자산평가 경영권을 인수하기도 했다.

라임운용은 시장의 오해일 뿐이라고 해명하고 있다. 대체투자를 총괄하는 이종필 라임운용 부사장은 “환매로 인해 펀드 간 자전거래는 컴플라이언스(준법관리) 승인 후 간혹 발생하지만 펀드 간 자전을 통해 수익률을 왜곡시키는 경우는 절대 없다”고 말했다. 또 “상폐 이슈가 있었던 지투하이소닉 CB는 담보가 없어 80% 상각해 처분했지만 다른 건은 담보가치가 충분하다고 인정돼 정상적으로 거래된 것”이라며 “펀드 수익자와 CB 인수자 모두 손해를 보지 않았다”고 했다.

조진형 기자 u2@hankyung.com

![[마켓인사이트] 해외서 자금조달 나서는 LGD…6억달러 전환사채 내달 발행](https://img.hankyung.com/photo/201907/AA.20124766.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)