한계기업 매물 속출…경영자문으로 돈 버는 회계법인

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

기업 재무

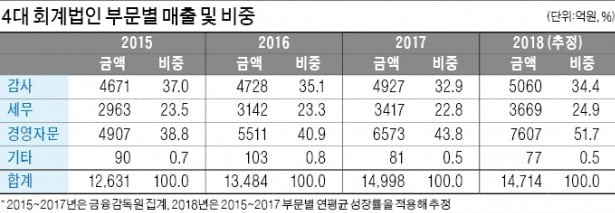

경영자문 매출 年10~20% 성장

4대 법인, 작년 7000억대 올려

경영자문 매출 年10~20% 성장

4대 법인, 작년 7000억대 올려

사모펀드(PEF)의 활동이 늘면서 거래가 더욱 활발해졌다. 과거엔 어려워진 기업이 매물로 나와도 사갈 곳을 찾기 어려웠는데, 최근엔 사모펀드들이 매수자 역할을 톡톡히 하고 있다. 기업 인수합병(M&A) 거래에서 가치산정·회계실사 등의 서비스를 제공하는 회계법인 경영자문 부문의 일감이 크게 늘어난 배경이다. 경영자문 매출에는 국제회계기준 변화에 따른 자문 수수료도 포함된다.

4대 법인 경영자문 매출 비중 50% 육박

삼일회계법인, 삼정KPMG, 딜로이트안진, EY한영 등 4대 회계법인 관계자들은 지난해 경영자문 매출이 10~20%가량 늘어났다고 입을 모았다. 삼일회계법인 관계자는 “경영자문 매출이 전년 대비 10~15%가량 늘어난 것으로 추정하고 있다”며 “어느 한 회사만 늘어난 게 아니라 4대 법인 모두 최근 일거리가 많은 상황”이라고 말했다. 삼일회계법인은 지난해 중견 광학장비업체 대호테크의 매각 자문 등을 맡았다. 대호테크의 경우 중견 기업이지만 거래 규모가 4000억원에 달했다.

SK해운 매각 거래 등을 맡았던 삼정KPMG와 한화L&C 매각 등을 담당했던 딜로이트안진 역시 10~20% 수준의 매출 증가를 예상했다.

금융감독원 집계에 따르면 이들 4대 법인의 2015~2017년 회계연도 경영자문 매출은 연평균 15.74%씩 증가했다. 지난해에도 같은 속도로 늘어났을 것으로 가정하면 2018년 회계연도 경영자문 매출은 약 7600억원, 전체 매출에서 차지하는 비중은 51.7%에 달한다. 회계법인의 전통적인 매출원인 감사부문 매출 비중(34.4%)을 훌쩍 뛰어넘은 셈이다.

사모펀드 늘면서 구조조정 거래 활발

회계법인들은 경영자문 매출이 늘어난 원인으로 크게 두 가지를 꼽는다. 첫 번째는 구조조정 매물 증가다. 딜로이트안진 관계자는 “은퇴를 앞둔 창업 1세대들이 안 그래도 경영이 어려운 기업을 상속세 폭탄까지 부담하면서 자녀들에게 물려주고 싶지 않아 경영권을 매물로 내놓는 사례가 크게 늘었다”고 전했다.

구조조정 매물에 대한 인식도 달라졌다. 이 관계자는 “워크아웃, 회생절차(법정관리), 자율협약 등을 거쳐 시장에 나온 물건의 경우 과거에는 ‘한번 망한 회사’라는 이미지가 강했는데 지금은 그런 기업에도 여전히 상당한 가치가 있다는 것을 시장이 알게 됐다”고 덧붙였다.

사모펀드의 역할이 늘어난 것도 4대 회계법인 관계자들이 공통적으로 꼽은 M&A 활성화 원인이다. 삼정회계법인 관계자는 “시장에 매물이 나와도 전에는 받아줄 곳이 마땅치 않았는데, 최근 수년 새 사모펀드들이 구조조정 매물을 공격적으로 소화하고 있다”고 전했다. 예컨대 대호테크는 지분 100%를 사모펀드 에이스에쿼티파트너스에 팔았다. SK해운도 사모펀드 한앤컴퍼니에 매각됐다. 한국성장금융이 지난해 기업 구조혁신 펀드를 출범한 것도 시장 활성화에 도움이 됐다는 평가다.

지난해 매출 증가폭에 비해 이익 증가폭은 크지 않았을 것이라고 회계법인들은 예상했다. 주 52시간 근로제 도입으로 인건비가 상승했기 때문이다. 한영회계법인 관계자는 “지난해 삼일회계법인을 필두로 회계사 급여가 전반적으로 상승했다”며 “인건비 상승이 고객에게 받는 보수에 반영되는 데는 보통 2~3년이 걸린다”고 설명했다.

이상은 기자 selee@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)