한투, 여전채 인수 1위 비결…"전문인력 늘려 영업 경쟁력 강화"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

2018 채권발행시장 리더

박종길 한국투자證 IB2본부장

박종길 한국투자證 IB2본부장

박종길 한국투자증권 IB2본부장(사진)은 17일 한국경제신문 자본시장 전문매체인 마켓인사이트와의 인터뷰에서 “국내 시장 점유율을 확대하는 동시에 해외에서도 성과를 내 투자은행(IB)사업의 경쟁력을 한층 끌어올릴 것”이라며 이같이 말했다.

한국투자증권은 올해 1~11월 254건, 5조850억원어치 여신전문금융회사채(여전채)를 인수했다. 일반적으로 12월엔 채권 발행이 거의 없는 것을 감안하면 올해 6년 만에 여전채 인수부문 1위 달성이 유력하다. 박 본부장은 “여전채는 중개보다 판매 능력이 특히 중요한 영역”이라며 “3년 전부터 담당 직원을 지속적으로 늘려 세일즈 경쟁력을 강화한 성과가 나타나고 있다”고 설명했다.

박 본부장은 여전채 인수 증대에 힘입어 올해 전체 채권 발행부문 수익도 개선될 것으로 기대하고 있다. 한국투자증권이 올해 11월 말까지 대표로 발행을 주관한 채권 규모는 약 12조5200억원으로 작년 연간 실적(9조9000억원)을 이미 넘어섰다. 일반회사채 발행시장에서도 굵직한 주관 실적을 올리며 최상위권 실적을 유지한 덕분이다.

그는 “평소에 기업들과 구축해놓은 신뢰관계가 탄탄했기에 발행 호조 때 대거 주관업무를 맡을 수 있었다”고 말했다. 이어 “자금조달 여건이 어려워지더라도 기업에 ‘함께 간다’는 인상을 남기면 결국 실적이 따라오기 마련”이라고 평소 소신을 밝혔다.

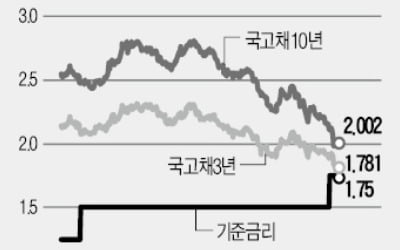

박 본부장은 내년에도 채권 발행시장에서 수요가 공급을 초과하는 흐름이 이어질 것으로 내다봤다. 다만 기존 채권의 만기도래 물량이 적어 발행 규모 자체는 올해보다 줄어들 것으로 예상했다. 기준금리 인상에도 불구하고 채권금리가 하락해 자금조달을 서두를 필요가 없는 최근 시장 상황도 발행 증가를 기대하기 어려운 이유다. 그는 “내년엔 신사업 육성을 위해 투자자금 조달에 나설 가능성이 높은 기업을 집중 공략해 서비스를 제공할 것”이라고 밝혔다.

해외시장 개척에 적극 나서겠다는 포부도 드러냈다. 그는 “해외에서 발행한 안전하고 매력적인 금융상품을 국내에 들여와 판매하려 한다”며 “국내에서 발행한 채권을 해외에서 파는 시스템도 구축해 사업영역을 넓혀나갈 것”이라고 말했다.

김진성 기자 jskim1028@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)