[특파원 칼럼] 월街가 한국 증시를 등지는 이유

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

김현석 뉴욕 특파원

![[특파원 칼럼] 월街가 한국 증시를 등지는 이유](https://img.hankyung.com/photo/201810/07.18068892.1.jpg)

뉴욕 맨해튼에서 일하는 한 한국계 금융투자회사 법인장의 고민이다. 매년 가을이면 상당수 한국 기업의 투자자관리(IR)팀이 뉴욕에 오겠다며 연락해 온다. 만날 만한 투자자를 섭외해 달라는 것이다. 하지만 미국 펀드 중 한국 기업을 직접 만나려는 곳은 생각보다 많지 않다. 몇 년 전만 해도 한국 증시에 관심이 큰 펀드가 상당했는데, 그 수가 계속 줄고 있다.

한국에 매력 있는 기업 있나

이유는 다양하다. 미국 투자자들은 주로 세계 무대에서 활동하는 한국 대기업에 대한 관심이 크다. 글로벌 시장에서 존재감이 있는 ‘인더스트리 리더(industry leader)’를 주로 산다. 삼성전자, 현대자동차, 포스코, 현대중공업 등이 대표적이다. 삼성전자는 워낙 큰 곳이어서 증권사를 통하지 않고 직접 IR을 한다. 예전엔 최고재무책임자(CFO)가 직접 나왔지만, 몇 년 전부터는 조용히 IR팀만 다녀간다. 나머지 기업은 경영 상황이 좋지 않다. 솔직히 업계 리더라고 부를 만한 기업이 별로 남아 있지 않다.

한국 증시엔 새로 뜨는 스타 기업도 거의 없다. 경제 성장이 느려지고, 규제 장벽이 기업 활동을 가로막는 탓이다. 외국인에겐 돈 벌 기회가 별로 없다는 얘기다. 최근 반짝한 곳이 삼성바이오로직스였다. 하지만 ‘회계 스캔들’로 엉망이 됐다. 미국의 한 헤지펀드 관계자는 “정말 분식회계라면 상장(IPO)을 허가해 준 금융당국부터 잘못을 물어야 하는 것 아니냐”며 “이런 불투명성이 한국 투자를 꺼리게 만든다”고 했다.

일부 한국 기업의 이해하기 힘든 ‘외도’도 투자를 꺼리게 하는 요소다. 본 업종이 아니라 골프장을 인수하거나, 갑작스레 엔터테인먼트산업에 진출하는 경우가 많다는 것이다. 연기금 등 장기 투자하는 펀드들은 이런 주식을 좋아하지 않는다. 분석하기가 쉽지 않은 데다 그동안 비슷한 일로 여러 번 골치 아픈 일을 겪어서다. 헤지펀드들은 ‘얼씨구나’ 하고 공매도를 친다.

시장의 구조적 요인도 있다. 한국도 마찬가지지만, 월스트리트에선 어느새 상장지수펀드(ETF) 등 패시브펀드가 시장의 중심이 됐다. 패시브펀드를 관리하는 사람들은 개별 기업의 IR팀을 만날 필요가 없다. 지수를 추종하기 때문에 시가총액 중심으로 주식을 사서 보유하면 된다. 최근 모건스탠리캐피털인터내셔널(MSCI)이 신흥국지수에서 중국 본토주식(A주)이 차지하는 비중을 계속 확대하고 있다. 새로 편입하는 주식이 있다면 백발백중 중국 주식이다.

주식도 '해외 직구'만 활기

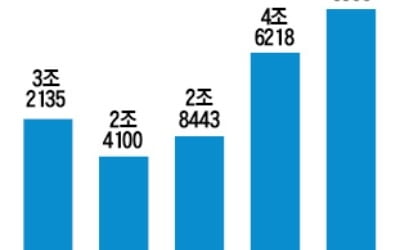

한국 주식에 대한 관심이 낮다 보니 뉴욕의 한국계 금융투자회사들이 최근 공들이는 업무가 한국 투자자에게 아마존 등 미국 주식 매매를 중개하는 것이다. 한국 직구족의 미국 주식 결제액은 올 들어 지난 9월20일까지 164억2000만달러에 달했다.

외국인 투자자들은 올 들어 한국 증시에서 2011년 이후 최대인 5조원 이상을 회수했다. 달러 강세와 벌어진 한·미 금리차의 영향이 크다는 분석이다. 그러나 본질적으로 환율, 금리 등 변수들은 시간이 흐르면 변한다. 환율과 금리 때문이라는 설명만으로는 옹색하다. 핵심은 기업과 경제 펀더멘털이다. 한국의 성장률은 떨어지고, 좋은 기업은 사라지고 있다. 그것이 월스트리트에서 본 외국인이 한국 증시를 등지는 근본적 요인이다.

realist@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)