[세계의 창] 미국 경제, 긍정적 전망이 우세하다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

美 내년 7월까지 최장 경기 확장 전망

금리인상·무역전쟁 파장엔 대비해야

윤제성 < 美 뉴욕생명자산운용 전무·최고투자책임자(CIO) >

금리인상·무역전쟁 파장엔 대비해야

윤제성 < 美 뉴욕생명자산운용 전무·최고투자책임자(CIO) >

![[세계의 창] 미국 경제, 긍정적 전망이 우세하다](https://img.hankyung.com/photo/201808/07.17561271.1.jpg)

자산 배분자로서 필자는 올해 ‘긍정적(constructive)’인 전망을 유지할 것이다. 내년까지도 이런 전망을 유지할 것 같다. 미국의 재정 부양책과 세금 감면 모멘텀의 효과가 차츰 사그라들 것이란 우려가 있기는 하다. 떠올리고 싶지는 않지만 무역전쟁과 강(强)달러, 급격한 금리 상승 등이 이런 우려를 더 강화할 수도 있다. 하지만 지금 미국의 상황은 부정적이기보다는 긍정적인 측면이 우세하다.

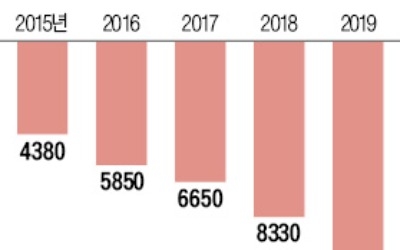

미국 경제는 여전히 가속페달을 밟고 있다. 소비자와 기업, 정부 등 모든 부문에서 양호하다. 2분기 국내총생산(GDP)은 지난해 같은 기간 대비 4.1% 상승했다. 2014년 이후 가장 빠른 성장세다. 호황이 이어지면서 기업들은 이익이 늘고 있다. 기업들의 1분기 실적은 전년 동기 대비 20% 이상 늘었다. 2분기 실적도 비슷한 수준을 유지할 전망이다.

하지만 지금 같은 호황에 도사리고 있는 두 가지 위험이 있다. 첫 번째는 잠재적인 통화정책의 오류 가능성이다. 제롬 파월 미국 중앙은행(Fed) 의장과 위원들은 경제지표가 호조를 보임에 따라 이자율을 정상화하고 인플레이션을 통제하기로 했다. 중요한 목표이긴 하지만 튼튼한 경제 성장을 약화시킬 수 있다.

두 번째 위험은 미국의 무역정책이다. 트럼프 정부는 미국의 주요 교역 상대국과 관세 전쟁을 시작했다. 개별 관세는 글로벌 성장을 위협할 정도는 아니지만 보호무역정책은 2차적으로 중대한 영향을 끼칠 수 있다. 이런 악영향은 공급망을 교란시키고 달러 강세, 기업의 경제 신뢰지수 하락 및 신흥국 금융시장의 긴장 상태 등을 가져올 것이다.

미국 대통령의 무역 고문들은 자국에 유리한 교역 조건을 확보하기 위한 협상 전술로 관세를 이용하고 있다. 자산 포트폴리오 관리 과정에서 이런 위험에 대응해 양적 및 질적 관점의 균형을 유지해야 한다. 현재 지표로 비춰본 미국 경제는 튼튼하고, 이는 아직 미국 주식시장에 더 많이 투자해야 한다는 것을 의미한다. 물론 이런 믿음은 3개월 전에 비해서는 다소 약화됐다.

필자는 최근 국제무역과 관련된 위험을 줄이기 위해 포트폴리오를 조정했다. 비(非)미국 자산에 편중된 비중을 줄이고, 중소형주와 가치주에 초점을 맞췄다. 장기적 위험이 될 수 있는 신용 상태에 대해서는 면밀하게 모니터링하고 있다. 금융위기 이후 글로벌 저축 과잉과 이례적인 중앙은행 정책은 또 다른 위험을 가져왔다. 우리는 경제위기가 임박했다고 믿지는 않는다. 하지만 대출시장은 급격하게 커진 상태고 이젠 감소 가능성이 높아지고 있다.

이런 신용도 저하에 대한 우려에 대응해 저신용도 기업 채권을 고신용도 채권으로 교체해 가고 있다. 포트폴리오에서 미국 주(州)채권 비중을 높이고 있다는 뜻이기도 하다. 주 채권의 채무 불이행은 기업 채권과는 상관관계가 없기 때문에 포트폴리오를 다양화하려는 시도다.

ADVERTISEMENT

ADVERTISEMENT

![[세계의 창] '무늬만 민영'인 중국 인터넷 공룡들](https://img.hankyung.com/photo/201808/07.14367680.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)