'IPO 대어' 교보생명, 주관사 제안서 마감

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

국내외 IB 치열한 접전 예고

기업공개(IPO)를 포함한 자본 확충 방안을 추진 중인 교보생명보험의 주관사 자리를 놓고 국내외 증권사들의 치열한 경쟁이 예고됐다.

12일 투자은행(IB)업계에 따르면 교보생명으로부터 입찰제안요청서(RFP)를 받은 국내외 증권사들이 지난주 제안서를 제출했다.

국내 증권사 중 교보생명이 RFP를 발송한 미래에셋대우, 신한금융투자, 한국투자증권, KB증권, NH투자증권 등 5곳은 모두 제안서를 낸 것으로 파악됐다. 삼성증권은 RFP를 받지 못해 배제됐다. 씨티그룹글로벌마켓증권, 크레디트스위스(CS), JP모간을 비롯해 RFP를 수령한 외국계 증권사들도 대부분 제안서를 낸 것으로 알려졌다.

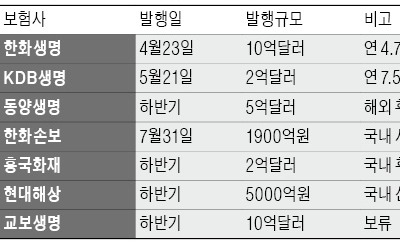

업계에서는 5조원에 달할 것으로 예상되는 ‘빅딜’의 주관사 자리를 놓고 국내외 증권사들의 자존심 싸움이 치열할 것으로 보고 있다. 교보생명이 발송한 RFP에서는 IPO를 비롯해 신종자본증권(영구채) 발행 등 자본 확충안에 대한 종합적인 자문을 주문한 것으로 전해졌다.

이미 교보생명의 재무 자문단 역할을 하며 관계를 맺었던 NH투자증권과 씨티증권, CS, JP모간에 ‘가산점’이 부여될지도 관심이다.

국내 3위 생명보험회사인 교보생명은 2021년 새 보험 국제회계기준(IFRS17) 도입을 앞두고 5조원 이상의 자본 확충 필요성이 제기됐다. 교보생명이 IPO에 성공하면 삼성생명(2010년 5월 상장), 한화생명(2010년 3월)에 이어 3대 생명보험사가 모두 상장사가 된다.

IB업계 관계자는 “교보생명의 IPO가 성사되면 내년 최대어가 될 수 있기 때문에 주관 자리를 놓고 각 증권사의 경쟁이 가열될 것”이라고 전망했다.

이고운 기자 ccat@hankyung.com

12일 투자은행(IB)업계에 따르면 교보생명으로부터 입찰제안요청서(RFP)를 받은 국내외 증권사들이 지난주 제안서를 제출했다.

국내 증권사 중 교보생명이 RFP를 발송한 미래에셋대우, 신한금융투자, 한국투자증권, KB증권, NH투자증권 등 5곳은 모두 제안서를 낸 것으로 파악됐다. 삼성증권은 RFP를 받지 못해 배제됐다. 씨티그룹글로벌마켓증권, 크레디트스위스(CS), JP모간을 비롯해 RFP를 수령한 외국계 증권사들도 대부분 제안서를 낸 것으로 알려졌다.

업계에서는 5조원에 달할 것으로 예상되는 ‘빅딜’의 주관사 자리를 놓고 국내외 증권사들의 자존심 싸움이 치열할 것으로 보고 있다. 교보생명이 발송한 RFP에서는 IPO를 비롯해 신종자본증권(영구채) 발행 등 자본 확충안에 대한 종합적인 자문을 주문한 것으로 전해졌다.

이미 교보생명의 재무 자문단 역할을 하며 관계를 맺었던 NH투자증권과 씨티증권, CS, JP모간에 ‘가산점’이 부여될지도 관심이다.

국내 3위 생명보험회사인 교보생명은 2021년 새 보험 국제회계기준(IFRS17) 도입을 앞두고 5조원 이상의 자본 확충 필요성이 제기됐다. 교보생명이 IPO에 성공하면 삼성생명(2010년 5월 상장), 한화생명(2010년 3월)에 이어 3대 생명보험사가 모두 상장사가 된다.

IB업계 관계자는 “교보생명의 IPO가 성사되면 내년 최대어가 될 수 있기 때문에 주관 자리를 놓고 각 증권사의 경쟁이 가열될 것”이라고 전망했다.

이고운 기자 ccat@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)