타이거운용이 '강남 자산가 러브콜 1순위' 된 비결

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

헤지펀드 고수들의 투자 노트 (4)

저평가 기준 'PER 6배·PBR 0.6배 이하'

배당수익률 5% 이상인 상장사에 투자

저평가 기준 'PER 6배·PBR 0.6배 이하'

배당수익률 5% 이상인 상장사에 투자

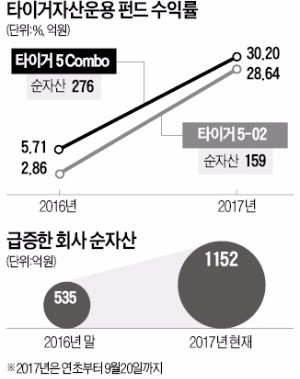

그럼에도 이 회사의 성과는 웬만한 대형운용사를 압도한다. 대표 펀드인 ‘타이거 5 Combo’의 수익률은 지난해 5.71%, 올 들어선 지난 20일까지 30.20%를 기록했다. 모두 업계 수익률 상위 10% 안에 드는 성적이다.

투자 스타일도 여의도 주류 펀드매니저들과는 큰 차이를 보인다는 게 대체적인 평가다. 가치투자를 지향하지만 성장주와 배당주, 시가총액 300억원 이하의 소형주도 적극적으로 담는다.

그 대신 유형별로 수립한 투자원칙은 철저히 지킨다. 이 대표는 배당주 투자에선 배당수익률(주당배당금/주가)이 5%를 넘는지를 가장 중요한 기준으로 삼는다. 작년 기준 코스피 상장사 평균 배당수익률(1.66%)의 세 배 수준이다.

배당수익률이 5% 이상인 기업 중에선 매년 손에 쥐는 현금 규모가 많은 곳을 다시 추려낸다. “그동안 쌓아둔 현금이 많은 회사는 배당을 지속적으로 확대할 가능성이 높을 뿐 아니라 사업 확장을 위한 투자를 늘려 주가가 오를 여지가 많다”는 게 그의 설명이다.

최근 배당을 크게 늘린 S-Oil우선주가 대표적이다. 이 회사의 배당수익률은 2014년 0.31%에서 현재 7% 안팎까지 늘었다. 2014년 말 3만원 안팎을 오갔던 S-Oil우선주 주가도 21일 9만8500원까지 올랐다. 이 대표는 “주가가 올라 배당수익률이 5% 아래로 떨어진 종목은 보유하지 않는다”며 “배당수익률 5%를 기준으로 매도·매수 원칙을 철저히 지킨다”고 말했다.

저평가 종목을 판단하는 기준으로는 주가순자산비율(PBR·시가총액/자산총계)과 주가수익비율(PER·주가/주당순이익) 지표를 참고한다. 특히 회사의 기초체력(펀더멘털)이 변하지 않았음에도 PBR이 0.6배, PER이 6배 아래로 떨어지면 투자 대상에 올린다.

지난 3월 정보기술(IT) 관련주가 대거 상승하는 가운데 유독 PBR이 0.6배 수준으로 떨어진 LG디스플레이가 대표적인 투자 사례다. 북핵 위험(리스크)이나 블록딜 등 외부 변수로 단기간 주가가 빠지는 경우도 ‘매수 신호’로 받아들인다.

이익 증가율과 PER의 관계도 중요하게 생각하는 지표다. PER이 높다고 투자를 꺼린다는 의미가 아니다. 회사의 이익 증가율과 비교했을 때 PER이 이보다 높은지를 판단한다.

예를 들어 연평균 40%씩 꾸준히 성장하는 회사라면 PER이 30배를 기록해도 투자하는 데 문제가 없다고 여긴다. 반대로 PER이 이익 증가율을 넘어서면 미련 없이 매도에 나선다.

올 들어 주가가 크게 오른 전기차 관련주는 회사 이익 증가율에 비해 PER이 지나치게 높다는 설명이다. 이 대표는 “사업 성공 여부가 확실하지 않은 바이오나 전기차 관련주엔 투자하지 않고 있다”며 “이익 증가율보다 PER이 높은 전형적인 고평가 종목이기 때문”이라고 말했다.

김우섭 기자 duter@hankyung.com

![셀트리온, '어닝쇼크'에도 호평 쏟아지는 이유는 [한경우의 케이스스터디]](https://img.hankyung.com/photo/202502/01.35154461.3.jpg)

!["이러다 파산할 판" 등골 다 휘었는데…주가 100% 급등 '대반전' [종목+]](https://img.hankyung.com/photo/202502/01.39658607.3.jpg)

![트럼프가 찍었다…토큰화 혁신 꿈꾸는 '온도 파이낸스' [코인터뷰]](https://img.hankyung.com/photo/202502/01.39638945.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)