"파트론, 고사양 모바일 카메라의 범용화 주도"-하이

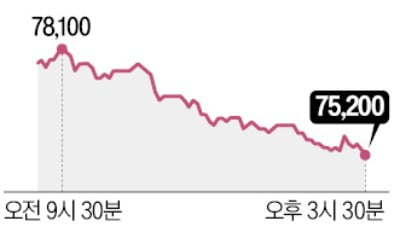

송은정 하이투자증권 애널리스트는 "파트론의 3분기 실적은 주요 고객사의 주력 모델의 판매 부진으로 7~8월 가동률이 감소하면서 매출과 영업이익이 각각 전분기대비 13.6%, 16.3% 감소한 2746억원 324억원을 기록했다"며 "특히 주요 사업인 카메라 모듈의 매출액은 전분기대비 19.6% 감소했는데 이는 스마트폰 전면부에 탑재되는 저화소 카메라 물량도 주력 모델의 판매 부진 여파로 감소했기 때문"이라고 설명했다. 카메라 모듈 사업부의 매출 및 이익 기여가 전사 실적에 압도적으로 높은 비중을 차지하고 있어 3분기 실적 부진의 주요 원인으로 작용했다.

두번째로 매출 및 이익 기여가 큰 안테나 사업의 실적도 고객사의 고사양 스마트폰 판매 부진 영향으로 판매단가가 높은 일체형 LDS 안테나 비중이 감소하면서 전분기대비 6.9% 줄었다. 고부가제품 비중 감소에도 불구하고 영업이익률은 전분기 수준을 유지했는데 이는 고정비 분산과 수율 상승 및 원가 절감이 크게 기여한 것으로 파악했다.

4분기부터 이익이 개선될 것이라는 전망이다. 송 애널리스트는 "12월 재고조정을 앞두고 변수는 있을 수 있으나 3분기 전방산업인 휴대폰 시황도 최악의 국면은 탈피한 것으로 인식되고 이미 10월 가동률은 전월 대비 큰 폭 개선된 것으로 판단된다"며 "파트론의 주력 제품군은 고사양과 중저가 스마트폰에 폭넓게 탑재돼 가동률 개선에 따른 매출 증가와 고부가 부품 비중 확대로 마진도 유지될 것"이라고 전망했다.

또 고객사의 태블릿 출하 증가 추세가 지속되면서 이와 관련된 부품 매출도 동반 성장할 전망이다. 파트론의 4분기 매출액은 전분기대비 7.4% 증가한 2949억원, 영업이익은 전분기대비 3.5% 증가한 335억원을 기록할 것이라고 하이투자증권은 예상했다. 카메라 모듈 매출액도 전분기대비 11.2% 개선된 1894억원을 기록할 것으로 추정했다.

그는 "스마트폰 시장의 성숙기 진입으로 질적 성장에 대한 한계로 관련 부품 업체들의 실적 개선에 대한 의구심이 높아지고 있으나 파트론은 2014년 스마트폰 시장의 볼륨 성장은 25% 수준으로 여전히 매력적이며 고사양제품의 가격 하향 평준화로 800만화소의 카메라 모듈이 고사양 제품 뿐만 아니라 중상위급 제품에도 확대 적용될 것으로 판단돼 파트론의 수혜가 가장 클 것"이라고 기대했다.

송 애널리스트는 신사업은 2014년부터 실적이 본격화될 전망이며 2015년에는 전사 이익 기여도가 높아질 것이라며 최근 주가 하락으로 밸류에이션 메리트도 높아지고 있어 저점 매수 전략이 유효하다고 판단했다.

한경닷컴 정형석 기자 chs8790@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["한국 가면 꼭 들러야할 곳"…3대 쇼핑성지 '올·무·다' 잭팟 [설리의 트렌드 인사이트]](https://timg.hankyung.com/t/560x0/photo/202405/01.36761565.1.jpg)

![[이아침의 사진가] 영화같은 사진의 대가…알렉스 프레거](https://timg.hankyung.com/t/560x0/photo/202405/AA.36867700.3.jpg)