숨어있는 '부실징후'…재무제표 보면 다 나온다

미분양 늘면서 회전율 떨어져, 매출채권 현금화 안돼 위기

단기부채 덫 금호타이어‥

만기 1년 미만 유동부채 2조 넘어, 증권화된 차입금 가장 경계해야

재무안정성을 판단하는 이들 지표는 기업들이 매분기 또는 매년 내놓는 감사보고서와 재무제표를 통해 일반인도 쉽게 확인할 수 있다. 금융위기 여파로 한동안 구조조정 이슈가 지속될 것으로 예상되는 만큼 부실 징후가 될 수 있는 재무제표 상의 변화를 눈여겨볼 필요가 있다.

◆영업현금의 회전속도가 중요

구조조정 중심에 서 있는 건설사들은 '선분양 후입주'가 기본인 주택건설산업의 특성이 결국 유동성 위기로 연결된 케이스다. 건설사들은 재무제표에서 매출이 늘어도 미분양이 증가하면 미수금이 발생, 매출채권도 함께 늘어난다. 설상가상으로 매출채권이 현금으로 전환되는 시간이 길어지면(매출채권 회전율이 떨어지면) 자금 융통이 어려워지고 있다는 해석이 가능하다.

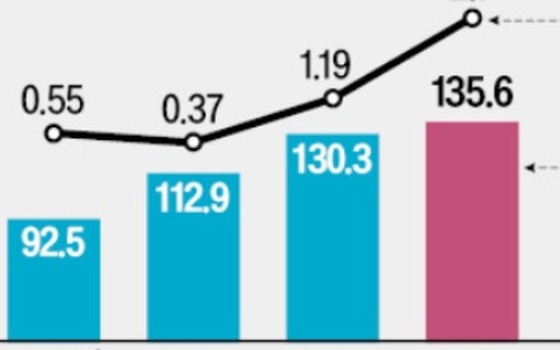

워크아웃설에 시달리고 있는 A건설사의 경우 2007년 2.73회였던 매출채권 회전율이 지난해 1.48회로 낮아졌다. 한 해 세 차례 가까이 이뤄지던 매출의 현금화가 한두 차례 정도밖에 이뤄지지 않고 있다는 의미다. B건설도 회전율이 2.34회에서 1.78회로 떨어지며 평균 143일 걸렸던 외상매출의 현금화가 205일을 기다려야 가능해졌다.

미분양이 늘수록 건설사들이 보유한 재고자산 회전율도 떨어지게 된다. A건설의 재고자산 회전율은 최근 3년 새 연 평균 15회에서 10회로 낮아졌고,B건설은 26회에서 12회로 급락했다. 국제회계기준(IFRS)이 도입되면 미분양은 물론 짓고 있는 건설물량도 모두 부채나 재고자산으로 인식하게 돼 건설사들의 재무제표 상 부담은 더 늘어날 전망이다.

◆갚을 수 있는 빚인지를 봐야

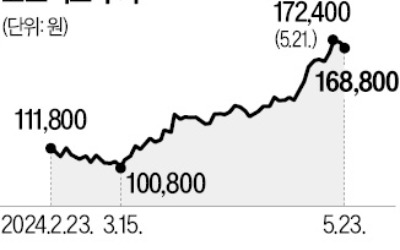

금호타이어는 2008년부터 이익이 줄기 시작해 지난해 적자로 돌아섰다. 현금성자산을 포함,단기간 현금화가 가능한 유동자산도 1조원에서 8000억원 미만으로 감소했다. 영업은 물론 자산매각 등을 통해 현금을 창출할 수 있는 능력이 갈수록 악화되고 있다는 얘기다.

반면 이 기간 동안 유동부채는 7000억원대에서 2008년 1조5200억원, 지난해 2조2000억원으로 꾸준히 늘었다. 유동부채는 만기가 1년 이내로 짧은 부채를 말한다. 지난해엔 특히 단기차입금과 회사채,신주인수권부사채(BW) 등 증권화된 '빚'만 1조357억원으로 한 해 전에 비해 2배가량 급증했다. 결국 채권단은 금호타이어가 단기부채조차 스스로 해결할 능력이 없다고 판단,재무구조에 메스를 대기로 결정했다.

이정조 리스크컨설팅코리아 대표는 "만기가 상대적으로 짧고 발행조건이 그때그때 달라진다는 점에서 회사채나 기업어음 등 증권화된 차입금의 증가여부가 지금은 가장 경계할 요인"이라고 말했다. 그는 "유동성 차입금이 많아도 단기에 유동화할 수 있는 자산이 충분하면 '내과 처방'이 가능하다"고 덧붙였다.

◆숨어 있는 위험 요인도 꼼꼼히

지난달 현대시멘트가 워크아웃에 돌입,투자자들을 충격에 빠트렸다. 지난해 매출 3606억원,영업이익 178억원으로 흑자전환한 데다 시멘트 업황이 턴어라운드 할 것이란 기대가 높아지던 시기였다.

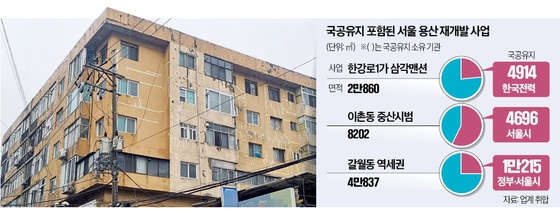

재무제표 상으론 이익이 개선되고 부채도 줄어드는 등 개선 가능성이 엿보였지만 계열사 성우건설의 채무에 대한 지급보증이 문제였다. 감사보고서 주석으로 확인할 수 있는 현대시멘트의 우발채무는 성우건설 지급보증액만 7402억원으로,작년 매출은 물론 전체 자산규모(9570억원)와도 견줄 수 있을 정도다.

이하정 SK증권 크레딧애널리스트는 "최근 문제가 되고 있는 건설 조선 해운사를 계열사로 두고 있다면 한번쯤 주석에 명시돼 있는 계열사 관련 우발채무 규모를 확인할 필요가 있다"고 조언했다. 특히 IFRS 도입으로 더 많은 중요 정보들이 주석으로 처리될 예정이어서 주의를 기울일 필요가 있다는 설명이다.

강지연 기자 serew@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[단독] '2조' 도박사이트 덮쳤는데…비트코인 1500개 실종 '발칵'](https://timg.hankyung.com/t/560x0/photo/202405/AA.36812278.3.jpg)

!["한국 가면 꼭 들러야할 곳"…3대 쇼핑성지 '올·무·다' 잭팟 [설리의 트렌드 인사이트]](https://timg.hankyung.com/t/560x0/photo/202405/01.36761565.1.jpg)