한미약품, 부진한 실적..전망은 엇갈려

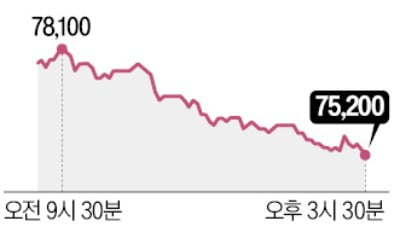

한미약품은 2분기 매출액이 전년동기대비 12.8% 증가한 1376억원, 영업이익은 10.1% 감소한 170억원을 기록했다고 밝혔다.

특히 상반기 매출액과 놓고 볼 경우, 동아제약-한미약품-유한양행의 순위가 동아제약-유한양행-한미약품으로 역전됐다. 동아제약의 매출액 3299억원, 유한양행 2882억원, 한미약품 2703억원의 순으로 부진한 실적은 업계 순위까지 뒤바꿨다.

이에 대해 31일 증권사들도 한미약품에 대한 냉철한 평가와 함께 목표주가를 하향조정하기도 했다. 하지만 전망에 대해서느 다소 엇갈린 주장을 펼쳤다.

우리투자증권은 한미약품의 투자의견을 기존 '매수'에서 '보유'로, 목표주가를 18만5000원에서 15만원으로 각각 하향 조정했다.

현 주가 수준에서 적극 매수 전략보다는 신제품 출시에 따른 매출 성장세 추이를 지켜본 후 저가매수하는 게 바람직하다는 분석이다.

'보유(HOLD)' 의견으로 다소 보수적인 분석을 해왔던 유진증권 또한 목표주가를 17만원에서 16만원으로 낮춰 잡았다.

이혜린 유진투자증권 애널리스트는 "한미약품의 2분기 실적은 Growth와 수익성 모두 기대치에 미흡하다"면서 "성장동력이 되어왔던 내수사업부의 ETC 부문 성장률 둔화세가 우려되며 대형 신제품의 수혈이 절실히 필요한 상황"이라고 지적했다.

SK증권은 한미약품의 목표주가를 대폭 하향조정했다.

하태기 SK증권 애널리스트는 "정부의 약가규제강화, 동사의 매출채권 수준, 높아진 원가율 등으로 단기적으로는 주가모멘텀이 약화됐다"면서6개월 목표주가를 기존 18만5000원에서 15만9000원으로 조정했다.

하지만 제약산업의 고성장성, 한미약품의 경영방침과 신규 출시된 제네릭의약품에 대한기대 등을 감안해 '매수' 의견을 유지했다.

한편 굿모닝신한증권, 대신증권, 키움증권 등은 한미약품의 실망스러운 실적발표에도 '믿음의 끈'을 놓지 않았다.

굿모닝신한증권은 한미약품의 2분기 실적은 부진했지만 수출부문 성장세는 긍정적이라며 투자의견 '매수'와 적정주가 15만5000원을 유지했다.

대신증권은 퍼스트 제네릭의 본격적으로 매출이 발생을 전망하면서 장기적 관점에서 파이프라인 강화를 위한 전략적 제휴 및 신약개발 투자 확대가 긍정적이라고 판단했다. '매수' 의견과 목표주가 18만원 유지.

키움증권도 목표주가 23만원과 '매수' 의견은 유지하면서 "한미약품은 다수의 신제품 출시와 북경한미약품 고성장, 해외 진출 등으로 3분기 이후 실적 전망이 밝다"고 전했다.

한경닷컴 김하나 기자 hana@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["한국 가면 꼭 들러야할 곳"…3대 쇼핑성지 '올·무·다' 잭팟 [설리의 트렌드 인사이트]](https://timg.hankyung.com/t/560x0/photo/202405/01.36761565.1.jpg)