합병·인수 통해 덩치 키워가는 저축은행

◆합병 통한 몸집 불리기 ‘주목’

SBI저축은행이 지난 17일 이사회를 열고 9월 말까지 4개(SBI·2·3·4저축은행)로 나뉜 계열사를 흡수합병하기로 의결했다. HK저축은행도 9월18일까지 지분 100% 자회사인 부산HK저축은행을 흡수 합병한다. 업계 자산 순위 1위인 HK저축은행(기존 2조2191억원)과 2위인 SBI저축은행(1조5349억원)이 모두 합병을 통한 몸집 불리기를 결의한 것이다.

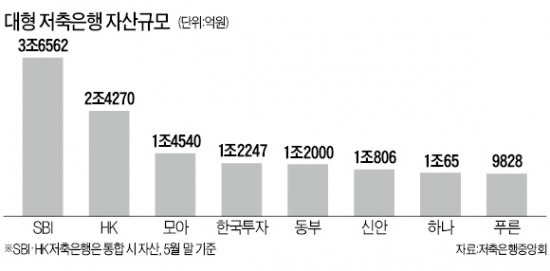

SBI저축은행은 합병이 끝나면 총자산이 3조6562억원으로 업계 1위에 올라선다. 3조원 돌파는 2011년초 저축은행 사태 이후 처음있는 일이다.

SBI저축은행은 28개인 점포를 합병 후 35개까지 늘릴 방침이다. 관계형 영업 등에 집중하기 위해 서다. HK저축은행의 총자산도 합병 후 2조4270억원으로 불어난다.

‘러시앤캐시’ 브랜드로 유명한 아프로서비스그룹도 이번달 OK·OK2저축은행을 출범했다. 아프로서비스그룹은 앞으로 두 저축은행을 통합하고, 현재 영업망이 없는 강원과 영남권 저축은행을 추가 인수할 계획이다. 친애저축은행의 모기업인 제이트러스트도 지난달 중순 한국스탠다드차타드(SC)금융지주의 자회사인 SC저축은행과 SC캐피탈 인수를 결정했다.

이들 저축은행은 합병을 통한 통일된 영업전략 수립 및 수행, 중복 투자 방지, 조직 인력 활용 극대화 등 경영효율성 제고 효과가 클 것으로 전망하고 있다. 저축은행의 인수합병 바람에 대해 일각에서는 지방은행 전환을 염두에 둔 장기 전략이란 분석도 나온다.

◆일본 자본의 시장 잠식 우려도

저축은행 덩치 키우기의 중심에는 오릭스, 제이트러스트, SBI 등 일본 자본이 자리잡고 있다. 이들은 국내 부실 저축은행을 인수하는 방식으로 자산 규모를 키우고 있다.

일본 자본의 첫 한국 진출은 2010년 12월 푸른2저축은행(현 OSB저축은행)을 인수한 오릭스그룹이다. 오릭스그룹은 지난해 11월 스마일저축은행을 인수해 OSB저축은행으로 계약이전했다. 일본계 대부업체 제이트러스트는 2012년 10월 미래저축은행(현 친애저축은행)을 인수했고 최근 SC저축은행 인수를 결정했다.

작년 3월 현대스위스 계열 저축은행을 인수한 SBI금융그룹의 SBI저축은행은 국내 저축은행 중 자산 규모 1위다. SBI·친애·OSB 등 6개 일본계 저축은행 자산은 총 5조4277억원(5월말 기준)으로 저축은행 전체 자산(37조1651억원)의 14.6%를 차지했다. 특히 가계신용대출 부문에서는 일본계 점유율이 25%를 웃돌았다.

일본 자본을 경계하는 목소리도 나온다. 서민에게 돈을 융통해 준다는 저축은행의 취지와 달리 막강한 자금력을 바탕으로 고금리 대출에 집중하고 있다는 지적이다. 다른 저축은행의 소액 채권을 매입해 추심업을 하는 등 대부업과 비슷한 영업방식을 쓰고 있다는 비판도 제기된다. 금융당국 관계자는 “일본계 저축은행에 특별히 차별을 둬야 할 이유는 없다”면서도 “자금 조달, 자산 운용, 영업 활동 등을 모니터링해 서민 부담을 가중시키는 불건전 요소가 있는지 살펴보고 있다”고 말했다.

이지훈 기자 lizi@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![화웨이에 반도체 수출금지 '직격탄'...인텔 2.2% 급락 [출근전 꼭 글로벌브리핑]](https://timg.hankyung.com/t/560x0/photo/202405/B20240509064730400.jpg)