美 67조원 vs 韓 670억원…'중박' 치는 M&A도 없다

韓, 투자 회수 절반이 '장외매각'

M&A 비중은 2.5%에 불과

대기업도 '문어발' 비판에 소극적

실리콘밸리 출신의 한 창업자는 “실리콘밸리에서는 100억~200억원 단위의 수많은 M&A가 조용히 성사된다”며 “크고 작은 딜을 통해 엑시트가 이뤄지고 또다시 창업과 투자가 이어지는 선순환 구조가 자리잡았다”고 말했다.

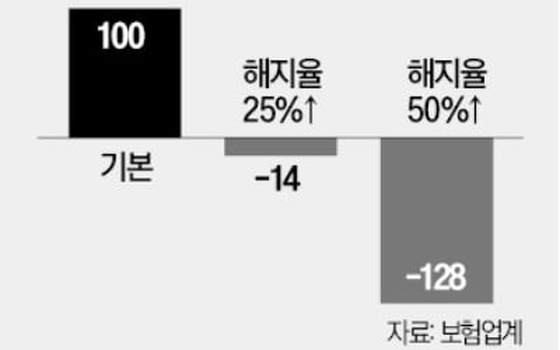

한국은 미국과 정반대다. 벤처캐피탈협회에 따르면 지난해 한국 스타트업 시장의 투자 회수 규모는 2조6780억원으로 집계됐다. 이 중 M&A는 670억원, 2.5%에 불과했다. 상장을 통한 회수가 8711억원(32.5%)이었고 절반 이상인 53.7%, 1조4377억원이 장외 매각으로 투자금을 되찾아갔다. 장외 매각은 주주가 새로운 투자자에게 자신이 보유하고 있던 지분을 매각하는 것을 의미한다.

업계 관계자는 “한국 스타트업 생태계에서 대부분의 장외 매각은 투자자가 자신의 지분을 창업자에게 떠넘기는 수단으로 이용된다”고 말했다. 스타트업 최고경영자(CEO) 사이에서 “‘VC 투자’라고 쓰고 ‘VC 대출’이라고 읽는다”는 얘기가 나오는 배경이다.

M&A를 어렵게 하는 규제를 풀어야 한다는 지적도 있다. 현행 공정거래법은 대기업이 스타트업 지분 40% 이상을 확보해 자회사로 편입하거나 5% 미만 지분투자만 하도록 규제하고 있다. 대기업 계열 CVC 관계자는 “M&A를 적대적으로만 보는 국내 여론과 대기업이 문어발식 사업 확장을 한다는 비판적인 인식도 대기업이 적극적으로 스타트업 M&A에 나서는 데 부담으로 작용한다”고 전했다.

‘우리편’을 구분하는 대기업들의 협력업체 관리 문화를 지적하는 목소리도 나온다. 한 반도체 스타트업 관계자는 “SK하이닉스와 협력하면 ‘빨간색(회사 로고 색깔)’ 라벨이 붙어 삼성전자와 거래하기 어려워진다”며 “처음부터 SK하이닉스인지 삼성전자인지를 분명히 정하고 접촉해야 한다”고 말했다.

조수영 기자 delinews@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![물가 지표 초읽기…다시 파월의 시간이 온다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202405/B20231109084118397.jpg)