"美 국채 10년 금리 年 1.2% 넘으면 대피하라"

채권금리 인상땐 조정 가능성"

공매도 금지 풀리는 3월깨 예상

오태동 리서치본부장은 “과거 경기가 살아나거나 물가상승률이 오를 때 미국 장기채 금리가 높아졌다”며 “증시 상승을 이끌어온 저금리 기조 속에서 채권 금리가 높아지면 시장에선 일시적으로 차익실현이 발생할 가능성이 있다”고 말했다.

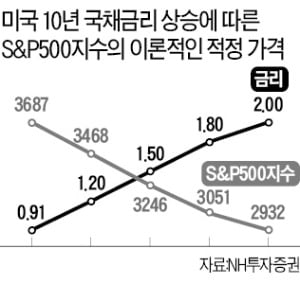

실제 미국 10년물 국채 금리가 오를수록 미국 S&P500지수가 떨어지는 등 연관성이 있다는 조사도 있다. NH투자증권이 미국 국채 10년 금리 변화에 따른 S&P500지수의 이론적인 적정 가치를 분석한 결과 금리가 현 수준(연 0.91%)에서 연 1.50%로 오를 때 S&P500지수는 11.9% 떨어지는 것으로 나타났다. 이 때문에 연 1.2%를 기점으로 조정을 대비해야 한다는 설명이다.

국내 증시도 마찬가지다. 내년 3월 금지됐던 공매도가 풀리면서 시장이 요동칠 가능성이 높다는 게 전문가들의 견해다. 신진호 마이다스에셋자산운용 대표는 “금리 상승은 그동안 증시를 주도한 성장주들의 주가에 치명적인 데다 3월 공매도가 재개되면 시장이 단기적으로 충격을 받을 수 있다”고 했다.

이후 조정을 거친 증시에 대해서는 의견이 엇갈린다. 2022년 기업 실적과 경제지표에 대한 기대가 주가를 다시 끌어올릴 것이란 의견과 하반기 또 한 차례 조정이 올 것이라는 관측으로 나뉜다. 오 본부장은 “내년 경기가 회복되면서 친환경 정책에 대한 각국 재정정책이 계획대로 진행될 경우 막대한 자금이 투입되는 만큼 증시가 상승할 요인이 크다”고 말했다. 그는 “다만 코로나19 사태 상황과 재정정책 집행을 살펴볼 필요가 있다”고 했다.

신 대표는 좀 더 신중한 태도를 보였다. 그는 “내년 2~3월께 조정을 거친 뒤 유동성의 힘으로 증시가 다시 반등하겠지만 다시 한 번 조정이 찾아오는 거꾸도 된 N자를 그릴 가능성도 배제할 수 없다”고 말했다.

박재원 기자 wonderful@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![물가 지표 초읽기…다시 파월의 시간이 온다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202405/B20231109084118397.jpg)