거침 없이 오르는 주담대 금리…영끌족 '눈물'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

3일만에 고정금리 '껑충'

금융채 5년물 금리 치솟자

국민銀, 고정금리 0.26%P↑

우리·하나·신한銀도 급상승

韓銀, 기준금리 2~3번 올리면

최고 금리 年 7% 넘을 듯

변동금리도 조만간 오를 전망

"고정금리 이용 땐 유지가 유리"

금융채 5년물 금리 치솟자

국민銀, 고정금리 0.26%P↑

우리·하나·신한銀도 급상승

韓銀, 기준금리 2~3번 올리면

최고 금리 年 7% 넘을 듯

변동금리도 조만간 오를 전망

"고정금리 이용 땐 유지가 유리"

미국 중앙은행(Fed)이 기준금리를 50bp(1bp=0.01%포인트) 인상하는 ‘빅스텝’을 밟은 데 이어 6, 7월 연이은 빅스텝까지 예고하면서 ‘영끌(영혼까지 끌어모은 대출)’로 집을 마련한 사람들의 시름이 깊어지고 있다. 올해 한국은행이 기준금리를 두세 차례 이상 더 올릴 경우 주담대 최고 금리가 연 7%를 넘을 것이란 관측도 나온다.

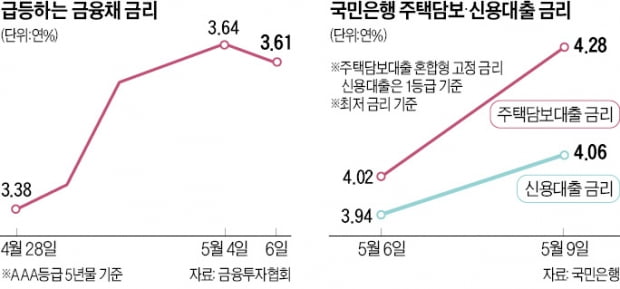

사흘 새 0.26%포인트 뛰어

국민은행은 이날부터 ‘KB주택담보대출’ 상품 고정형 금리를 연 4.28~5.78%로 책정했다. 지난 6일(연 4.02~5.52%)과 비교해 사흘 새 0.26%포인트 급등한 수준이다. 신용대출 상품인 ‘KB직장인든든 신용대출’ 금리(1등급 기준)도 같은 기간 연 3.94~4.94%에서 연 4.06~5.06%로 0.12%포인트 올랐다.고정형 주담대와 신용대출 금리가 오른 것은 은행들이 대출금리 기준으로 삼는 금융채 5년물 금리가 뛰었기 때문이다. 금융투자협회에 따르면 올 1월 초 연 2.2%대였던 5년물 금리는 6일엔 연 3.618%까지 올라 2018년 12월 이후 최고치를 기록했다. Fed 등 주요국 중앙은행이 긴축에 나서면서 국내 채권 금리가 급등한 데 따른 것이다.

시중은행의 고정형 주담대 금리도 가파르게 오르고 있다. 우리은행의 대표적 주담대 상품인 아파트론 금리는 연 4.7~6.61%로 6일(연 4.68~6.59%)보다 0.02%포인트 상승했다. 하나은행의 주담대 금리는 이미 최고 연 6%를 넘겼고 신한은행도 최고 연 5.96%로 6% 턱밑까지 올랐다.

한국은행은 대출금리가 0.25%포인트, 0.5%포인트 오르면 가계의 연간 이자 부담은 각각 3조3000억원과 6조5000억원 늘어날 것으로 분석했다. 대출자 1인당 연간 이자 부담도 각각 16만4000원과 32만7000원 증가할 것으로 예상했다.

대출 갈아탈 때 꼼꼼히 따져봐야

고정형 주담대 금리 급등과 달리 변동형 주담대 금리는 연 3.42~5.07%로 작년 말과 비슷한 수준이다. 변동금리의 지표가 되는 신규 코픽스(COFIX·자금조달비용지수) 오름폭이 금융채 5년물보다 작기 때문이다. 금리 인상에도 대출자들이 변동형 대출을 선호하는 이유다. 한국은행에 따르면 3월 신규 가계대출 가운데 고정금리 비중은 19.5%로 2월보다 오히려 2.6%포인트 낮아졌다.하지만 금융권에선 변동금리도 결국엔 기준금리 인상 폭을 따라갈 것으로 보고 있다. 전문가들이 금리 상승기엔 고정금리로 대출받는 게 유리하다고 조언하는 까닭이다. 이미 변동금리로 대출받았다면 고정형으로 갈아타는 대환 대출 시 부담해야 하는 중도상환 수수료를 따져봐야 한다. 일반적인 주담대는 약정기간(3년)이 지나기 전에 다른 대출로 갈아타면 1%대 중도상환 수수료를 물어야 한다. 중도상환 수수료가 대출 갈아타기를 통해 얻는 이익보다 크다면 기존 변동금리 대출을 그대로 유지하는 게 오히려 이익일 수 있어서다.

은행권 관계자는 “기준금리 인상은 결국 수신금리 상승 요인으로 작용하고, 예·적금 금리가 오르면 코픽스도 동반 상승해 변동금리도 오를 수밖에 없다”며 “고정금리를 이용하고 있다면 그대로 유지하는 게 더 유리할 것”이라고 조언했다.

김보형/이인혁 기자 kph21c@hankyung.com