삼성전자, 엘리엇 제안 얼마나 수용했나

29일 삼성전자가 내놓은 '주주가치 제고 방안'은 앞서 미국계 헤지펀드인 엘리엇 매니지먼트의 제안에 대한 답변인 셈이다.

이날 삼성전자의 발표는 지난달 초 엘리엇 매니지먼트의 자회사 블레이크 캐피털과 포터 캐피탈이 제안한 4가지 중 3가지를 일부 수용한 것으로 풀이된다.

엘리엇 측은 당시 ▲ 삼성전자를 사업회사와 지주회사로 분할 ▲ 삼성전자 사업회사의 나스닥 상장 ▲ 30조원의 특별 현금배당 ▲ 독립적인 3명의 사외이사 선임 등 4가지를 요구했다.

삼성전자는 우선 엘리엇의 핵심 요구사항이랄 수 있는 지주회사 전환의 가능성을 열어뒀다.

삼성전자는 "중립적인 입장에서 기업의 최적구조를 검토 중"이라고 말했다.

외부 전문가들에게 자문을 의뢰했으며, 최소 6개월 이상 소요될 것으로 예상했다.

지주전환을 처음으로 공식화한 것이다.

주주환원 정책의 경우 엘리엇의 요구와 부합하는 수준의 답을 내놨다.

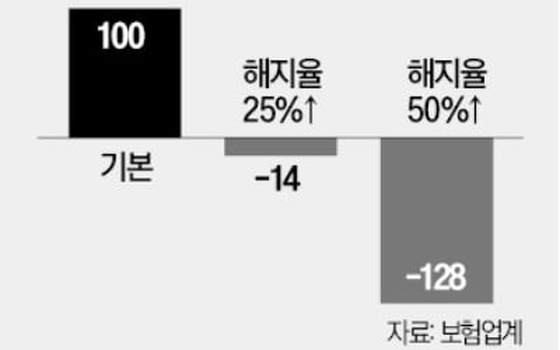

삼성전자는 2015년 잉여현금흐름(Free Cash Flow)의 30∼50%를 주주환원에 활용하겠다던 것에서 나아가 2016년과 2017년 잉여현금흐름의 50%를 주주환원에 활용하겠다고 밝혔다.

올해 총 배당 규모는 작년보다 30% 증가한 4조원 규모로 대폭 확대하기로 했다.

엘리엇이 요구한 30조원 규모의 현금배당, 잉여현금흐름 75% 환원 방안은 그대로 받아들이진 않았다.

이에 대해 삼성전자는 "적기 시설투자와 필수 운전자본 확보, 인수합병(M&A) 및 급격한 시장 변화 대응을 65조∼70조원 규모의 순현금은 필요하다"고 설명했다.

대신 매년 3년마다 현금 수준을 점검해 적정 수준을 넘어서면 주주들에게 돌려주겠다고 밝혔다.

사외이사 추가 선임과 관련해서는 이사회의 다양성과 전문성을 높이기 위해 글로벌 기업 출신 사외이사 한 명 이상을 추천하기로 했다.

이사회의 기업지배구조 관련 기능을 강화하기 위해 전원 사외이사로 구성된 거버넌스 위원회를 신설할 계획이다.

다만 지주회사 전환 후 사업회사의 나스닥 상장에 대해서는 유보적인 입장을 보였다.

이명진 삼성전자 IR그룹 전무는 이날 콘퍼런스콜에서 미국 증시 상장의 브랜드 마케팅 효과 등을 인정하면서도 장기적으로 불확실성이 크다는 점을 언급하며 지주회사 전환 여부가 결정된 후 세부적으로 검토하겠다고 밝혔다.

(서울연합뉴스) 김연숙 기자 nomad@yna.co.kr

-

기사 스크랩

-

공유

-

프린트

![[책마을] "암호화폐는 전세계 금융시장의 가장 뜨거운 광기"](https://timg.hankyung.com/t/560x0/photo/202405/AA.36676420.3.jpg)