대웅제약, 회사채 1천950억원 발행…수요 예측에 9천300억 몰려

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

대웅제약에 따르면 지난 2일 실시한 1천억원 규모의 무보증 회사채 수요 예측에 총 9천310억원의 자금이 모였다.

400억원 규모의 2년물에 3천780억원, 600억원 규모의 3년물에 5천530억원이 각각 들어왔다.

만기 3년 회사채 금리는 개별 민평금리(채권 평가사들의 평균 평가 금리) 4.488% 대비 0.39%포인트 낮은 4.098%, 만기 2년 회사채 금리는 개별 민평금리 4.247% 대비 0.21%포인트 낮은 4.037%로 결정됐다.

신용 등급은 A+로 평가됐다.

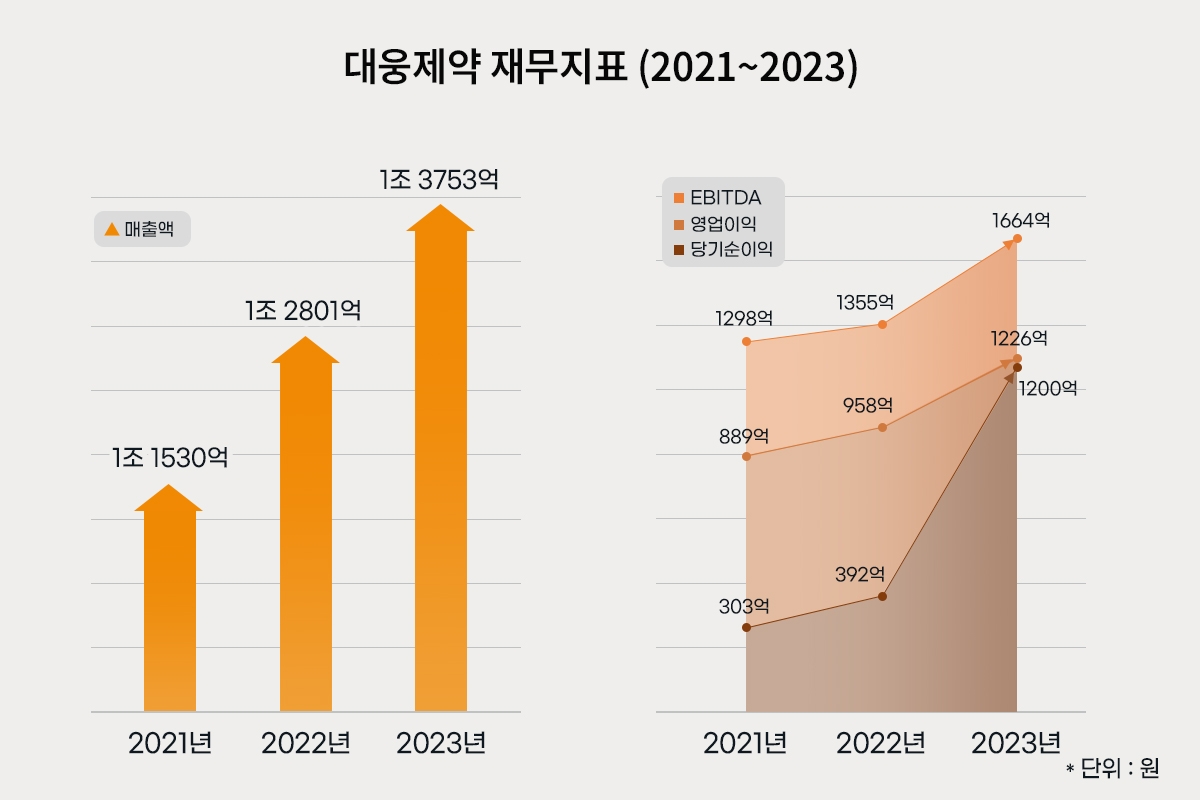

대웅제약은 나보타·펙수클루·엔블로 등 혁신 신약의 실적을 바탕으로 지난해 역대 최대 매출과 영업이익을 기록한 점을 흥행 요인으로 꼽았다.

회사 측은 조달 자금으로 만기 도래 채무의 차환과 시설 자금에 사용할 계획이다.

임규성 대웅제약 기획실장은 "지난 금리 인상 시기에는 단기 차입 위주의 자금 전략을 세워 조달 비용을 최소화했다"며 "앞으로는 자본 시장 흐름을 모니터링하며 차입 구조를 장기화하는 등 탄력적으로 자금 전략을 세워 재무 건전성을 더욱 높여가겠다"고 말했다.

/연합뉴스

![아이폰, 갤럭시와 뭐가 다르길래…"너무 기괴해" 경악 [영상]](https://img.hankyung.com/photo/202502/01.39584446.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)