(5) 코리아 프리미엄 막는 세제

상속세율 30% 안팎 낮추고

시가 대신 장부가격 반영해야

주주환원 막는 높은 배당소득세

분리과세로 바꿔 부담 줄여야

전문가들은 이런 상속세제가 국내 상장사의 주가 저평가를 유발하는 주요 요인 중 하나라고 지적했다. 상장 기업 입장에선 주가를 장부가보다 낮은 이른바 저PBR(주가순자산비율)주로 만들수록 상속세를 덜 낼 수 있는 구조기 때문이다.

○주식 평가 기준 바꿔야

상속세가 없는 나라도 14개국에 달한다. 캐나다 호주 뉴질랜드 스웨덴 등 4개국은 상속세 대신 자본이득세를 부과한다. 라트비아 콜롬비아 코스타리카는 추가 소득세를 부과하는 방식으로 상속세 부담을 줄이고 있고, 오스트리아 이스라엘 노르웨이 등 7개국은 아예 세금이 없다.

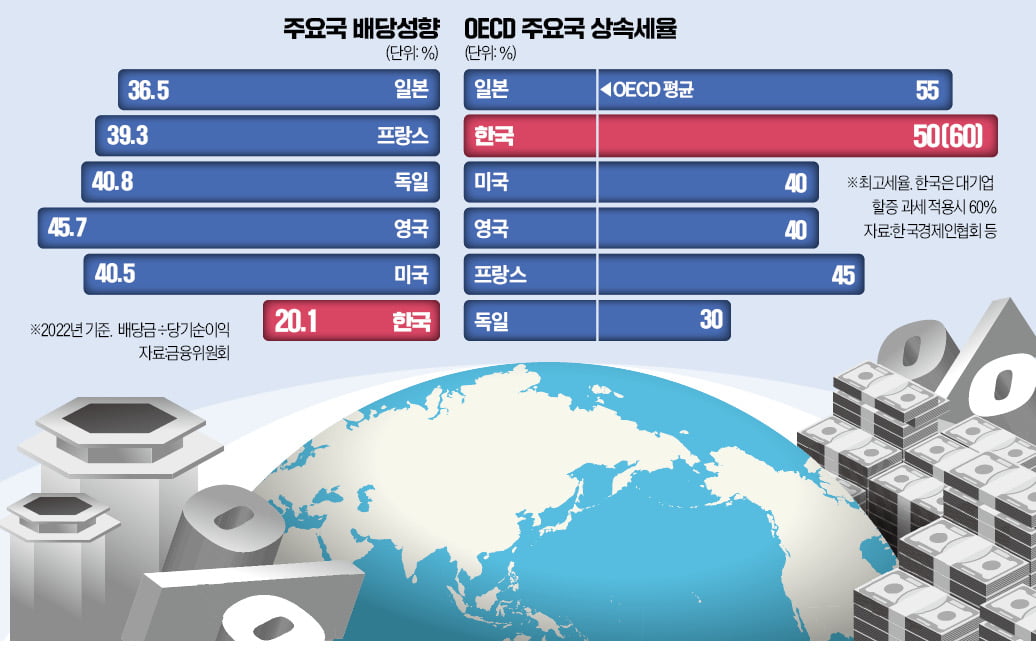

전문가들은 징벌적 상속세율을 낮추는 동시에 매일 변동하는 시가 대신 본질가치를 중심으로 상속세를 부과해야 기업들이 인위적으로 주가를 낮추려는 요인을 줄일 수 있을 것이라고 지적했다. 최대주주에게 적용되는 상속세율이 최고 60%에 달하는 반면 자본이득세(주식 양도소득세)는 25%에 불과한 ‘세율 불균형’도 문제로 꼽힌다. 기업 오너 입장에서는 알짜 사업을 자녀 명의 회사로 몰아준 뒤 개인회사 지분을 팔아 상속세 대신 25%의 양도세만 부담하는 게 유리한 구조여서다.

임동원 한국경제연구원 연구위원은 “먼저 할증 평가(20% 가산) 폐지, 30% 수준으로 세율 인하 등 단계적 완화를 시작해야 할 때”라며 “궁극적으로는 상속세를 폐지하고 자본이득세(양도소득세)로 전환하는 방향으로 가야 한다”고 했다. 강성부 KCGI 대표는 “세율을 내려도 제도를 잘만 고안해 운용하면 세수 감소는 거의 없을 것”이라고 말했다.

○배당 막는 세제도 개선 필요

배당을 가로막는 세제도 ‘코리아 디스카운트’의 주요인으로 거론된다. 배당을 받으면 누구나 15.4%의 배당소득세가 원천 징수된다. 그런데 연간 배당 소득이 2000만원을 넘어서면 종합소득세로 환산돼 징수된다. 배당소득 외 다른 소득이 많다면 원천 징수된 세금 외에 세율이 최고 49.5%까지 치솟는다. 지배주주 입장에서도 배당을 늘릴 요인이 크지 않은 것이다.전문가들을 중심으로 배당소득에 대해 분리과세를 적용하거나 배당소득세 자체를 낮춰야 한다는 주장이 나오는 이유다. ‘주식 농부’ 박영옥 스마트인컴 대표는 “박근혜 정부 시절 3년간 한시적으로 배당소득세를 15.4%에서 9.9%로 낮췄다”며 “당시 배당 성향이 17%에서 24%로 올라가는 효과가 확인됐다”고 강조했다.

금융위원회에 따르면 2022년 기준 한국의 배당 성향은 20.1%로 조사됐다. 미국(40.5%) 영국(45.7%) 독일(40.8%) 프랑스(39.3%) 일본(36.5%) 등 주요국보다 낮다.

김형균 차파트너스자산운용 본부장은 “배당에 대한 분리과세는 지배주주뿐만 아니라 일반투자자의 세금 부담도 낮추는 효과를 거둘 것으로 기대할 수 있다”며 “소득세를 떼고 배당금을 받았는데 2000만원을 초과하는 이유로 세금을 추가로 내는 이중과세 문제가 해소될 수 있기 때문”이라고 했다.

박상용 기자 yourpencil@hankyung.com

!['따따블' 문턱서 와르르…주가 18만원→4만원 된 알멕 [윤현주의 主食이 주식]](https://img.hankyung.com/photo/202402/01.35757111.3.jpg)