中침체에…국내기업 외화채 반사이익

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

한전, 주문 늘자 12억弗로 증액

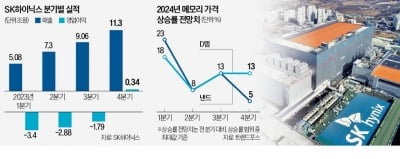

올 SK하이닉스 등 잇따라 완판

올 SK하이닉스 등 잇따라 완판

▶마켓인사이트 1월 25일 오후 2시 10분

연초 국내 기업이 외화채 시장에서 잇달아 흥행에 성공하고 있다. 아시아 채권 시장에서 중국 기업의 신용 위험이 부각되자 대체재로 국내 기업의 외화채를 담으려는 글로벌 투자자가 늘어났다는 평가다.

25일 투자은행(IB)업계에 따르면 한국전력은 전날 해외 투자자를 상대로 북빌딩(수요예측)을 진행해 12억달러(약 1조6000억원) 규모 글로벌본드 발행을 확정했다. 만기는 3년이다. 당초 8억달러 안팎의 자금을 조달하려고 했으나 예상보다 많은 주문이 들어오면서 12억달러로 증액했다. 발행금액을 늘리면서도 금리 부담은 낮췄다.

한국전력뿐 아니라 1월 외화채 발행에 나선 국내 기업 모두 흥행에 성공했다. 이달 한국수출입은행(20억달러), SK하이닉스(15억달러), 한화토탈에너지스(4억달러), 포스코(5억달러), 우리은행(7억달러), 미래에셋증권(6억달러) 등이 계획한 것보다 발행금액을 늘리거나 낮은 금리로 발행하는 데 성공했다.

작년 국내 기업의 외화채 발행금액이 역대 최대치를 기록한 데 이어 호조를 이어가는 모습이다. 한국은행에 따르면 작년 한국물 발행금액은 564억달러로 집계됐다. 순발행금액도 167억달러로 2021년(129억달러)을 넘어선 역대 최대치다.

부동산 경기 악화로 아시아 채권시장에서 중국 기업의 신용 리스크가 확대되며 수요가 줄자 국내 기업 외화채가 반사이익을 봤다는 평가다. 중국 기업의 외화채 순발행금액은 2년 연속 마이너스를 보였다.

최석철 기자 dolsoi@hankyung.com

연초 국내 기업이 외화채 시장에서 잇달아 흥행에 성공하고 있다. 아시아 채권 시장에서 중국 기업의 신용 위험이 부각되자 대체재로 국내 기업의 외화채를 담으려는 글로벌 투자자가 늘어났다는 평가다.

25일 투자은행(IB)업계에 따르면 한국전력은 전날 해외 투자자를 상대로 북빌딩(수요예측)을 진행해 12억달러(약 1조6000억원) 규모 글로벌본드 발행을 확정했다. 만기는 3년이다. 당초 8억달러 안팎의 자금을 조달하려고 했으나 예상보다 많은 주문이 들어오면서 12억달러로 증액했다. 발행금액을 늘리면서도 금리 부담은 낮췄다.

한국전력뿐 아니라 1월 외화채 발행에 나선 국내 기업 모두 흥행에 성공했다. 이달 한국수출입은행(20억달러), SK하이닉스(15억달러), 한화토탈에너지스(4억달러), 포스코(5억달러), 우리은행(7억달러), 미래에셋증권(6억달러) 등이 계획한 것보다 발행금액을 늘리거나 낮은 금리로 발행하는 데 성공했다.

작년 국내 기업의 외화채 발행금액이 역대 최대치를 기록한 데 이어 호조를 이어가는 모습이다. 한국은행에 따르면 작년 한국물 발행금액은 564억달러로 집계됐다. 순발행금액도 167억달러로 2021년(129억달러)을 넘어선 역대 최대치다.

부동산 경기 악화로 아시아 채권시장에서 중국 기업의 신용 리스크가 확대되며 수요가 줄자 국내 기업 외화채가 반사이익을 봤다는 평가다. 중국 기업의 외화채 순발행금액은 2년 연속 마이너스를 보였다.

최석철 기자 dolsoi@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)