"하림의 HMM 인수조건 받아주면 소송"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

동원 '영구채 유예' 땐 강력 대응

산은·해진공에 입장문 전달

산은·해진공에 입장문 전달

▶마켓인사이트 12월 10일 오후 6시 50분

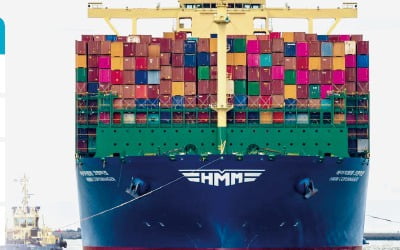

국적 해운사인 HMM의 매각 우선협상대상자로 하림그룹이 유력하게 검토되는 가운데 또 다른 인수 후보인 동원그룹이 입찰 절차의 공정성을 문제 삼고 나섰다. 1조6800억원에 달하는 HMM 영구채의 주식 전환을 3년간 유예해 달라는 하림 측 요청을 산업은행 등 매각 측이 받아들이면 동원그룹은 불공정 매각 절차로 간주하고 법적 대응도 불사하겠다는 입장이다.

10일 투자은행(IB)업계에 따르면 지난 8일 동원그룹은 이런 내용을 담은 공식 입장문을 산업은행과 한국해양진흥공사에 전달했다. 동원은 입장문에서 “매각 측이 영구채 주식 전환을 확정해 HMM의 잠재적 발행 주식 총수를 10억 주로 산정하고 인수가를 제시하라고 고지했다”며 “하림 측의 (영구채 주식 전환 3년 유예) 요구를 받아들이는 건 형평성에 위배된다”고 밝혔다. 이어 “매각 측이 입찰 절차의 공정성을 지키지 않고 우선협상자 선정 등에 나서면 가처분 소송 등 법적 대응에 나서겠다”고 했다.

산은과 해진공은 지난달 본입찰 때 인수 희망가 외에 ‘주주 간 계약서’ 초안에 대한 인수 후보의 수정 제안을 함께 제출받았다. 초안엔 매각 후 3년간 배당을 연 5000억원으로 제한한다는 내용을 담았다. 매각 측은 잔여 영구채 처리 방안에 대한 의견도 수정 제안에 넣어 달라고 했다.

이에 하림은 ‘영구채를 향후 3년간 주식으로 전환하지 말아 달라’는 내용으로 수정 제안을 했다. 해진공이 이에 반대하면서 우선협상자 선정이 지연돼 왔다.

매각 측이 수정 제안을 받아들이면 하림의 HMM 지분율은 57.9%가 유지돼 3년간 매년 2895억원까지 배당을 받을 수 있다. 영구채가 예정대로 주식으로 전환되면 인수 측 지분율은 38.9%로 희석돼 연간 배당금은 1945억원까지 준다. 동원그룹 관계자는 “매각 측이 영구채 처리 조건을 변경할 수 있다고 사전 고지했다면 연간 950억원씩, 3년간 2850억원을 인수가에 반영해 가격을 더 높일 수 있었다”고 했다. 동원은 HMM 지분 인수 가격으로 하림보다 1000억원 안팎 낮게 제시한 것으로 알려졌다.

해진공의 하림 측 수정 제안 반대에 이어 동원의 법적 대응 방침이 나오면서 HMM 인수전은 갈수록 꼬이고 있다. 우선협상자 선정이 상당 기간 지연되거나 최악의 경우 유찰될 가능성도 배제할 수 없다는 관측이 나온다.

차준호 기자 chacha@hankyung.com

국적 해운사인 HMM의 매각 우선협상대상자로 하림그룹이 유력하게 검토되는 가운데 또 다른 인수 후보인 동원그룹이 입찰 절차의 공정성을 문제 삼고 나섰다. 1조6800억원에 달하는 HMM 영구채의 주식 전환을 3년간 유예해 달라는 하림 측 요청을 산업은행 등 매각 측이 받아들이면 동원그룹은 불공정 매각 절차로 간주하고 법적 대응도 불사하겠다는 입장이다.

10일 투자은행(IB)업계에 따르면 지난 8일 동원그룹은 이런 내용을 담은 공식 입장문을 산업은행과 한국해양진흥공사에 전달했다. 동원은 입장문에서 “매각 측이 영구채 주식 전환을 확정해 HMM의 잠재적 발행 주식 총수를 10억 주로 산정하고 인수가를 제시하라고 고지했다”며 “하림 측의 (영구채 주식 전환 3년 유예) 요구를 받아들이는 건 형평성에 위배된다”고 밝혔다. 이어 “매각 측이 입찰 절차의 공정성을 지키지 않고 우선협상자 선정 등에 나서면 가처분 소송 등 법적 대응에 나서겠다”고 했다.

산은과 해진공은 지난달 본입찰 때 인수 희망가 외에 ‘주주 간 계약서’ 초안에 대한 인수 후보의 수정 제안을 함께 제출받았다. 초안엔 매각 후 3년간 배당을 연 5000억원으로 제한한다는 내용을 담았다. 매각 측은 잔여 영구채 처리 방안에 대한 의견도 수정 제안에 넣어 달라고 했다.

이에 하림은 ‘영구채를 향후 3년간 주식으로 전환하지 말아 달라’는 내용으로 수정 제안을 했다. 해진공이 이에 반대하면서 우선협상자 선정이 지연돼 왔다.

매각 측이 수정 제안을 받아들이면 하림의 HMM 지분율은 57.9%가 유지돼 3년간 매년 2895억원까지 배당을 받을 수 있다. 영구채가 예정대로 주식으로 전환되면 인수 측 지분율은 38.9%로 희석돼 연간 배당금은 1945억원까지 준다. 동원그룹 관계자는 “매각 측이 영구채 처리 조건을 변경할 수 있다고 사전 고지했다면 연간 950억원씩, 3년간 2850억원을 인수가에 반영해 가격을 더 높일 수 있었다”고 했다. 동원은 HMM 지분 인수 가격으로 하림보다 1000억원 안팎 낮게 제시한 것으로 알려졌다.

해진공의 하림 측 수정 제안 반대에 이어 동원의 법적 대응 방침이 나오면서 HMM 인수전은 갈수록 꼬이고 있다. 우선협상자 선정이 상당 기간 지연되거나 최악의 경우 유찰될 가능성도 배제할 수 없다는 관측이 나온다.

차준호 기자 chacha@hankyung.com

![[단독] 'HMM 새 주인' 선정 지연…1.7조 영구채 처리안 '발목'](https://img.hankyung.com/photo/202312/01.35148131.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)