'코스닥 재도전' 드림인사이트 "글로벌 디지털 통합 마케팅그룹 도약"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

건기식·제약바이오 기반 안정적 고객사 영입 등으로 꾸준한 매출 성장

솔루션 고도화·플랫폼간 융합으로 커머스 사업 진출 및 국내외 시장 확대

솔루션 고도화·플랫폼간 융합으로 커머스 사업 진출 및 국내외 시장 확대

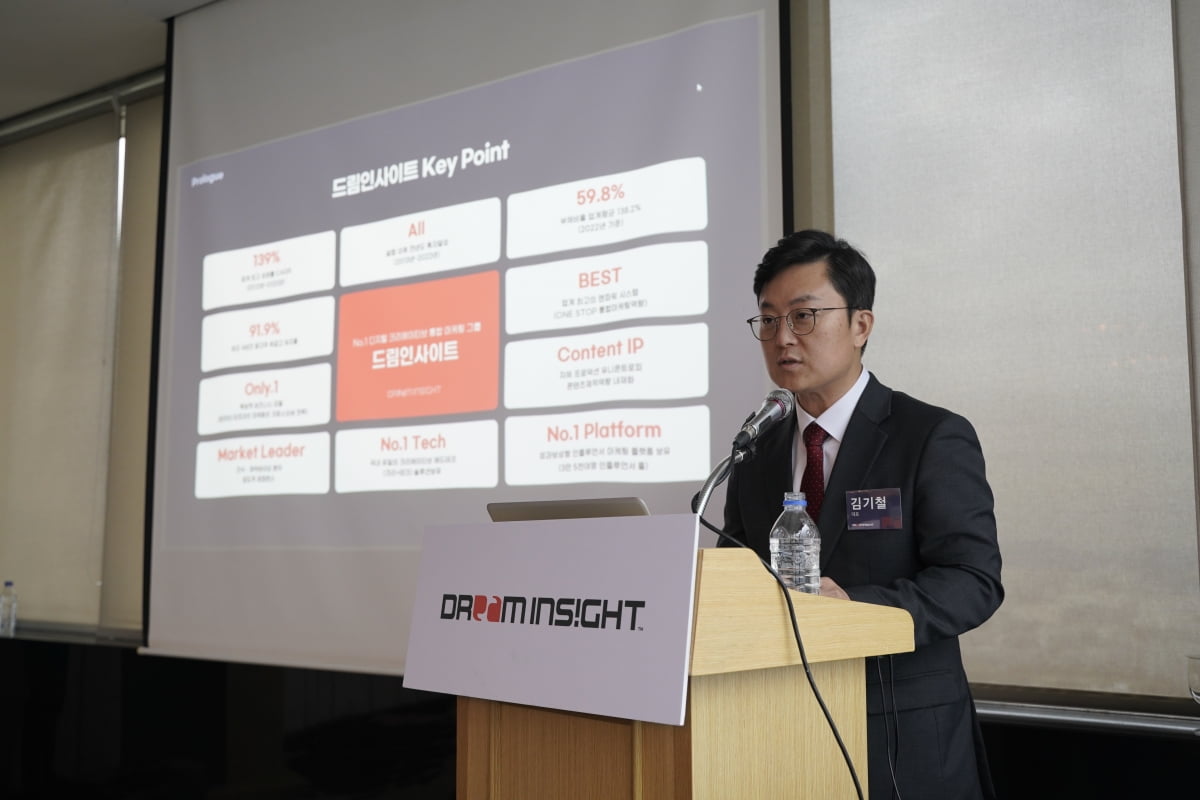

김기철 드림인사이트 대표는 29일 서울 여의도에서 진행된 기자간담회에서 "자체 크리에이티브 애드테크 솔루션 'DAMX' 고도화와 플랫폼 간 협업, 커머스 시장 진출, 글로벌 광고 시장 확장을 통해 광고와 플랫폼, 커머스를 관통하는 드림인사이트만의 융합 비즈니스 모델을 구축하겠다"고 말했다.

2012년 설립된 드림인사이트는 광고의 기획, 제작부터 게재 및 사후관리까지 광고산업 전반을 대행한다. 회사는 기존 온라인 광고대행사가 사용하는 광고의 효율성 지표인 광고비 대비 수익률(ROAS)에 국한하지 않고 광고주의 브랜드 특성을 고려한 제품 선별과 온·오프라인 마케팅 연계, 광고 콘셉트 기획, 광고물 제작의 통합 솔루션 제공을 목표로 하고 있다.

광고 매체가 다양해진 최근 시장 기조에 따라 드림인사이트는 광고 제작사와 온·오프라인 광고 대행사, 미디어 플랫폼사, 매체사의 역할을 모두 수행하며 일반 디지털 광고회사 대비 높은 수익률을 거두고 있다. 이 같은 통합 마케팅 솔루션 역량을 기반으로 회사는 크로스 셀링 영업 파이프라인도 구축했다. 자체 마케팅 컨퍼런스와 소유 매체를 활용한 광고 집행 등을 통해 별도의 영업조직 없이도 안정적으로 고객을 유치하고 있다.

특히 회사는 DMAX를 활용해 광고성과 최적화 기간을 단축하면서 독보적인 경쟁력을 확보했다. DMAX는 빅데이터로 저장된 고객 경험을 기반으로 최적화된 광고 제작과 운영 솔루션을 도출하는 모델로 회사는 이를 통해 평균 2.5주에 달했던 광고 집행의 전 과정을 평균 5일로 크게 단축했다.

이외에도 자체 인하우스 프로덕션 '유니콘 트로피'와 인플루언서 플랫폼 '디비리치'를 통해 콘텐츠 생산 경쟁력을 확보했다. 유니콘 트로피는 TV 광고와 브랜딩 영상 등 지금까지 60여개의 홍보 영상을 제작했으며 디비리치 플랫폼은 3만5000여명의 인플루언서 풀을 활용해 △네이버 △틱톡 △인스타그램 등을 통한 리뷰 콘텐츠와 공동구매 캠페인을 진행하고 있다.

드림인사이트는 서울고속버스터미널 디지털 사이니지 전면 구축 및 독점 판매사이자 서울역, 청량리역, 오송역, 수서역 SRT의 약 17개 광고지면을 공식대행하며 전국적인 노출 구좌도 확보했다.

드림인사이트는 지난해 4월 상장 철회 이후 두 번째 코스닥 입성에 나선다. 김 대표는 "지난해 상장 철회 이후 투명경영위원회를 만드는 등 내부통제 강화에 힘썼고 그동안 직원 역량도 강화되는 등 상장 준비 기간이 길어지면서 나름대로 뜻깊은 시간을 보냈다"고 말했다.

김 대표는 몸값이 고평가된 것 아니냐는 우려에 대해 "저희보다 성과가 훨씬 안 좋은데도 시가총액이 더 높게 형성돼 있는 경우가 있다"며 "앞으로 저희가 꾸준한 실적과 새로운 신사업들을 보여드리면 시장에서 인정해주실 거라고 믿고 계속해서 평가받을 수 있도록 하겠다"고 말했다.

드림인사이트는 작년 기준 매출 약 151억3100만원을 달성하며 전년 동기 대비 23.7% 성장했다. 올해 3분기 누적 기준으로는 매출 125억2600만원, 영업이익 28억800만원을 달성했다. 회사는 내년부터 자체 커머스 사업 활성화와 해외 진출 본격화로 실적 성장세가 더욱 두드러질 것으로 전망했다.

하이제6호스팩과 드림인사이트의 합병가액은 각각 2000원과 5451원(액면분할 감안 시)이며 합병비율은 1대 0.3668917이다. 양 사의 합병 안건 승인을 위한 주주총회는 12월 7일 개최되고 합병기일은 내년 1월 9일이다. 합병 후 총 발행 주식 수는 1649만1966주이며 합병 신주 상장 예정일은 1월 25일이다.

이번 합병을 통해 유입될 약 98억원의 자금은 자사 마케팅 솔루션 고도화를 위한 연구개발비와 운영자금, 시설 투자 등 회사의 경쟁력을 높여 추가적인 성장을 도모하는 데 활용할 계획이다. 김 대표는 "코스닥 상장을 통해 주력 사업을 더욱 강화하고 회사의 경쟁력을 높이기 위해 커머스 사업 및 해외 시장 진출에도 박차를 가하겠다"고 말했다.

차은지 한경닷컴 기자 chachacha@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)