[마켓PRO 칼럼] 갈림길 있는 증시, 못채웠다면 기회로

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

![[마켓PRO 칼럼] 갈림길 있는 증시, 못채웠다면 기회로](https://img.hankyung.com/photo/202308/01.34260644.1.png)

![[마켓PRO 칼럼] 갈림길 있는 증시, 못채웠다면 기회로](https://img.hankyung.com/photo/202308/01.34260646.1.jpg)

시장단상(斷想) : 자연스런 조정과 기회

![[마켓PRO 칼럼] 갈림길 있는 증시, 못채웠다면 기회로](https://img.hankyung.com/photo/202308/01.34260837.1.png)

우현철 플레인바닐라투자자문 이사

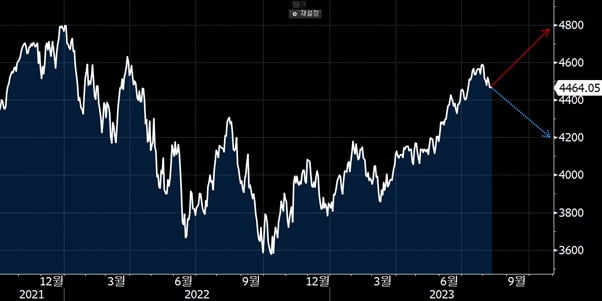

플레인바닐라는 갈림길에 선 S&P500지수가 전고점 4800선을 넘어설지, 다시 4200아래로 내려갈지 궁금해하며 가능성을 열어놓고 대응 중에 있습니다. 역시나 올해는 일정 수준 현금을 가지고 빠지면 사고, 오르면 팔며 주식시장에 대한 기술적 대응을 하는 것이 필요합니다.

그리고, 지금 증시의 발목을 잡고 있는 것은 하락할 것으로 봤던 장기금리와 실질금리가 오르고 있기 때문으로 봅니다, 지난 3월 실리콘밸리은행(SVB) 사태로 급락했던 금리가 다시 고점 수준까지 올랐고, 이렇게 금리가 오르다 보니 성장주 중심의 차익실현 매물이 출회되고 있는 상황입니다.

당사가 보는 향후 시장 경로는 당장 8월말까지는 금리가 하락전환되기는 어려울 수 있다고 보고, 증시 조정도 더 이어질 수 있는 여지를 남겨두고 대응 중입니다. 가능성은 높아 보이진 않지만 혹여 8월16일 공개되는 FOMC의사록에서 위원들의 디스인플레 환경과 금리 인하 가능성이 직설적으로 언급된다면 금리는 하락하고, 증시는 다시 상승 경로에 안착할 수 있다고 봅니다. 또 8월23일 엔비디아 실적 결과가 가이던스를 상회하면서 서프라이징하게 나온다면 기술주 중심의 큰 반전 흐름도 기대할 수 있습니다. 당연히 그 반대가 된다면 반대의 흐름이 이어질 것입니다.

그리고 작년에는 악몽의 이벤트였던 잭슨홀 비팅이 8월 24일 예정돼 있고, 이후 9월 들어서는 고용지표 발표로 출발해서 13일 소비자물가, 그리고 9월 20일 FOMC 회의를 거치면서 시장은 다시 상승추세 복귀 가능성이 크다고 보고 있습니다. 말씀드린 내용은 단순한 경로 예측과 기폭제로 작용할 이벤트들이니 참고 정도만 하시기를 바랍니다.

그간 시장을 주도했던 성장주가 하락하고 반도체주가 급락한다고 혼비백산해서 채웠던 우량 성장주를 비우고 디펜시브나 원유 같은 걸로 교체하는 것은 별 의미가 없을 것으로 생각합니다. 주식을 채우기만 한다는 생각으로, 교체하면 근심만 더 커지고, 스텝이 엉켜서 양손에 든 잔을 모두 쏟게 되는 게 일반적입니다.

지금은 그간 이익 성장이 증명해온 길을 신뢰하고 뚝심 있게 지키는 것이 최선입니다. 참고로 애플이나 마이크로소프트, 구글, 엔비디아, 메타 같은 기업들이 이익 성장은 실로 놀라운 수준으로, 주식을 충분히 비워두었거나 그간 우량주 투자 타이밍을 놓쳤다면 금번 조정이 내년까지 염두에 두고 투자할 수 있는 좋은 기회가 될 수도 있을 것입니다.

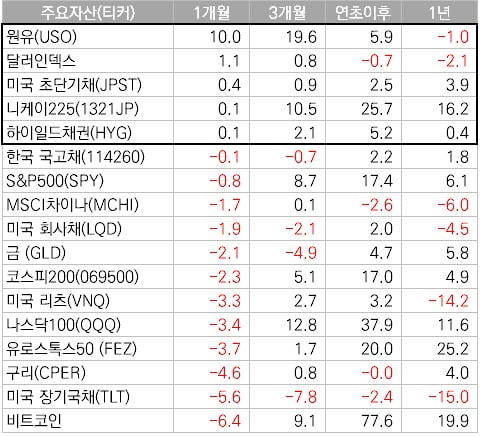

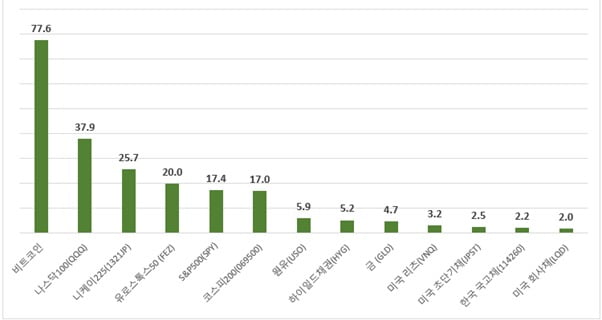

주요 자산별 움직임과 대응에 대한 짧은 생각

아래는 미국 10년 국채금리(%, 흰색)와 달러인덱스(노랑)입니다. 최악의 상황은 붉은 점선 레벨 정도로 보고 있습니다. 차트에서 보듯이 국채금리는 4.5%까지 급등할 여지가 있고, 달러도 3% 정도 추가 상승할 가능성은 있지만 그 이상은 한계가 있다고 보며, 오히려 정말 거기까지 금리나 달러가 오른다면 채권을 매수하고, 달러 외 다양한 통화로 분산해야 한다고 생각합니다.

![채권관련 미국ETF 수익률%(2023/8/11종가, USD기준)]](https://img.hankyung.com/photo/202308/01.34260810.1.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)