"줄잇는 증권사 '해외 대체투자 부실'…실적에 장기간 부정적"-유안타

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

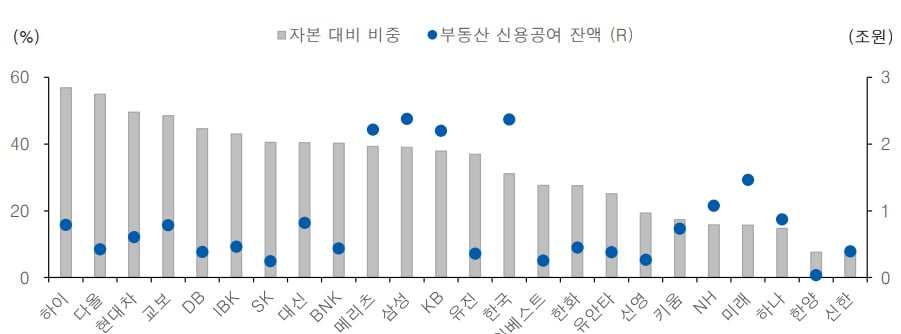

정태준 유안타증권 연구원은 "해외 대체투자가 선진국 상업용 부동산이 많다보니 국내에서와 달리 주로 중순위 이하를 받치게 되는 경우가 많아, 대형 증권사들은 해외 대체투자에서 불리한 위치에 있는 상황"이라며 "게다가 선순위 채권자들의 자금 회수를 촉발하게 한 해외 상업용 부동산 가격이 한동안 이어질 전망이란 점도 우려요인"이라고 말했다.

정 연구원은 프로젝트파이낸싱(PF)이 아직 시작단계라고 했다. 정 연구원은 "국내는 부동산PF 부실을 우려해야 하는 상황이다. 최근 새마을금고 부실에 대한 우려가 확산한 점도 작년부터 이어져오던 브릿지론 문제가 아직도 해결되지 않았음을 시사한다"며 "그럼에도 채무보증에 대한 충당부채 적립률은 아직도 낮은데, 이는 손실이 확정되기 전에는 충당금을 전입하지 않아도 되는 채무보증의 특성에 기인하지만 그만큼 대비가 부족하다는 상황이라는 점도 의미한다"고 했다.

그는 "이미 미분양이 한 차례 급등한 만큼 준공 후 미분양이 후행해서 상승하면 본PF 부실화 문제가 발생할 수도 있다"며 "브릿지론과 달리 본PF는 전체 PF 시장에서 차지하는 비중이 훨씬 높기 때문에 본PF 부실화는 증권업 전반에 분명한 부담으로 작용할 수 있는 문제"라고 말했다.

신민경 한경닷컴 기자 radio@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["날도 더운데 왜 야외냐고?"…폭염 속 '공연형 피서' 열풍 [이슈+]](https://timg.hankyung.com/t/560x0/photo/202406/01.36915993.3.jpg)