"이사회 동의 없으면 적대적 M&A"...방시혁 인터뷰 반박한 SM

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

이르면 3일 SM 신주발행 관련 가처분 판결

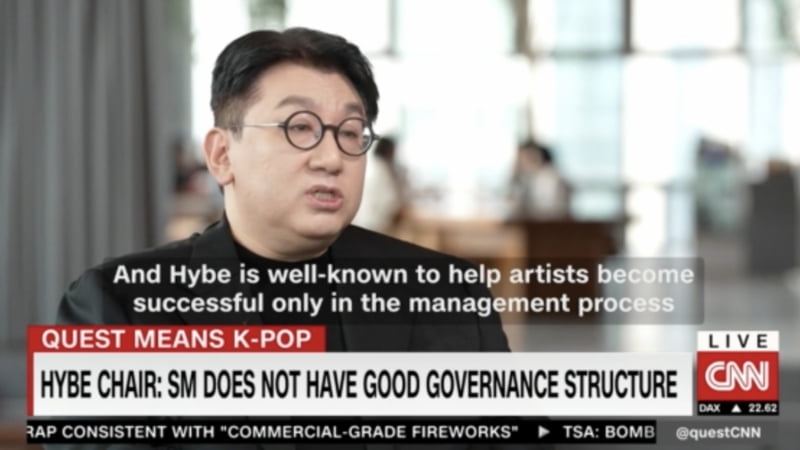

방 의장은 3일 공개된 미국 CNN 앵커 리처드 퀘스트와 함께 진행한 인터뷰 영상에서 K팝 장르의 성장둔화를 우려한 후 "(지금보다는) 확실하게 글로벌 시장에서 인지도가 올라가야 한다"고 SM 인수에 뛰어든 배경을 밝혔다.

그는 적대적 M&A라는 일각의 지적에 대해 "기본적으로 대주주, 혹은 과점주주의 의사에 반해서 회사를 매집할 때 적대적 M&A라고 한다"며 "저희는 적법한 절차를 거쳐서 본인의 동의에 따라 대주주의 지분을 인수했다. 이것을 적대적 M&A라고 규정하는 것은 선전용 용어"라고 주장했다.

방 의장은 이 외에도 "나는 SM같이 훌륭한 회사가 좋은 지배구조를 갖추고 있지 않다는 것에 굉장히 오랫동안 슬퍼했던 사람"이라며 "이번 지분 인수를 통해서 지배구조 문제를 대부분 해결했다"고 말했다.

먼저 SM 측은 "적대적 M&A는 (대주주 혹은 과점주주가 아닌) 경영에 대한 법적 책임을 지는 이사회 동의 없이 강행하는 기업의 인수와 합병을 의미하며, 통상 공개매수나 위임장 대결의 형태를 취하는 데, 현재 하이브가 시도하는 적대적 M&A 활동과 정확히 일치한다"고 지적했다.

그러면서 "양 사 결합 시에는 전체 시장 매출의 약 66%를 차지하는 독과점적 단일 기업 군이 탄생하게 된다"고 우려했다.

지배구조에 대해서도 "하이브는 그들이 지적한 SM 지배구조문제의 원인 제공자인 이수만 전 총괄과 손잡고 SM에 대한 적대적 M&A를 시도하고 있다"고 다시한 번 강조했다.

구체적으로는 "하이브는 이 전 총괄의 나무심기에 100억, 이 전 총괄이 보유한 2곳의 회사 지분인수에 700억 원을 약속했으며, 무엇보다 SM에 대한 실사 한 번 없이 1조원 이상의 대규모 자금이 소요되는 적대적 M&A를 결정했는데, 이를 볼 때 하이브의 이사회가 대주주에게만 충실한 것은 아닌지 의문"이라며 오히려 역공을 펼쳤다.

한편 이수만 전 SM 총괄 프로듀서가 카카오를 대상으로 한 SM엔터의 신주 발행을 막아달라며 제기한 신주 발행 유지 및 전환사채(CB) 발행금지 청구 가처분 소송의 판결이 이르면 이날, 늦어도 다음주 6일 전에 나올 예정이다.

이 결과에 따라 카카오가 향후 경영권 확보의 발판으로 사용할 가능성이 있는 9%대 SM엔터 지분의 운명이 걸려 있으며, 신주 발행 계약에 근거하고 있는 SM엔터와 카카오 간 사업협력계약의 효력이 결정될 수 있다.

한편 코스닥 시장에서 약세로 출발했던 에스엠 주가는 방시혁 의장의 인터뷰 소식과 에스엠의 반박 입장문이 나오면서 낙폭을 줄이며 오후장 들어 강보합세로 돌아섰다.

유주안기자 jayou@wowtv.co.kr

![[마켓PRO] 알고리즘 종목 Pick : '조정장 버티기' 펩트론, 일라이릴리 본계약 여부 주목](https://img.hankyung.com/photo/202503/01.39838862.3.png)

![[마켓PRO] '엔비디아 GTC 2025' 앞두고 SK하이닉스 산 초고수들…삼성전자는 차익실현](https://img.hankyung.com/photo/202503/99.39500772.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)