실탄 챙긴 빅파마…바이오 'M&A 훈풍' 분다

코로나 백신 덕에 역대최대 규모

신약 확보 위해 인수합병 나설 듯

삼성·SK·LG 등도 M&A 눈독

바이오업체간 합종연횡도 탄력

현금 쌓은 빅파마, M&A 사냥 나선다

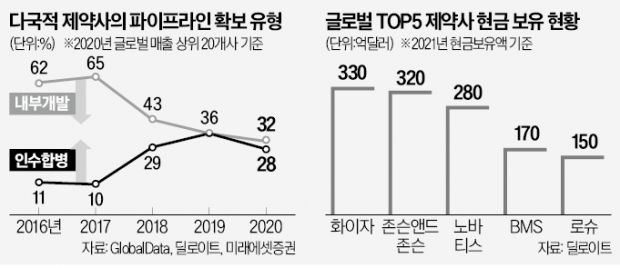

27일 컨설팅기업 딜로이트에 따르면 존슨앤드존슨 등 현금 보유 상위 16개 다국적 제약사의 현금성 자산은 2021년 기준 2009억달러(약 255조원)였다. 역대 최대치다. 코로나19 백신을 개발한 화이자는 현금 자산이 2020년 대비 150%가량 늘었다. 딜로이트안진 관계자는 “재무적 투자자(FI)보다 전략적 투자자(SI) 위주로 내년 M&A 시장이 살아날 것”이라며 “높은 현금 보유력을 바탕으로 바이오텍 인수에 적극 뛰어들 것으로 본다”고 말했다.

딜로이트 등에 따르면 2020년 기준 매출 상위 20개 글로벌 대형 제약사들이 자체적으로 개발한 파이프라인 비중은 2016년 62%에서 2020년 32%로 감소했다. 파이프라인 10개 중 7개는 M&A, 공동개발 등을 통해 확보했다. 최근 암젠은 레고켐바이오사이언스와 맺은 1조원대 기술이전 계약으로 항체약물접합체(ADC) 포트폴리오를 새로 확보하기도 했다. 대형 제약사들은 기술이전 계약으로 상대 기업의 물질, 연구개발(R&D) 역량을 파악한 뒤 M&A에 나서기도 한다.

“M&A로 약점 보완”

국내에선 벌써 M&A에 시동이 걸렸다. 지난 22일 카나리아바이오는 코스닥 기술특례상장 ‘1호’ 헬릭스미스를 인수했다. 신약개발, 전임상 연구 등을 보완하고 주력 파이프라인인 난소암 치료제 오레고보맙 개발에 속도를 내겠다는 전략이다. 크리스탈지노믹스도 지난 11월 신약개발 파이프라인을 확장하기 위해 팬젠을 사들였다. 바이오업계 돈줄이 마르면서 파이프라인 구조조정이 활발해진 가운데 그나마 자금 여력을 갖춘 회사 중심으로 M&A가 이어지고 있다. 업계에선 바이오벤처 간 지분 투자와 M&A 등 합종연횡이 더 활발해질 것이라는 전망이 나온다.삼성, LG, SK 등 국내 대기업도 M&A에 뛰어들 움직임을 보이고 있다. LG화학은 최근 미국 식품의약국(FDA) 승인 신약을 갖고 있는 아베오파마슈티컬스를 인수했다. 삼성바이오로직스는 미국 생산기지 확보를 위해 현지 위탁생산(CMO) 기업을 인수하거나 공장을 짓는 방안 등을 다각적으로 검토 중이다. 업계 관계자는 “삼성바이오로직스는 삼성물산과 공동 조성한 라이프사이언스 펀드 리스트에 올라온 기업들을 최근 집중 검토하고 있다”고 말했다.

BBC(반도체, 배터리, 바이오)에 약 250조원을 투자하기로 한 SK도 M&A에 나설 가능성이 크다는 관측이 나온다. SK는 프랑스 세포유전자치료제 위탁개발생산(CDMO) 업체 이포스케시를 인수했고, 미국 CBM의 2대 주주로도 올라 있다.

남정민 기자 peux@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![뉴욕증시, 나스닥 사상 첫 17,000선 돌파마감...엔비디아 7%↑ [출근전 꼭 글로벌브리핑]](https://timg.hankyung.com/t/560x0/photo/202405/B20240529064235900.jpg)

!["한국 가면 꼭 들러야할 곳"…3대 쇼핑성지 '올·무·다' 잭팟 [설리의 트렌드 인사이트]](https://timg.hankyung.com/t/560x0/photo/202405/01.36761565.1.jpg)