롯데케미칼, 유상증자에 개미들 떠났다…"단기 하락 불가피"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

증권가 "자금 조달 리스크·주주가치 훼손 우려"

일진머티리얼즈 인수로 전지소재로 사업 확대 주목

일진머티리얼즈 인수로 전지소재로 사업 확대 주목

22일 한국거래소에 따르면 롯데케미칼은 전일 대비 6000원(3.45%) 내린 16만8000원에 마감했다. 유상증자 발표 뒤 이날까지 2거래일 간 개인은 롯데케미칼 주식 254억원 어치를 순매도했다. 반면에 기관은 238억원 어치를 순매수했고, 외국인의 순매수액은 17억원을 기록했다. 같은 기간 주가는 1000원(0.6%) 올랐다.

지난 18일 롯데케미칼은 1조1050억원 규모의 유상증자를 추진한다고 공시했다. 5000억원은 운영자금, 6050억원은 일진머티리얼즈 인수 자금으로 쓰일 계획이다.

주주가치 손상…단기적 주가 하락 불가피

증권가에서는 롯데케미칼의 유상증자를 자금 확보를 위한 어쩔 수 없는 선택으로 보고 있다. 금리 인상으로 인한 대출 이자 부담과 레고랜드 사태로 인한 회사채 시장 경색으로 유상증자 외엔 신사업 추진 비용과 인수 자금을 조달할 방법이 없었다는 분석이다.자회사 롯데건설에 약 5876억원의 자금을 지원한 것도 유상증자의 배경으로 꼽혔다. 전유진 하이투자증권 연구원은 "롯데케미칼의 본업인 석유화학업의 이익 창출력이 악화하고 있다"며 "이번 유상증자는 계열사 자금지원, 인수 비용 등 대내외적 요인으로 재정부담이 높아진 탓"이라고 말했다.

노우호 메리츠증권 연구원은 "이번 증자 결정으로 주주가치의 손상은 명확하다"며 "롯데케미칼의 연간 영업적자 지속, 연초 대비 20%에 가까이 하락한 주가 등 어려운 상황에서 주주 배당 가이던스(목표치)를 충족하는 것이 아닌 자회사 지원을 추진했다는 점"을 근거로 제시했다.

이진명 신한투자증권 연구원은 "주주가치 희석 이슈는 단기 주가에 악재로 작용할 것"이라며 "자회사 자금 지원, 일진머티리얼즈 인수 등 자금 조달 리스크도 당분간 지속될 것"이라고 전망했다.

악재 선반영, 주가 저평가에 '매수' 유지

유상증자로 인한 악재와 부진한 업황에도 증권사들은 투자의견을 '매수'로 유지했다. 현재 주가에 이미 악재가 반영돼 더 이상 내려갈 곳이 없다는 분석이다. 주가가 저평가됐다는 점도 근거로 제시됐다. 애프앤가이드에 따르면 3분기 롯데케미칼의 주가순자산비율(PBR)은 0.4배다. PBR이 낮을 수록 기업의 성장력, 수익성이 높다는 것을 의미한다. 경쟁사인 LG화학의 3분기 PBR은 1.64배다.이 연구원은 "석유화학업의 시황 개선 가능성은 제한적"이라면서도 "악재가 이미 대부분 주가에 반영된 만큼 향후 일진머티리얼즈 중심의 전지소재 사업 성장과 석유화학업 회복 가능성에 초점을 둬야 한다"고 말했다. 목표주가는 21만원을 유지했다.

한 연구원은 "수 년간 부진했던 중국 수요의 반작용을 고려하면 시황이 반등할 가능성도 높다"며 "올해 12월까지 재고 조정이 마무리되면 실적 회복에 집중해야 한다"고 말했다. 목표주가는 22만원으로 유지했다. 다만 일진머티리얼즈 인수 절차와 유상증자가 완료되면 변경할 계획이라고 밝혔다.

전 연구원은 "석유화학 업황은 내년 상반기를 기점으로 회복될 것"이라며 "롯데정밀화학과 일진머티리얼즈 등 자회사의 실적이 반영되는 걸 고려할 때 롯데케미칼은 이익 하한선을 확보했다"고 말했다. 다만 목표주가는 주식 발행수 증가로 기존 29만원에서 21만원으로 약 28% 내렸다.

노 연구원은 "글로벌 석유화학 제품 공급의 개선과 아시아 국가의 재고 확보 움직임과 원가 부담 완화 등은 긍정적 요소"라면서도 "어려운 경기 상황과 유가 변동성에 민감한 석유화학 업종의 특성을 고려할 때 주가 상향 여력은 제한적"이라고 내다봤다. 이어 전지소재 사업은 고객사 확보, 수익성 향상 여부가 확인돼야 한다며 롯데케미칼의 목표주가를 기존 24만원에서 20만원으로 조정했다.

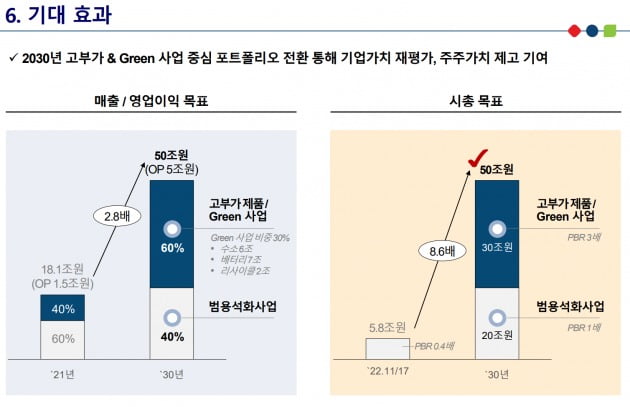

한편 롯데케미칼은 지난 21일 기업설명회(IR)에서 유상증자 배경과 향후 신사업에 대해 설명했다. 롯데케미칼 측은 롯데건설 지원금에 대해 "대여금 5000억원은 3개월 만기 대여로, 현재까지 만기 연장 계획은 없다”고 밝혔다. 고부가·친환경 사업의 매출 비중을 2030년을 목표로 현재 40%에서 60%로 늘릴 것이라고도 했다.

진영기 한경닷컴 기자 young71@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)