최성종 NH투자증권 리서치본부 연구위원

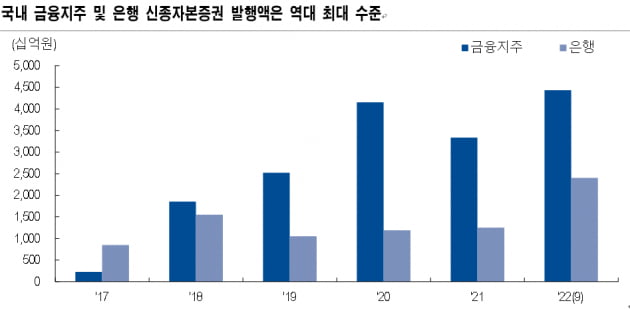

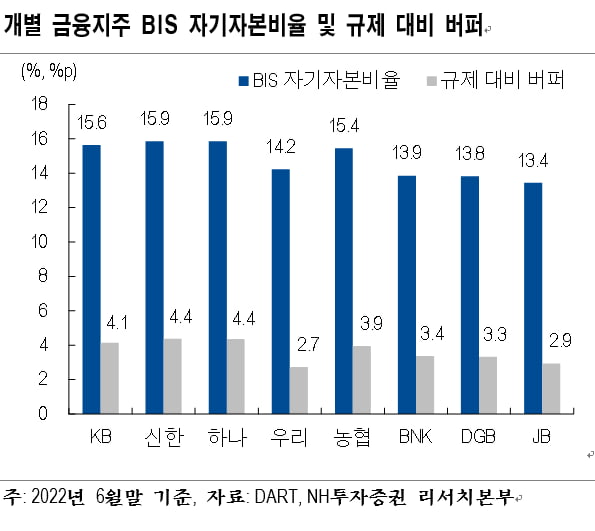

국내 금융지주와 은행들이 자본 확충을 위해 신종자본증권 발행을 지속하고 있다. 신종자본증권은 채권이지만, ‘부채’가 아닌 ‘자본’으로 인정받는다. 8월 신한금융지주, KB금융지주, 기업은행에 이어 9월에도 제주은행과 우리은행이 발행하는 등 금융지주와 은행의 신종자본증권 발행 규모는 역대 최대 수준이다. 금융지주와 은행들의 신종자본증권 발행이 증가한 것은 선제적인 자본 확충 의지로 판단된다. 올 6월말 기준 8개 금융지주와 13개 은행 평균 자본비율은 각각 14.8%, 16.3%로 규제 수준(10.5%, D-SIB(금융체계상 중요한 금융지주·은행은 11.5%))을 상회해 충분히 양호한 수준이다. 위험가중자산(RWA) 증가, 금융당국의 자본확충 요구에 대응하기 위한 선제적 신종자본증권 발행으로 판단된다. 자본적정성 제고, 비은행 부문 강화, 차환 목적의 신종자본증권 발행은 앞으로도 지속될 전망이다.

또 다른 리스크 요인인 조기상환 미실시 가능성도 매우 제한적

신종자본증권은 영구채 형태로 발행되며 중도상환(Call Option) 조건이 부여되어 있으나, 중도상환에 대한 어떠한 약정도 하지 않고 있다는 점이 리스크 요인이다. 투자 기간이 길어질 수 있고, Call Date 이후 금리가 변화하기 때문이다. 다만, 지금까지 국내 금융지주 및 은행의 경우 바젤III 도입 이후 발행된 신종자본증권에 대해서 평판리스크 관리를 더 우선시하며 첫 번째 Call Date에 모두 조기상환을 실시했다. 과거 모두 조기상환을 실시했던 점이 향후 신종자본증권의 무조건적인 조기상환을 보장하는 것은 아니지만, 국내 금융기관들은 경제적 실익보다는 평판 리스크를 더 우선시하고 있다는 판단이다.

국내 신종자본증권을 통해 절대 수익과 중장기 자본 차익 추구 기회

자본 확충을 위한 금융기관들의 신종자본증권 발행이 증가하면서 개별회사별로 투자 수요는 상이한 모습을 보이고 있다. 신용등급과 기존 자본 수준에 따라 차별화를 보이고 있다. 신종자본증권의 높은 금리에도 불구하고 상대적으로 신용등급이 낮은 은행과 보험사에 대한 투자 수요는 미미하다. 반면에, 최상위등급인 금융지주와 은행에 대해서는 높은 투자 수요가 이어지고 있다.시장금리 상승으로 국내 금융지주 및 은행의 금리는 5%를 돌파, 6%에 근접하고 있다. 금융지주와 은행들의 우수한 펀더멘털을 감안하면 해당 금리 수준은 매력적인 것으로 판단된다. 단기 시장 변동성 존재하지만, 중장기적으로 국채 금리 하향과 신용 스프레드 축소로 자본 차익도 기대할 수 있다는 판단이다. 펀더멘털이 우수한 최상위등급 금융지주와 은행의 경우 리스크 요인(상각, 이자지급 제한, 조기상환 미실시) 발생 가능성도 매우 낮다는 점에서 해당 금융기관이 발행한 신종자본증권에 대해서 투자를 권고한다.

![10월 셋째 주, 돈되는 '알짜배기' 투자정보는? [마켓PRO 위클리 리뷰]](https://img.hankyung.com/photo/202210/01.30737250.3.jpg)

![하루 만에 몸값 2000억 뛰었다…'골프존커머스' 미스터리 [마켓PRO]](https://img.hankyung.com/photo/202210/ZN.25030227.3.jpg)

![[마켓PRO] "네이버 주가 바닥? 절대 지금 사면 안됩니다"](https://img.hankyung.com/photo/202210/01.31478408.3.jpg)