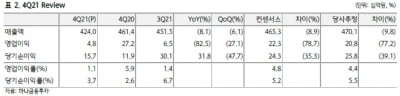

보령제약은 2021년 4분기에 별도 재무제표 기준 매출 1593억원, 영업이익 94억원을 기록했다. 전년 동기 대비 각각 25.1%, 116.6% 늘었다.

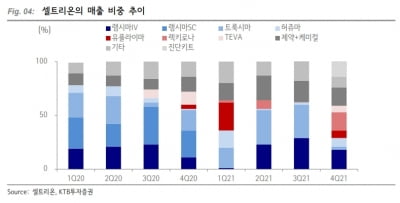

주력 품목들의 성장이 매출을 이끌었다는 분석이다. 작년 4분기 ‘카나브 제품군(패밀리)’ 매출은 293억원으로 전년 동기 대비 22.6% 늘었고, ‘트룰리시티’ 매출도 35.6% 증가했다. ‘젬자’도 일회성 이슈로 4분기 매출이 크게 늘면서 전년 동기 대비 128.2% 늘어난 68억원의 매출을 냈다.

이동건 연구원은 “이밖에도 ‘겔포스’ 수출 증가, 항생제 및 항암제 수탁사업 매출 증가 등 고른 매출 성장을 기록했다”고 말했다.

다만 영업이익률은 상품 매출 확대와 연구개발비의 증가로 전분기 대비 5.8%포인트 감소했다.

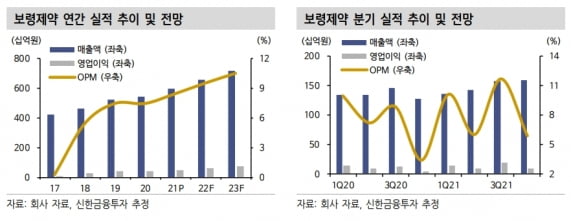

2022년 매출도 두자릿수 성장을 이어갈 것으로 봤다. 올해 매출과 영업이익은 작년보다 10.2%와 24.4% 늘어난 6563억원과 625억원으로 추정했다.

이 연구원은 “올해 ‘듀카브 플러스’를 출시하고, 작년 말 확보한 조현병 치료제 ‘바이프렉사’의 매출도 더해질 것”이라며 “주력 품목들의 탄탄한 성장이 지속될 것”이라고 예상했다.

중국에서의 겔포스 매출도 더해질 것으로 봤다. 보령제약은 지난해 8월 중국 시노팜과 5년간 총 1000억원 규모의 공급계약을 맺었다.

2022년 영업이익률은 작년보다 1.1%포인트 개선된 9.5%로 예상했다. 제품 매출 확대를 바탕으로 매출총이익률이 상승하고, 매출 성장에 따른 영업 지렛대(레버리지) 효과가 기대된다는 설명이다.

이 연구원은 “최근 주가 하락에 따른 상승여력 확대를 감안해 투자의견을 상향 조정한다”며 “전 부문에서의 고른 매출 성장과 레거시 브랜드 인수(LBA) 지속 및 개방형 혁신(오픈 이노베이션) 확대를 통한 중장기 주가 상승동력(모멘텀)은 유효하다”고 말했다.