우리금융 이사회 구도 확 바뀐다

기존 예보추천 이사 물러나고

유진 PE 추천인사 이사회 진입

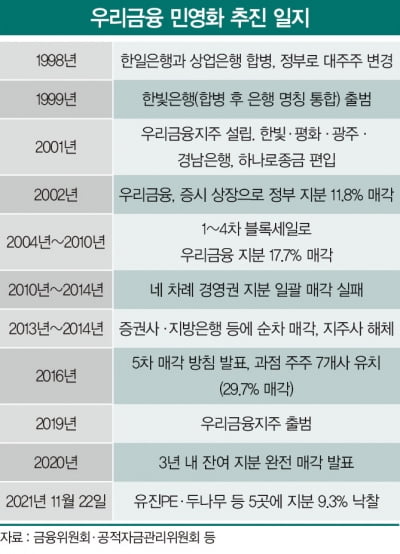

공적자금 투입으로 정부가 지분 100%를 보유하게 된 2001년 기준으로는 20년 만에, 외환위기로 은행이 연쇄 도산한 1998년 우리은행 전신인 한일은행과 상업은행에 처음 정부가 신용을 투입한 시점 기준으로는 23년 만이다.

이사회 구도도 변화가 불가피해졌다. 현 이사회는 손태승 회장 등 사내이사 2명과 예보가 추천한 김홍태 예보 인사지원부장(비상임이사), 사외이사 4명으로 구성돼 있다. 기존 과점주주들이 추천한 노성태, 박상용, 정찬형, 장동우 이사의 임기는 내년 주주총회(2021년 회계연도 정기주총)까지다. 연임과 교체 가능성이 공존한다.

정기주총을 기점으로 기존 예보 추천 이사는 물러난다. 푸본생명이 지난 8월 일신상 사유로 사임한 텐즈핑 사외이사의 후임자를 추천하고, 유진PE가 새로 이사를 추천하면 사외이사 진용은 6명으로 꾸려진다.

향후 우리금융은 경영에 있어 정부 입김에서 좀 더 자유로워지고, 과점주주의 발언권이 확대되는 방향으로 흘러갈 가능성이 크다. 손 회장이 ‘우군’을 확보하기 위해서라도 배당 확대 등 주주친화적 행보를 보일 것이라는 분석이다.

경영진이 외부 개입을 배재한 인사권을 행사할 수 있게 됐고, 수익성에 충실한 성과보상체계를 마련할 가능성이 높다. 우리금융은 최근 수년간 인수합병(M&A)을 통해 공적자금 회수를 위해 매각했던 주요 자회사를 정비하는 작업을 벌여 왔다.

김대훈 기자 daepun@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![후계자 물색·피아노학원 원장되기…전부 M&A 중개사이트로 [정영효의 인사이드재팬]](https://img.hankyung.com/photo/202112/01.28269833.3.jpg)

!["도심 속 휴가"…'서재페', 잘 차려진 음악에 배가 부르네 [리뷰]](https://timg.hankyung.com/t/560x0/photo/202406/01.36915983.3.jpg)