“이마트, 경쟁 심화로 실적 우려…목표가 19% 하향”-삼성

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

다만 유통 대장주로의 이마트의 가치가 여전하고 현재 주가가 이번에 하향한 목표주가까지 상승 여력이 있다며 투자의견은 ‘매수’를 유지했다.

박은경 삼성증권 연구원은 “유통업계 내 활발한 기업 인수·합병(M&A)으로 경쟁 구도가 빠르게 변화하고 있다”고 말했다. 이어 “선도 이커머스 업체들의 주도로 경쟁 강도가 점증할 것”이라며 “비유기적 성장이던, 유기적 성장이던 당초 예상했던 것보다 높은 비용을 지불하게 될 것으로 보인다”고 덧붙였다.

특히 SSG닷컴의 1분기 실적은 실망스러운 수준인 것으로 평가됐다. 박 연구원은 “거래액이 전년 동기 대비 14% 성장하고 매출액은 10% 성장했다”면서도 “같은 기간 국내 온라인 쇼핑 시장 규모가 21% 성장하고, 온라인 음식료품 판매액이 33% 성장했음을 감안하면 다소 실망스럽다”고 말했다.

다만 영업손실액 규모는 31억원으로 직전분기 197억원 대비 큰 폭으로 줄었다. 연초부터 수익성 개선에 집중한 덕이다. 박 연구원은 “1분기 거래액 성장률이 회사 목표치 20%에 미치지 못했고, 경쟁은 더욱 치열해지고 있는 만큼 향후 외형성장과 수익성 개선의 줄다리기가 이어질 것”이라고 예상했다.

이에 삼성증권은 올해와 내년의 이마트 영업이익 전망치를 기존 대비 3%와 10.5% 하향조정했다.

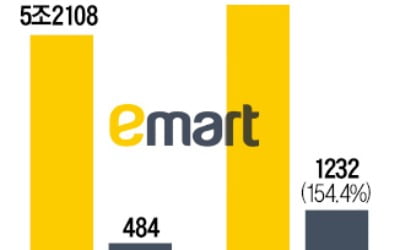

다만 이마트의 전체 실적은 기대 이상이었다. 이마트는 1분기 연결 기준 매출 5조8958억원, 영업이익 1232억원의 실적을 기록했다. 전년 동기 대비 매출과 영업이익이 각각 13.1%와 154.4% 늘었다. 같은 기간 당기순이익도 129.4% 증가한 1021억원을 남겼다. 박 연구원은 “온·오프라인 시너지를 통한 식품 시장에서의 지배력을 확대한 덕”이라고 분석했다.

한경우 한경닷컴 기자 case@hankyung.com

![무서운 쿠팡 vs 저력의 이마트…외나무다리서 만났다 [박동휘의 컨슈머 리포트]](https://img.hankyung.com/photo/202105/02.25705374.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)