용의 꼬리서 뱀의 머리로…시장 이기는 '강등주'에 투자하라

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

메리츠증권은 27일 보고서를 내고 “3월 시가총액 규모별 지수 종목변경을 통해 코스피 대형주 지수에서 코스피 중형주 지수로 이동하는 종목으로 기관 수급이 유입돼 주가를 끌어올릴 것”이라고 예상했다. 2010년 이후 중형주로 강등된 종목들이 지수변경 전후 4개월의 기간동안 코스피지수를 6.2%포인트 웃도는 성과를 올려왔다는 설명이다. 반면 1년 사이 주가를 끌어올려 중형주에서 대형주로 승격한 종목들은 지난 10년 동안 시장수익률을 4%포인트 웃도는 데 그쳤다.

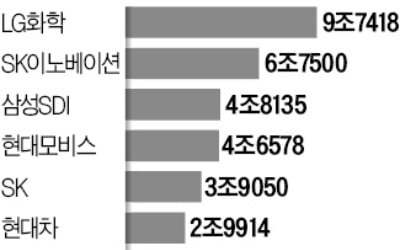

한국거래소는 매년 3월 옵션만기일 다음 영업일에 각 시장 시가총액 규모별 지수의 정기변경을 실시한다. 올해 예정일은 3월 12일로, 각 종목의 작년 12월부터 오는 2월까지의 평균 시가을 계산해 상위 100개 종목으로 대형주 지수가 결정된다. 101위부터 200위까지의 종목은 중형주, 그 이하의 종목은 소형주 지수로 편입되는 구조다.

유가증권시장 대형주에서 중형주로 격하된 종목들이 높은 기대수익률을 가진 것은 해당 지수를 활용한 기관 자금의 성격 때문이다. 통상적으로 액티브 펀드 매니저들은 평가 대상인 벤치마크 지수와의 상관성을 높이기 위해 펀드 자산의 일부분을 벤치마크 지수를 복제하는데 사용한다.

문제는 중형주 펀드들이 중형주 지수를 벤치마크로 활용하는 반면, 대형주에 투자하는 펀드들은 대부분 대형주 지수가 아닌 코스피200지수를 벤치마크로 활용한다는 점이다. 코스피200지수 자체가 중형주를 편입하고 있기 때문에 승격을 통한 매수세 유입 효과는 미미하다. 중형주 지수 편입 종목은 지난 11번의 변경 동안 8번의 매수세 유입이 확인된 반면, 2010년 이후 중형주에서 대형주로 이동한 종목들은 모두 편입 전후 4개월동안 기관 순매도세가 나타났다.

이런 수급효과가 매년 되풀이된 만큼, 수익을 노리는 투자자들은 빠르게 행동해야 한다는 조언이다. 이정연 메리츠증권 연구원은 “지수 변경 이후의 수급 효과가 시장에 알려지면서 이에 따른 매수세 유입과 차익실현 시기가 앞당겨지고 있다"며 "투자환경의 변화를 고려해 1월말부터 예상 종목을 매수하고 2월말에 매도하는 전략이 필요하다"고 말했다. 이 연구원이 꼽은 올해 중형주 지수 편입 가능성이 높은 대형주는 한국항공우주, 메리츠증권, 팬오션, 제일기획, 신세계 등 13개 종목이다.

전범진 기자 forward@hankyung.com

![대형주 랠리에 소외됐지만…'천스닥' 시간문제[분석+]](https://img.hankyung.com/photo/202101/ZA.25098153.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)