은행 안가도 자녀계좌 개설…AI스피커로 결제

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

금융위, 핀테크 규제혁신 TF

은행 가야만 자녀계좌 개설

제도개선 땐 비대면 거래 허용

집에서 '아기통장' 가입 가능

은행 가야만 자녀계좌 개설

제도개선 땐 비대면 거래 허용

집에서 '아기통장' 가입 가능

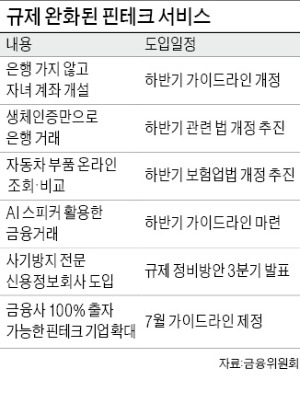

금융위는 이 같은 내용을 포함한 규제혁신 건의과제 검토 결과를 27일 발표했다. 금융위는 핀테크(금융기술) 활성화에 걸림돌이 되는 규제로 188건을 건의받았다. 이 중 150건을 수용했다.

생체인증만으로도 은행 이용

자동차 부품과 주행거리를 비교할 수 있는 시스템도 구축하기로 했다. 보험개발원이 해당 정보를 제공할 수 있는 법적 근거를 마련하는 방식이다. 이 시스템은 중고차량 가격의 적정성을 판단하는 데 활용된다. 보험사도 보험료 책정을 상대적으로 수월하게 할 수 있다.

인공지능(AI) 음성인식 스피커를 활용한 금융거래도 활성화한다는 방침이다. 지금도 AI 스피커를 활용해 간단한 금융거래 조회 및 결제 서비스가 가능하다. 하지만 인증·보안 등에서 기준이 마련돼 있지 않다 보니 크게 활성화되지 못했다. 금융위는 올해 안에 금융감독원 금융결제원 등 관계기관과 함께 가이드라인을 마련할 계획이다.

사기 방지 전문 CB사 설립

보이스피싱 등 금융사기를 막을 수 있도록 정보 공유를 위한 법도 정비하기로 했다. 지금은 보이스피싱 등 금융사기와 관련한 전화번호나 계좌번호를 민간에서 공유하는 인터넷 사이트를 운영 중이다. 하지만 이 시스템은 개인정보보호와 관련해 신용정보법과 상충할 소지가 있는 것으로 해석된다. 금융위는 해당 정보를 합법적으로 공유할 수 있도록 신용정보법 개정을 검토 중이다. 또 금융사기 전문 정보를 집적해두는 ‘사기 방지 전문 신용정보회사(Fraud CB)’를 도입하는 방안도 추진하기로 했다.

금융회사의 핀테크 기업에 대한 출자 제약은 해소된다. 금융사가 100% 출자할 수 있는 핀테크 기업의 범위를 늘리는 방식이다. 예를 들어 금융과 직접적인 관련이 없는 회사라도 앞으로 금융서비스 발전에 기여할 가능성이 있다면 100% 자회사로 만들 수 있다. 출자 절차도 ‘사전 승인’에서 ‘사전 신고’로 간소화하기로 했다.

금융위는 그러나 가상화폐와 관련한 건의는 대부분 거부했다. 가상화폐공개(ICO)와 가상화폐를 활용한 해외송금, 금융사의 가상화폐 보유 등 건의사항은 수용하지 않았다. 권대영 금융위 금융혁신기획단장은 “주요 글로벌 유니콘 핀테크의 비즈니스 모델을 국내에서 수용 가능한지 검토할 것”이라고 말했다.

박신영 기자 nyusos@hankyung.com