여천NCC, 3년 만에1500억 회사채 발행

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

한화케미칼과 대림산업의 합작 자회사인 여천NCC가 3년여 만에 회사채 발행에 나선다.

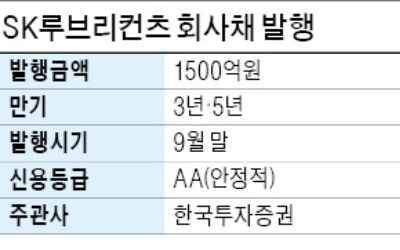

7일 투자은행(IB)업계에 따르면 여천NCC는 운영자금 조달을 위해 이달 말 1500억원 규모 회사채를 발행할 계획이다. 3년물 1000억원, 5년물 500억원으로 나눠 찍을 예정이다. 최근 NH투자증권을 주관사로 선정하고 본격적인 발행 실무 작업에 들어갔다.

여천NCC는 한화케미칼과 대림산업이 1999년 합작해 세운 회사다. 나프타분해설비(NCC)를 통해 기초유분과 중간원료를 생산하고 있다. 한화케미칼과 대림산업이 설립 때부터 지분 50%씩을 나눠 갖고 공동 경영하고 있다.

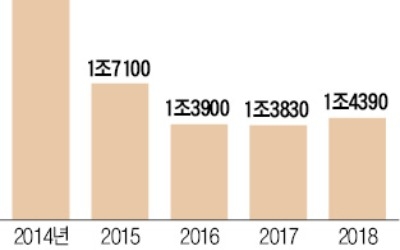

2014년 1297억원이었던 여천NCC의 영업이익은 지난해 1조124억원으로 불어났다. 한 증권사 기업금융 담당자는 “여천NCC의 경우 오랜만에 채권을 발행하는 만큼 기관들의 투자 여력도 큰 편”이라며 “신용등급 상승 가능성도 있기 때문에 어렵지 않게 채권투자 수요를 모을 것”이라고 전망했다.

김진성 기자 jskim1028@hankyung.com

7일 투자은행(IB)업계에 따르면 여천NCC는 운영자금 조달을 위해 이달 말 1500억원 규모 회사채를 발행할 계획이다. 3년물 1000억원, 5년물 500억원으로 나눠 찍을 예정이다. 최근 NH투자증권을 주관사로 선정하고 본격적인 발행 실무 작업에 들어갔다.

여천NCC는 한화케미칼과 대림산업이 1999년 합작해 세운 회사다. 나프타분해설비(NCC)를 통해 기초유분과 중간원료를 생산하고 있다. 한화케미칼과 대림산업이 설립 때부터 지분 50%씩을 나눠 갖고 공동 경영하고 있다.

2014년 1297억원이었던 여천NCC의 영업이익은 지난해 1조124억원으로 불어났다. 한 증권사 기업금융 담당자는 “여천NCC의 경우 오랜만에 채권을 발행하는 만큼 기관들의 투자 여력도 큰 편”이라며 “신용등급 상승 가능성도 있기 때문에 어렵지 않게 채권투자 수요를 모을 것”이라고 전망했다.

김진성 기자 jskim1028@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![[마켓인사이트] 회사채 시장에 몰리는 부동자금… 7월 청약 경쟁률 '사상 최고'](https://img.hankyung.com/photo/201808/AA.17526822.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)