동양생명, 인수자문사 선정 등 사모펀드·외국계 관심 높아

8일 투자은행(IB)업계에 따르면 LIG손보 매각 회계자문인 삼정KPMG는 지난 6일 LIG손보와 LIG투자증권에 대한 매도자 실사에 돌입했다.

LIG손보는 LIG투자증권 지분 82.35%를 보유하고 있어 두 회사가 ‘패키지’로 매각될 가능성이 높다.

삼정KPMG는 앞으로 3주간 실사를 진행해 인수 후보들에게 제공할 자료를 작성하고 매각 과정에서 제기될 수 있는 이슈를 정리할 예정이다. 실사 보고서가 나오면 LIG손보 매각주관사인 골드만삭스는 이달 말 또는 다음달 초 예비입찰을 실시하고 상반기 중으로 매각을 마무리할 계획이다.

인수 후보들도 LIG손보 인수 작업을 위한 준비에 들어갔다. 보고펀드가 최대주주인 동양생명은 지난주 국내외 IB 4~5곳에 입찰제안서(RFP)를 발송하고 인수자문사 선정 작업을 벌이고 있다. 업계에선 국내 보험사 중 동양생명을 비롯해 메리츠화재, 롯데손해보험, 한화생명 등을 LIG손보 인수후보로 꼽고 있으며 AIG그룹 등 외국계 보험사도 후보로 거론되고 있다. 범 LG가(家) 투자회사 LB인베스트먼트를 포함해 H&Q 등 다수의 사모펀드(PEF) 역시 LIG손보 인수를 검토하고 있는 것으로 전해졌다.

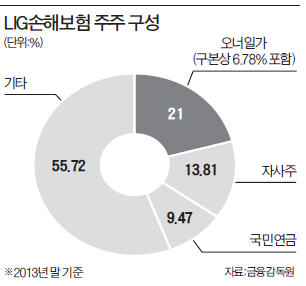

KB금융지주, 신한금융지주 등 금융지주사들은 상장 자회사 지분을 30% 이상 취득해야 하는 금융지주법상 요건을 충족하는 것을 조건으로 LIG손보 인수를 검토할 것으로 보인다.

유가증권시장 상장사인 LIG손보 지분 20.96%의 시장가치는 4200억원으로 경영권 프리미엄을 합치면 매각가격은 5000억원에 이를 것으로 예상된다. 여기에 위험기준자기자본(RBC) 규제에 따른 추가 비용을 계산하면 8000억~1조원의 자금이 필요할 것이란 분석도 나온다.

하수정 기자 agatha77@hankyung.com

!["마이너스 수익률 없다" 개미들 '환호'…상장 후 최고가 '잭팟' [종목+]](https://img.hankyung.com/photo/202602/99.42817742.3.jpg)

!['美 정부 안전망 없다' 충격…비트코인 6만달러선까지 후퇴·이더리움도 동반 흔들 [이수현의 코인레이더]](https://img.hankyung.com/photo/202602/01.43201583.3.jpg)